★★★☆☆ [今後6-12ヶ月の投資評価 5段階中3.5(微妙に強気) ]

★★☆☆☆[中長期(2-5年)の投資評価 5段階中2.5(弱気から売り判断)]

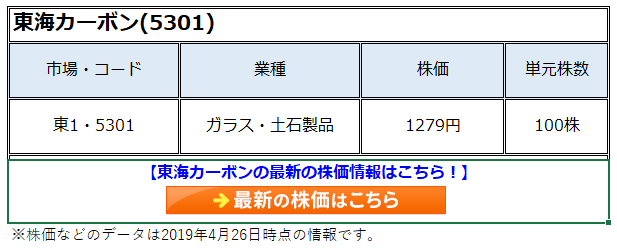

PER4倍で増益基調の会社で配当利回りも4%近い株があります。東海カーボン(5301)です。炭素製品の大手企業です。世界的に黒鉛電極の需給が逼迫している状態が続いています。売価が急騰してこの数年の利益の増加は目を見張るものがあります。

注目は黒鉛電極の動向です。2018年通年の同社の黒鉛電極の売上は1021億円、営業益は560億円です。ちなみに前年の黒鉛電極の売上と営業利益がそれぞれ236億円で14億円でした。全社売上は2018年12月2313億円(前期は1063億円)、営業利益は753億円(前期は111億円)でした。

東海カーボンの低いバリューエションと強い業績モメンタムから、投資家やアナリストの多くは短期では「買い」の判断をつけると思います。私もその一人です。

PERは4倍台ととても低いが業績が維持できるかがポイント

一方で、PERなどの株価指標は突出して低い数字が並びます。PERが今期予想で4倍台。

これは非常に低いです。

こういうロジックの方がいらっしゃると思います。

クイズ形式で...

1) PERが5倍なら5年で元が取れる、ということですね?

2) PERが5倍なので、せめてそのうちに8倍とか、7倍に株価が上がっても全然違和感ないですね?

答えは二つともYESです。ただし業績が維持できるのであれば、という前提が付きます。

今回は、その可能性を探ってみましょう。

黒鉛電極事業は、同社が買収した米国事業もすこぶる好調です。環境問題等の理由から、中国政府が本腰を入れて競争力の低い中国内の低品質電炉を潰してしまったのです。世界中の鉄鋼市況がそれにより持ち直しました。ですので、簡単には、鉄鋼市況が崩れる要素がありません。さらに、米国などは鉄鋼製品に高率の関税をかけ、自国産業を守る姿勢を示したことで、米国の電炉各社の業績に死角がないのです。世界景気の急速な悪化は当面ありそうにないため、短期では同社株は反発余地が大きいと判断できるのです。

ところが、今回、私の長期の同社への投資判断は5段階中2.5に過ぎません。なぜ高い評価ではないのでしょうか。その点について、ご説明したいと思います。

値動きが大きいということはリスクも大きいということ

まず、ご指摘したいことは、この株が、とっても大きく動く、ということです。つまり、大儲けできるかもしれませんが、大損するかもしれないということです。数年前まで200-400円ぐらいだったので、1-3年後に市況が悪くなれば業績は急速に悪化する可能性もあるのです。倍にすぐなる株は半分にもなりやすいのです。

株価の動きやすさの尺度は、株価の変動率の標準偏差(いわゆる連続複利年率ベースのボラティリティ)で測ります。例えば、過去一年で見ると70%台であり、TOPIXの4倍の水準で高水準にあります。

株価変動の大きさは、業績面のリスクの大きさの反映です。例えば、売上の変化率(増収率)の標準偏差にも表れています。過去27期間の増収率の標準偏差は26%(連続複利)です。過去10年では32%です。

全上場企業4000社弱のうち、増収率ランキングを見ますと、前期の同社の増収率は全上場企業中堂々の12位です。ところが最下位に近い全上場企業中3000番台の増収率(10%以上の減収率)を2010年以降、3度も記録しています。

つまり、野球の打者に例えるなら、ホームランか三振か、どちらかという極端な選手と言えます。

増収率の標準偏差が30%とは、ディフェンシブ株の10倍の大きさです。例えば、JR東日本の増収率の標準偏差は2%です。業績の変化が非常に大きいため、業績がよくなるときはイケイケドンドンで非常によい株なのですが、業績が悪くなるときには目も当てられない悲惨な株になることを示唆しています。

解釈としては、1標準偏差分だけ売上が減少したら利益はどうなるかを考えてみればよいのです。

投資家の心構えとして、最悪の状況を想定しておくのは好ましい態度です。

短期では黒鉛電極の市況次第で安定も長期は予測不可能

同社は過去2年で700億円近くの大型投資を実行しました。今後3年でさらに1100億円を投資する計画です。1100億円のうち、既存事業の環境対応や更新投資が600億円。成長事業が500億円です。従業員も800人増強。海外を中心に買収などを進めたためです。このような高水準の投資により、今後は固定費が上がることが予想されます。

また、同社の売上高営業費用比率(売上を営業費用で割ったもの)の変化率の標準偏差も7%を超えています。これは、同社の製品の価格が市況に大きく左右される結果、非常に高い数字になっています。

過去10年では11%まで高まります。

市況が11%年下落するとしましょう。限界利益率が現状の40-50%台から30-40%台へ落ちます。となると400億円の減益。

電炉メーカーの設備投資の需要に左右されるので、出荷数量も減少することを想定しなければなりません。そうなると利益は4分の1になってしまいます(固定費が上がっているので)。

営業利益が1000億円だと思っていましたが、実は数年後に200-300億円になってしまう可能性があります。あくまで可能性の話をしています。株の中には、10年後も、利益が97%の確率で現状の8割以下にはならないものも多数あるのです。それを差し置いて、あえてリスクをとる、ということは、それに見合う差別化された高収益製品群の数量成長が要求されます。

差別化できる商品であれば、利益率は安定します。ところが、黒鉛電極は中国でも作れる製品です。

差別化できる要素が低いのです。東海カーボンは、多くの差別化商品を有していますが、現状の利益の過半が黒鉛電極ですので、他の成長製品が健闘しても全体の利益へのインパクトが小さいのです。

結局、黒鉛電極の市況と販売見通しが同社株を動かします。

短期の投資家であれば、黒鉛電極の市況が安定しているうちは、強気が維持できるでしょう。そして、短期であれば、黒鉛電極の需要と供給を調べることには大変大きな意味があります。

しかし、長期の投資家であれば、こう考えます。少なくとも数年内に、市況の悪化が起こりうることは間違いない。長期の市況の趨勢は予想できません。ただ、市況が大きく下がる確率が一定以上あるのです。その大きな不確実のみで、短期ではよくとも、長期では投資対象とはならないのです。

鉄鋼需要や、電炉各社の設備投資意欲、さらに、中国等の多くのライバル企業の動向をつぶさにウォッチできる方々であれば、短期の大きなチャンスをものにすることができるはずです。

ただ、私にはその能力がないため、同社を長期では推奨することができませんでした。多くの不確実や需給を読見切ることができなかったのです。

今後5年の平均ROEが25%よりも高いと考えるなら長期で買い

例えば、60%の株価の変動率から推定されるリスクプレミアムはおよそ20%です。マーケットで予想配当48円から1段階のDDMで評価をすれば、スプレッドr-g(要求利回りと配当成長率見通しの差、理論株価算定に使われる)は2.5%ですので、配当成長率(ROEに1-配当性向をかけたもの)の将来のイメージは、株式市場では、17.5%で見ていることになります。

計算は、株価1500円が予想配当48円を(20.5-17.5)%で割ったものであるからです。ボラティリティから資本コストを20%としたのは、下落するリスクという事象をボラティリティのおよそ34%と見ているからです。(変動率の確率分布の左半分の重心がそこにあるため)。ちょっと話が専門的になりすぎていますが、まあ、そんなものか、と考えていただければよいです。読み飛ばして構いません。

現時点の「瞬間的な」ROEは35%以上ある同社ですが、将来の平準的なROEを20-25%程度で市場は評価していることになります。

今後5年の平均ROEが25%よりも高いと考えるなら長期で買いの候補となります。黒鉛電極市況が崩れ、EPSが100円となれば、ROEは10%そこそこになってしまいます。市場では、その確率を3割程度は織り込んでいるわけです。長期にわたってROE30%は維持できると思える人は長期でも買いの判断となります。

今回は、計算が多くて、わかりにくいレポートとなってしまいましたが、わからないことは「市場に聞け」が鉄則です。

市場に聞く作法がいくつかあります。例えば、理論を使う方法です。株価は配当を要求資本コストと永久配当成長率との差で割ったものであると仮定したら、今回の計算となります。市場が与えた株価から逆算しただけです。

株価の変動から資本コストが計算できます。資本コストの計算のやり方は、定義の仕方によって何万通りもあります。今回は、最も原始的なやり方を用いました。理論株価は無数にあるので、各々の理論株価で市場に聞くことが可能です。

多段階のモデルを適用するためには、長期業績が予想できなければならないのですが、同社の場合は、長期の業績予想が当たる可能性が低いので、私には業績予想ができない企業の一つです。石油や紙や鉄の企業も私には業績が予想できません。

長期には向かないかもしれませんが、短期ではボラティリティの高さを利用して投資機会として活用することはありだと思います。

結局、短期で微妙に強気、中長期で弱気から売り判断、といった判断となりました。

東海カーボン(5301) /日足・6カ月(出典:SBI証券公式サイト)

東海カーボン(5301) /日足・6カ月(出典:SBI証券公式サイト)

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。