イールドファーミングとは、DeFi(分散型金融)のプロトコル(自律的に稼働するための取決め)で仮想通貨(暗号資産)を運用して、報酬を得る行為のことだ。

銀行の預金金利などよりも、はるかに高い利回りを期待できることから、2020年に大きなブームとなり、現在は仮想通貨を運用する上でのポピュラーな選択肢の1つとして定着した。

今回は、そんなイールドファーミングの特徴や、イールドファーミングができるおすすめのプラットフォームなどを紹介していく。

- イールドファーミングとは、DeFiで仮想通貨を運用して、報酬を得る行為のこと

- しばしば「流動性マイニング」と同じ意味合いで使われる

- インパーマネントロスが、大なり小なり必ず起こるので要注意

- イールドファーミングをおこなうには、DeFiプロトコルの基盤となっているブロックチェーンの基軸通貨が必要

DEX(分散型取引所)やレンディングプラットフォーム(仮想通貨の融資を仲介するサービス)でイールドファーミングをおこなうには、ネットワーク手数料(ガス代)の支払いのために、それらの基盤になっているブロックチェーンの基軸通貨が必須である。

例えば、イーサリアムチェーン上のDEXを使うならイーサリアムが必要で、そういった仮想通貨を調達する際は国内大手取引所のコインチェックの利用をおすすめしたい。

イールドファーミングに興味がある方は、ぜひコインチェックの公式サイトもチェックしてみてほしい。

イールドファーミングとは?

イールドファーミング(Yield Farming)とは、DeFiのプロトコルで仮想通貨を運用して、報酬を得ることを指す。

直訳すると、Yieldは「利回り」、Farmingは「耕すこと」を意味している。

イールドファーミングと併せて語られるのが「流動性マイニング」で、流動性マイニングとは、DEXやレンディングプラットフォームなどのDeFiプロトコルに、自身が保有する仮想通貨を預け入れて流動性を提供し、その見返りとして報酬を得る仕組みのことだ。

イールドファーミングの方がより広義な言葉なのだが、その主流は流動性マイニングであり、両者はしばしば同じ意味合いを持つものとして扱われる。

イールドファーミングの仕組み・特徴

イールドファーミングは、次のような仕組み・特徴を有している。

- 流動性を提供することで報酬を得られる

- 高い利回りを期待できる

- トラストレスで、だれでも利用できる

流動性を提供することで報酬を得られる

イールドファーミング(流動性マイニング)ができるのは、DEXやレンディングプラットフォームといった、DeFiのプロトコルだ。

DeFiのプロトコルはいずれも、中央集権的な管理者が配置されていない。

例えば、企業が運営している一般的な仮想通貨取引所であれば、取引に必要な仮想通貨も管理者側が用意してくれるところを、DEXなどではユーザー同士でそれを持ち寄る必要がある。

その際におこなわれるのがイールドファーミング(流動性マイニング)で、ユーザーは自身が保有している仮想通貨を、DEXの流動性プールに預け入れ、スワップ(交換)などのための流動性を提供し、その対価として報酬を受け取ることができる。

報酬は主に、スワップなどのサービスを利用したユーザーの手数料の一部で支払われる。

高い利回りを期待できる

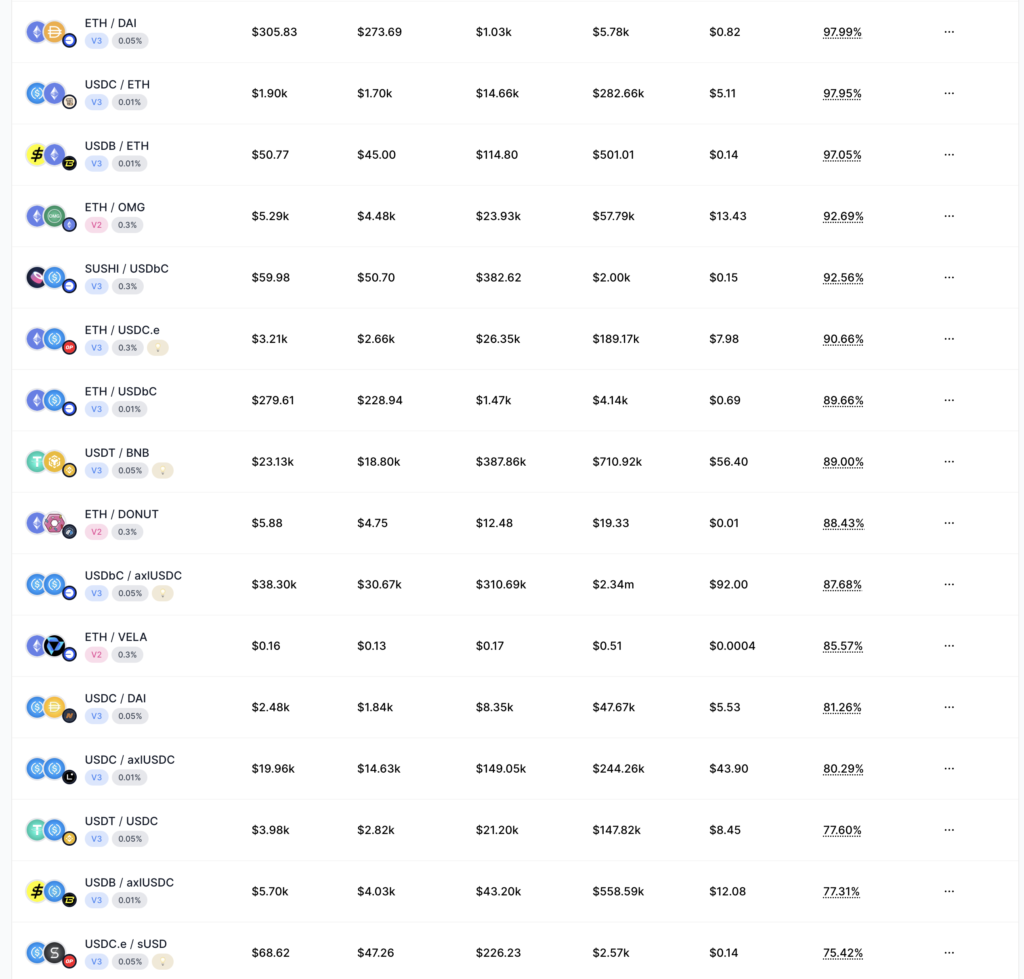

まずは、次の画像を見てほしい。

これはDEXの1つであるSushiSwapにおける、イールドファーミングの状況を示したものだ。

DEXのイールドファーミングでは必ず、等価となる2種類の仮想通貨を預け入れる必要があり、画面右端には各通貨ペアを預け入れた場合のAPR(年換算利回り)が表示されている。

ここで示しているものの中では、年利97.99%が最大値だが、中には年利100%を超えるものも存在しており、一方で利回りが低いものであっても、日本の銀行の預金金利などと比べればはるかに魅力的な数値である。

仮想通貨は価格が変動するためリスクもあるが、イールドファーミングはこうした高い利回りを望めることから、多くの投資家を惹きつけている。

トラストレスで、だれでも利用できる

トラストレスとは、システムが機能するために、そのシステムに関わる者同士がお互いについて知る必要がなく、信頼も求められないことを指す。

従来の中央集権的な金融サービスでは、サービスを提供する側はもちろんのこと、ユーザー側にも年齢や国籍など、一定の信頼性を担保する要件の提示が求められており、そこから外れる者にはサービスの利用が認められなかった。

一方で、DEXなどのDeFiはいずれもトラストレスで、国籍や年齢などに関係なく利用できるようになっており、もちろんイールドファーミングもだれでもおこなうことができる。

イールドファーミングができるおすすめDEX

続いて、イールドファーミングができるおすすめのDEX、およびレンディングプラットフォームを紹介していく。

- Uniswap(ユニスワップ)

- Aave(アーベ)

- SushiSwap(スシスワップ)

- PancakeSwap(パンケーキスワップ)

- Compound(コンパウンド)

- Curve Finance(カーブ・ファイナンス)

Uniswap(ユニスワップ)

Uniswap(ユニスワップ)は、2018年11月にイーサリアムチェーン上でローンチされたDEXで、数あるDEXの中でも古参に当たる。

現在はイーサリアムチェーンだけでなく、PolygonチェーンやArbitrumチェーンなど複数のブロックチェーン上で稼働している。

これまで幾度か大規模なアップデートが実施されており、2020年3月にバージョン2(V2)、2021年5月に特定の価格帯に狙いを絞って流動性の供給ができるバージョン3(V3)がローンチされた。

ちなみに、Uniswapの開発企業であるUniswap Labsは、2022年6月にNFT市場のアグリゲーター(異なるマーケットプレイスにリストされてあるNFTを効率的に取引できるようにするプラットフォーム)である「Genie」を買収しており、近い将来、Uniswap上でNFTの取引もできるようになる見込みだ。

Aave(アーベ)

Aave(アーベ)は、イーサリアムチェーンなどで稼働しているレンディングプラットフォームで、フラッシュローンや信用委任(Credit Delegation)といったユニークなサービスも手がけている。

フラッシュローンは、同一のトランザクション内でローンを返済できるのであれば、無担保で仮想通貨を借りられる仕組みであり、信用委任(Credit Delegation)は読んで字のごとく、自身の与信枠(利用限度額)を第三者に委任することで、報酬を得られるようになっている。

Aaveでは現在、30種類以上の仮想通貨に対応しており、貸し手となるユーザーはそのいずれかを流動性プールに預け入れることで金利を得られる。

また、預け入れた仮想通貨を担保として扱い、他の仮想通貨を借りることも可能だ。

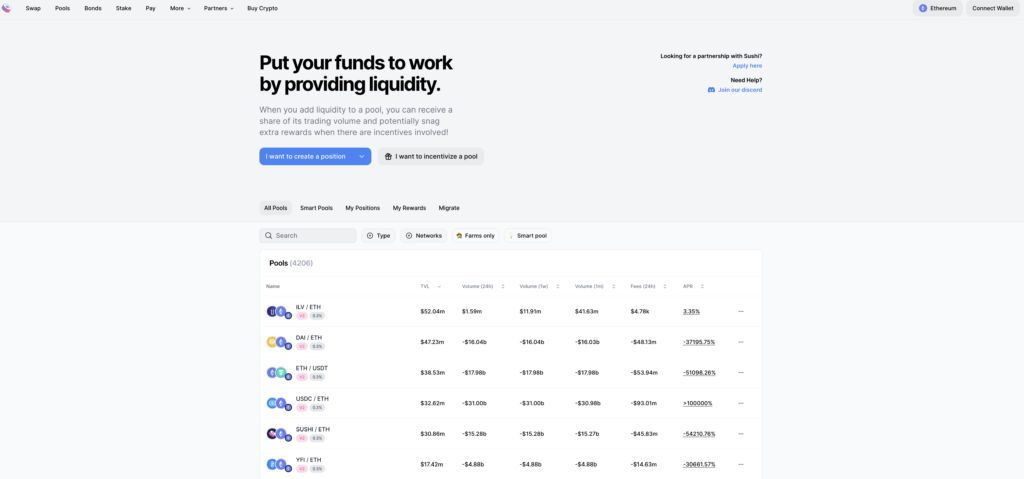

SushiSwap(スシスワップ)

SushiSwap(スシスワップ)は2020年8月にUniswapをコピーしてつくられたDEXで、当初はその成り立ちや名前から、ネットミーム(web上で流行しているネタ)的な存在として投資家から認識されていた。

しかし、Uniswapとは異なる方向性でアップデートされ、独自のサービスを提供するようになり、現在では主要なDEXの1つとして地位を確立している。

独自のサービスとは、具体的に言うと以下のようなものがある。

- Onsen:比較的新しいトークンを対象としたイールドファーミング

- Kashi:レンディングサービス

- MISO:新興プロジェクトがトークンを発行・資金調達できるプラットフォーム

- Sushi Bar:SUSHIトークンのステーキングサービス

- Shoyu:NFTのプラットフォーム

PancakeSwap(パンケーキスワップ)

PancakeSwap(パンケーキスワップ)は、BNBチェーン(旧バイナンススマートチェーン(BSC))を基盤にしているDEXの1つで、BNBチェーン上では他を寄せ付けない需要を誇る。

イーサリアムチェーンがネットワーク手数料(ガス代)の高騰に悩まされていた2020年9月にローンチされたのだが、BNBチェーン上にあるPancakeSwapは、イーサリアムチェーンより低コストで利用できたため、ローンチ当初からその対比で高い注目が寄せられていた。

PancakeSwapではイールドファーミングによって、独自通貨のCAKEトークン(CAKE)を得られる。

さらに、CAKEトークンを「シロッププール」というプロダクトでステーキングすれば、BNBチェーンを基盤にした他のトークンやCAKEトークンを獲得することができる。

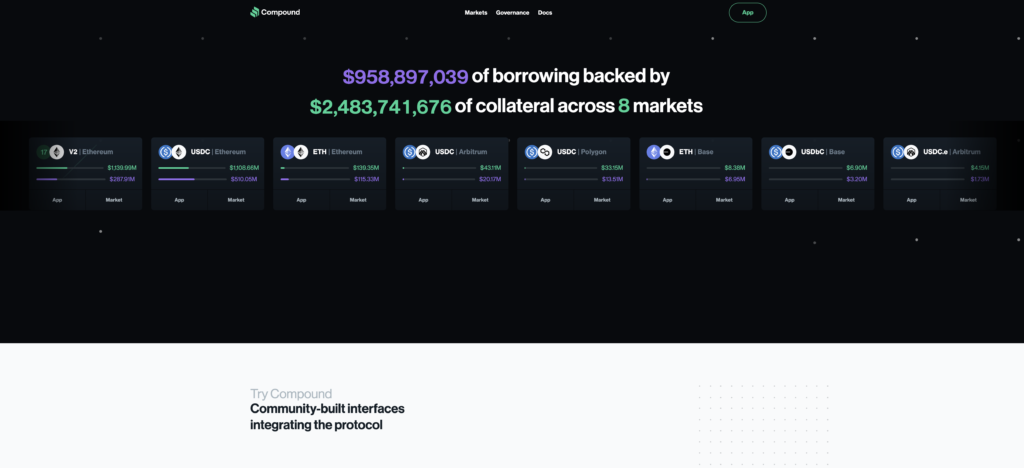

Compound(コンパウンド)

Compound (コンパウンド)は、2020年に起きたイールドファーミングブームの火付け役とも言われている、レンディングプラットフォームだ。

ユーザーは流動性プールを介して、第三者の仲介なしで仮想通貨の貸し借りをすることができる。

貸し手となる場合は、自身が保有する仮想通貨を流動性プールに預け入れることで、金利を得られる。

また、貸し借りのどちらをおこなっても、ユーザーには独自通貨であるCOMPトークン(COMP)が付与される。

COMPトークンは、仮想通貨取引所を使って日本円に換金できるだけでなく、Uniswapなどのイールドファーミングで運用することも可能だ。

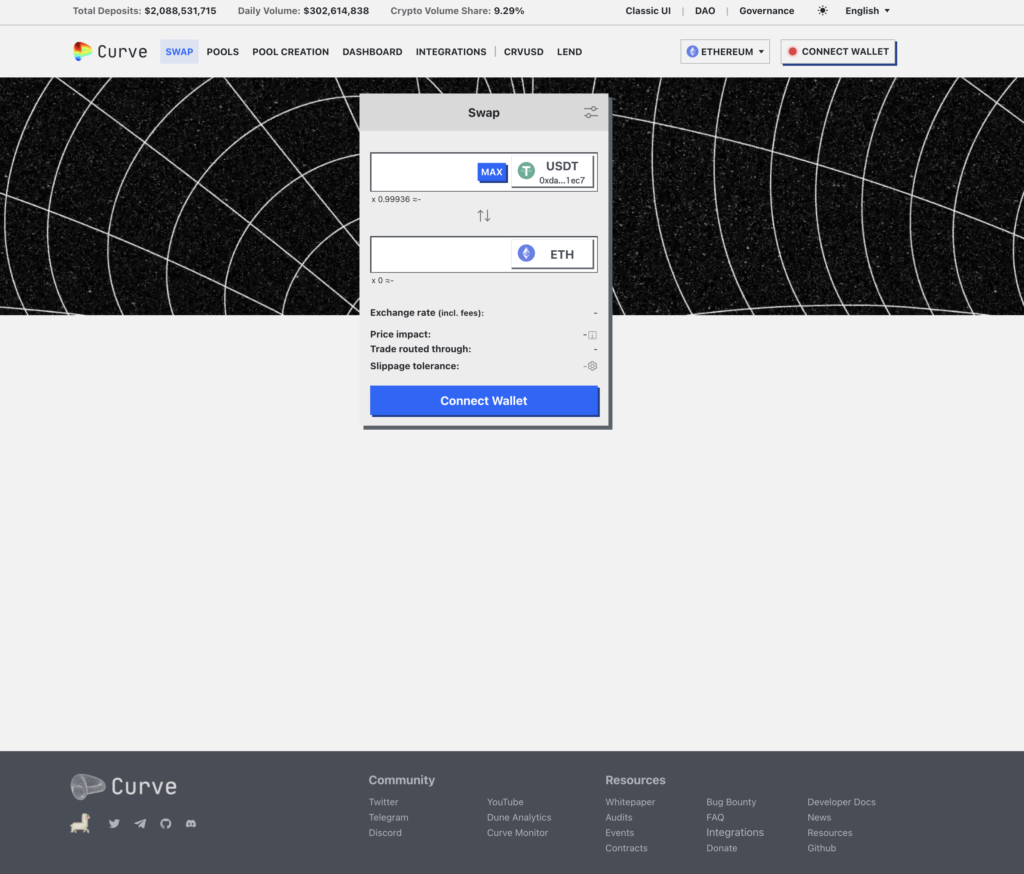

Curve Finance(カーブ・ファイナンス)

Curve Finance(カーブ・ファイナンス)は、ステーブルコイン(※)のスワップに特化したDEXである。

(※ステーブルコインとは、法定通貨や金などを担保とすることで、安定した価格を実現するよう設計された仮想通貨のこと)

ユーザーはCurve Financeを利用することで、他の仮想通貨を中継せずに、ステーブルコイン同士のスワップをすることができる。

ニッチな分野に思えるかもしれないが、今やステーブルコインだけでも無数に存在している半面、中央集権的な仮想通貨取引所ではステーブルコインの取り扱いが少ないため、Curve Financeは高い需要を獲得している。

イールドファーミングの始め方

続いて、イールドファーミングの始め方を紹介したいのだが、その前に、Uniswapなどを利用してイールドファーミングをおこなう際のリスクについて触れておく。

Uniswapをはじめ、イールドファーミングのサービスを提供しているのは海外業者であり、日本の法律の許可を得てサービスを提供しているわけではない。利用者保護の面などでリスクがあり、なにかのトラブルを解決したいときに、日本の法律を頼りにするうことはできない。また、日本語表記に未対応であることも多く、英語が堪能でないとサービスの詳細を正確に理解できないなどのリスクもある。そういった点を踏まえたうえで、イールドファーミングをおこなっても問題ないと判断できてから、利用に踏み切るとよいだろう。

ここでは、DEXの代表格であるUniswap(イーサリアム基盤のもの)を例にして、イールドファーミングをおこなう方法を紹介する。

- 仮想通貨取引所でイーサリアムを用意する

- ウォレットを用意する

- ウォレットを接続する

- イーサリアムをいずれかの通貨にスワップする

- 等価となる通貨ペアを預け入れる

仮想通貨取引所でイーサリアムを用意する

イーサリアムチェーンを基盤にしたUniswapを利用する際は、ネットワーク手数料(ガス代)の支払いのために、イーサリアムが必要になる。

また、イーサリアムはスワップの元手としても使うことができる。

そこでまずは、企業が運営している通常の仮想通貨取引所で、イーサリアムを調達しよう。

イーサリアムは大抵の仮想通貨取引所で取り扱いがあるが、国内大手取引所の一つであるコインチェックがおすすめだ。

イールドファーミングに興味がある方は、ぜひ合わせてコインチェックのこともチェックしておこう。

ウォレットを用意する

Uniswapは、仮想通貨のウォレットを接続することで、利用可能な状態になる。

対応ウォレットは「MetaMask」「Coinbase Wallet」「WalletConnect」の3種類があり、どれを使えばよいか迷ったら、もっともポピュラーで汎用性があるMetaMaskを選んでおくと間違いないだろう。

MetaMaskにも海外サービスであることのリスクがあり、そこを認識してからの利用をおすすめするが、インストールするのは簡単だ。MetaMaskにはWebブラウザの拡張機能があり、Google Chromeであれば、Chromeウェブストアから無料でダウンロードできる。

入手方法について詳しくは以下の記事で解説しているので、まだお持ちでない方はそれを参考にしてみてほしい。

ウォレットが用意できたら、仮想通貨取引所の口座からイーサリアムを忘れずに送金しておこう。

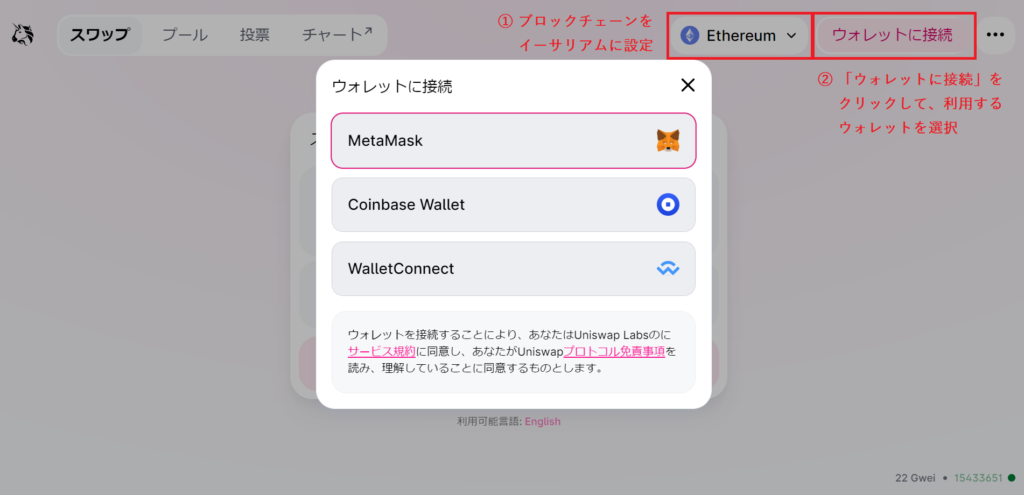

ウォレットを接続する

Uniswapにウォレットを接続する際は、画面右上にある「ウォレットに接続」をクリックして、対応ウォレットの中から自分が利用しているものを選択する。

すると、ウォレットが起動して接続の許可を求められるので、それに応じれば接続の手続きは完了だ。

なお、イーサリアムチェーン上のUniswapを利用する場合は、画面右上の表示が「Ethereum」になっていることを必ず確認しておこう。

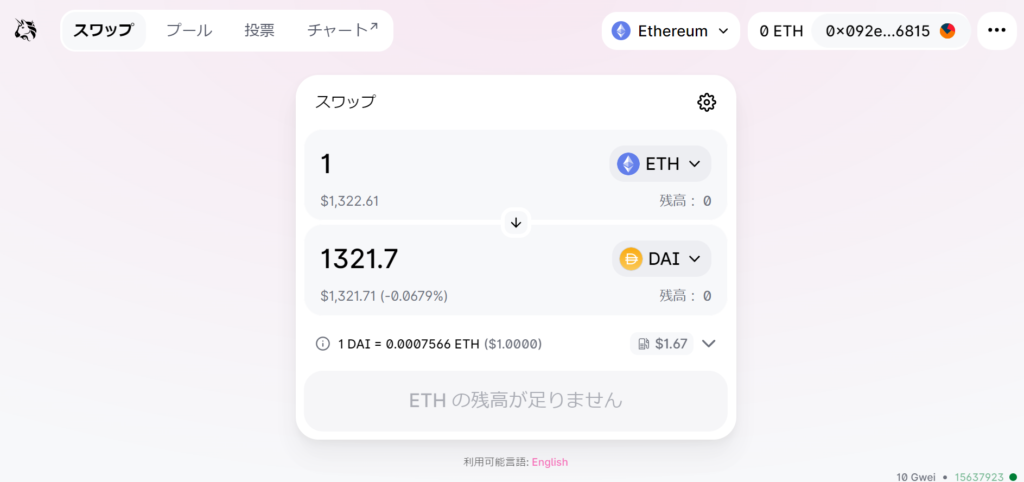

イーサリアムをいずれかの通貨にスワップする

Uniswapのイールドファーミングでは、等価となる仮想通貨を2種類、預け入れなければならない。

そこで、イーサリアムを元手にスワップをして、イーサリムとは別にもう1種類、仮想通貨を入手しよう。

等価となる通貨ペアを預け入れる

イーサリアムを含めて2種類の仮想通貨を用意できたら、最後に上部メニューにある「プール」から、イールドファーミングを実行しよう。

「プール」を選択すると、以下のような画面が表示され、「+新しいポジション」をクリックすると、通貨ペアを預け入れるための設定をおこなうことができる。

Uniswapのイールドファーミングでは、以下のような設定項目が用意されている。

- 預け入れる通貨ペア

- 預け入れる数量

- 手数料レベル

- 流動性を提供する価格範囲

これらの設定をおこなって、トランザクションを承認・実行すれば、預け入れは完了だ。

預け入れた通貨ペア(ポジション)の詳細は、プールのトップ画面から確認することができ、貯まった報酬もそこで受け取れる。

以上、Uniswapを例にして、イールドファーミングをおこなう方法を解説した。

他のDEXやレンディングプラットフォームでイールドファーミングにチャレンジする場合も、まずはコインチェックなどの仮想通貨取引所で、イーサリアムなどを調達するところから始めてみよう。

イールドファーミングの注意点

高い利回りを望めるイールドファーミングだが、リスクやデメリットがないわけではなく、利用の際は以下の点に注意する必要がある。

- 預け入れている間に、仮想通貨の価格が大きく変動することもある

- 必ずインパーマネントロスが起こる

- ネットワーク手数料(ガス代)が変動する

預け入れている間に、仮想通貨の価格が大きく変動することもある

一般的に仮想通貨は、法定通貨など他の金融商品と比べて、価格変動が激しい傾向がある。

もちろん、イールドファーミングで預け入れている間に大きな暴落が起きることもあり、そのまま放置しているといくらイールドファーミングで稼げても、価格変動によってそれ以上の損失を被る恐れがある。

したがって、イールドファーミングそのものは預け入れたあとに運用の手間がかからないのだが、預け入れた通貨ペアの値動きを気にせず、放置するのは禁物だ。

必ずインパーマネントロスが起こる

インパーマネントロスとは、預け入れた通貨ペアの価格の比率が価格変動によって変わり、AMM(自動マーケットメイカー)がそれをリバランスして発生する損失のことだ。

難解なので、詳細な計算式や仕組みの解説は割愛するが、大なり小なり必ず発生することと、以下の早見表を覚えておくとよい。

| 預入時からの価格の変動割合 | 損失の割合 |

|---|---|

| ±1.25倍 | 0.6% |

| ±1.5倍 | 2.0% |

| ±1.75倍 | 3.8% |

| ±2倍 | 5.7% |

| ±3倍 | 13.4% |

| ±4倍 | 20.0% |

| ±5倍 | 25.5% |

早見表からわかるとおり、大きな価格変動が生じるとインパーマネントロスも大きくなり、場合によってはイールドファーミングの利回りを上回ってしまうこともある。

こうした点からも、イールドファーミングで資産を預け入れている間の値動きの監視は必須だ。

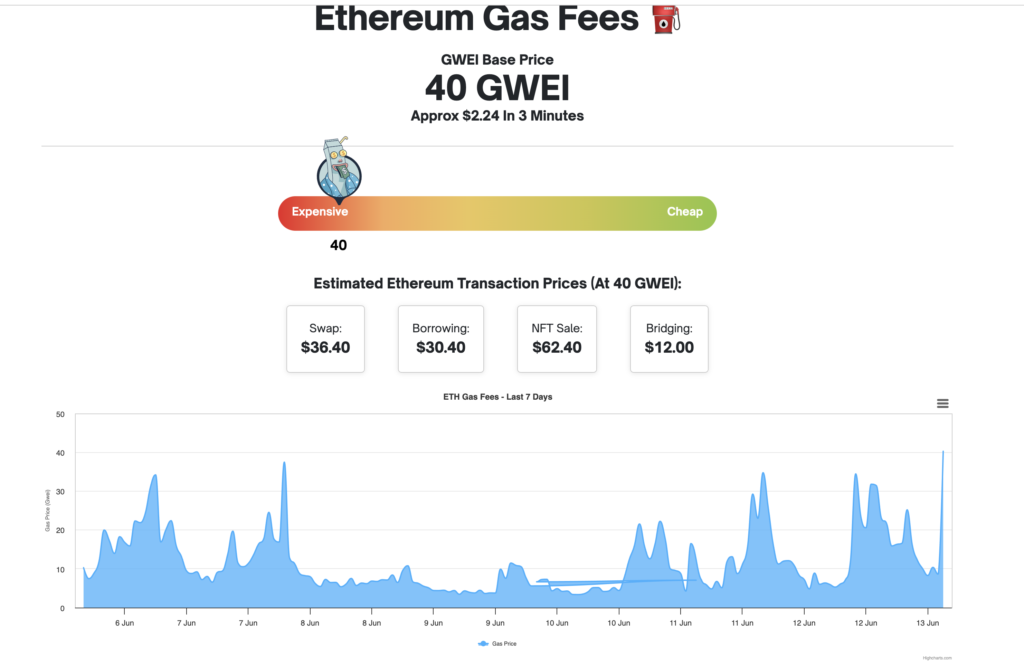

ネットワーク手数料(ガス代)が変動する

ネットワーク手数料(ガス代)とは、ブロックチェーンに取引の内容を記録する際にかかる手数料のことだ。

ネットワーク手数料は変動制であり、ブロックチェーンの混み具合に応じて、一時的に大きく高騰してしまうことも多々ある。

例えば、以下のチャートは、2024年6月6日から13日の1週間にかけてのイーサリアムチェーンのガス代を示したものであり、高騰する時間は非常に短いながらも、幾度も高騰する場面があることをわかっていただけるだろう。

そのため、イールドファーミングに限らず、DEXなどのDeFiプロトコルを使用するときは、ネットワーク手数料がいつもより上がっていないか、必ずチェックした方がよい。

イールドファーミングに関するよくある質問

最後に、イールドファーミングに関してよくある質問を3つご紹介しよう。

- イールドファーミングで利益が出たときの税金の計算はどのようになるのか?

- イールドファーミングはスマホでもできるのか?

- APYとAPRの違いは何か?

イールドファーミングで利益が出たときの税金の計算はどのようになるのか?

イールドファーミングでは、報酬が仮想通貨で支払われるが、所得の計算をする際は、報酬である仮想通貨の取得時点の時価で所得に算入され、雑所得として課税の対象になる。

また、報酬で得た仮想通貨を日本円に換金する際に、価格変動によって売買差益が出たとすると、それも所得に算入することになるなど、イールドファーミングでの所得の計算は非常に難解だ。

損益の計算に間違いがあり、確定申告の内容に不備などが指摘されれば、予想外ペナルティを受ける可能性もあるので注意が必要だ。イールドファーミングで得た利益の計算方法を事前に学んでおき、実際の確定申告は、管轄の税務署や税理士といった専門家に相談することも視野に入れながら、慎重に進めたほうがよいだろう。

イールドファーミングはスマホでもできるのか?

大半のDEXやレンディングプラットフォームは、スマホアプリが用意されていない。

しかし、WebブラウザでDEXにアクセスしてウォレットを接続すれば、スマホであってもイールドファーミングをおこなうことができる。

APRとAPYの違いは何か?

イールドファーミングの利回りはよく、APRもしくはAPYで表示される。

APRは「Annual Percentage Rate(年換算利回り)」の略で、複利を含まない年換算の収益率(%)を示している。

それに対して、APYは「Annual Percentage Yield(年収率)」の略であり、こちらは複利を考慮した年間の収益率(%)となっている。

イールドファーミングのまとめ

今回はイールドファーミングの特徴や、イールドファーミングができるおすすめのプラットフォームなどを紹介した。

- イールドファーミングとは、DeFiで仮想通貨を運用して、報酬を得ることを指す

- DeFiで流動性を提供して報酬を得る「流動性マイニング」と、同じニュアンスで使われることが多い

- DeFiはトラストレスであり、イールドファーミングも国籍や年齢に関係なくできる

- イールドファーミングをおこなうには、DeFiプロトコルの基盤となっているブロックチェーンの基軸通貨が必須

イールドファーミング(流動性マイニング)では、自身が保有している仮想通貨を流動性プールに預け入れるだけで、報酬を得ることができる。

注意点で挙げたようなリスクもあるが、保有する仮想通貨をより効率よく運用したい方は、挑戦してみるとよいだろう。

なお、DEXなどでイールドファーミングをおこなうには、ネットワーク手数料の支払いのために基盤となっているブロックチェーンの基軸通貨が必要だ。例えば、イーサリアムチェーン上のUniswapなら、イーサリアムを用意しておかなければならない。

イーサリアムなどを用意する際は、500円という少額から仮想通貨を購入できるコインチェックが適している。

オンラインで無料で口座を開設することができるので、気になる方はこの機会にコインチェックの公式サイトを覗いてみよう。