第1回のコラムでは会計の全体像を説明しましたが、第2回のこのコラムでは「そもそもPL・BSといった表はなぜ必要なのか」、「なぜ収支計算書だけではダメなのか」について説明します。

なぜ収支計算書だけではダメなのか

収支計算書は現金の出入りをあらわす表ですからとてもわかり易いものです。しかし、何年にも渡って使用する設備や、何年にも渡って返済する借金がある場合、収支計算書にはどう記載されるでしょうか。

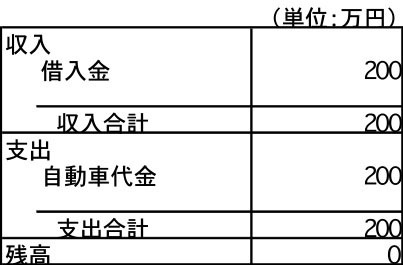

例えば、5年ローンで200万円の借金をして、そのお金で200万円の自動車を買った場合、収支計算書では200万円の借金が収入として入ってきて、200万円の自動車代金の支払いが支出として出て行ったと記載されます。

図2-1 借金をして自動車を買ったときの収支計算書

図2-1 借金をして自動車を買ったときの収支計算書

借金をして自動車を買ったときの収支計算書はこれでいいですが、その次の年以降の収支計算書はどうなるでしょう。話を簡単にするため借金の利息は考えないとにしましょう。5年ローンですから1年間に40万円(=200万円÷5年)の借金を返済することになります。借金の返済額40万円は支出として次の年の収支計算書に表れますが、借金の残高がまだ160万円あることは収支計算書には表れません。

また、自動車についてはそれ以降現金の出入りがあるわけではないので、それ以降の収支計算書には何も表れません。しかし、自動車が財産としてその後も存在していることは間違いありません。