「電力自由化」の最低限の基礎知識を解説!

自由化後、私たちの生活はどう変化する!?

「電力自由化」が大きな話題となっています。テレビCMが増加し、情報番組などでも注目のトピックとして、大きく取り上げられるようになったからでしょう。

電力自由化自体は、最近になっていきなり検討され始めたわけではありません。すでに発電や、規模の大きな工場などへの供給は自由化されていて、今回、各家庭への供給も自由化されることになりました。2016年4月の開始時期が間近に迫り、報道が増えてきたようです。今回は、そんな電力自由化の問題について、知っておくべきことを解説します。

まずは、電力自由化の最低限の基礎知識から。

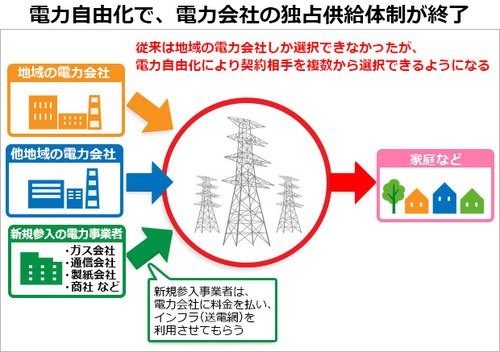

これまで家庭向け電力の供給は、発電から販売に至るまで、東京電力などの電力会社が全面的に引き受けてきました。そして、個人の消費者は、地元の電力会社以外とは契約できない仕組みになっていました。

しかし、法改正によって、2016年4月からは電力会社以外の会社でも、

今のところ、異業種からは、ガス会社や石油会社や通信会社、鉄道会社、住宅会社、一部の自治体などが新規参入を表明しており、その数は130社を超えています。私たち消費者は、その中から契約する会社を自由に選択できるわけです。

異業種からの新規参入組に限らず、これまで東京電力と契約していた人が、関西電力などの地方の電力会社と契約することも可能です(※居住する地域によっては、利用できない会社もあります)。

電力会社と国が設定していた「電気代」が

各社の意向で決定できるようになる!

これまでの電気代は、電力会社が「総括原価方式」という方法で算出し、それを国が審査した上で決まっていました。総括原価方式とは、発電・送電・電力販売などの費用を「総括原価」としてコストに反映させ、さらに電力会社の報酬を上乗せし、電気料金を設定する方法です。国の審査が入るのは、料金の大幅な値上がりを規制するためです。

しかし、自由化後は、原則的に電力の小売り業者が自由に電気代を決められます。というと、「自由化で電気代が高くなるのでは?」という不安も生じるかもしれませんね。実際、すでに電力小売りの自由化を解禁しているEU諸国では、自由化後に電気代が高くなる状況が見られたそうです。

こうした前例を受けて、日本では2020年までは、一定の規制の範囲内で、電力小売り各社が料金を設定することになっています。つまり、電気代がこれまでよりも高額にならないように、一応配慮されているわけです。

従来の電力会社、新規参入業者ともに、今後はこれまでよりも低価格で電力供給することをPRしています。確かに電気の利用状況やプランの選び方によっては、電気代が安くなる可能性もあります。

ちなみに、2017年4月からは、ガスの小売りの自由化も予定されています。

電力会社以外の会社はどんな方法で発電する?

新規参入の会社を選択したら停電になることは?

基本を押さえたところで、ここからはよくある疑問を一つずつ解決していきましょう。

疑問①「どうやって電力会社以外の会社が発電するの?」

電力会社は、原子力発電所や火力発電所を保有していますが、異業種から新規参入する会社は、基本的に発電所を保有していません。

製鉄会社のように、前々から大規模な自家発電システムを保有している会社もありますが、それはごく一部です。では、どうやって電力を供給するのか?――という疑問を持つ人も多いはずです。

電力会社以外でも、発電所を作って電力供給することが可能になるとはいえ、一から発電所を作る会社はそうそう出てこないでしょう。ですから、基本的には電力会社が発電所で作った電力を、新規参入の会社が購入し、それを消費者に販売する形態になります。

こうした仕組みになっているので、従来の電力会社の仕事がなくなるわけではありません。ただ、これまで発電から供給までを独占してきたところに、ライバルがたくさん登場するわけですから、電力会社が減収になることは避けられず、安穏としていられないことはたしかです。

疑問②「電力会社以外の会社と契約すると、送電トラブルは発生する?」

結論から言うと、ガス会社や通信会社といった異業種の会社と契約したからといって、停電などのトラブルが頻発する恐れはありません。インフラ(送電網)は従来使用しているものを引き続き使用するので、消費者側の電力の“使用感”としては、これまでと変化ないでしょう。

1990年代に、早々と電力自由化を実行した米国では、自由化の余波で、過去に何度か電力危機や大停電が発生しています。米国でも最大規模の人口を誇るカリフォルニア州で発生した大停電は、あまりにも有名になりました。米国では、それらの影響で電力自由化を前進させることができず、完全に停滞していた時期もあります。

当時の米国では、電力自由化の制度設計に不備があったとされています。日本ではその教訓を活かし、2015年4月に「電力広域的運営推進機関(広域機関)」を発足。電力を取り扱うすべての会社は、ここに登録をします。広域機関がすべての電力会社に目を配り、電力の安定供給を指示するシステムになっているため、日本では電力自由化をしても、かつての米国のようなトラブルは発生しない、と見込まれているのです。

疑問③「電力会社を乗り換えることで、どれくらい電気代は安くなる?」

結局、電力自由化で電気代はどれくらい安くなるのか――それが一番の問題です。電力会社の乗り換え先を比較検討し、申し込み手続きをするのは面倒な作業です。そんな面倒な作業を行っても、あまり電気代が安くならないとしたら、乗り換えをする意味がありません。

では、実際に電気代は安くなるのでしょうか? 次ページで解説していきましょう。

疑問③「電力会社を乗り換えることで、どれくらい電気代は安くなる?」

電力自由化で電気料金は安くなるのかと聞かれれば、現段階では電力自由化の波に乗っても、大して得しない可能性が高いと答えざるを得ません。

その理由は大きくわけて2つあります。

①電力供給はそもそも原価が高いため、自由化によって競争が激化しても、大幅に安くするのが難しい

②どの電力小売り会社も料金プランが複雑で、現段階では実際に電気料金がどれだけ安くなるかが曖昧な状態

発電するには、燃料を仕入れ、発電所を稼働させる必要があり、もともと原価が高額です。しかも、燃料の輸入コストは日々変動しており、情勢次第で大きく値上がりする局面もあります。いくら電気代を自由に設定できるといっても、そのコストを下回る料金設定にはできないことを考えると、劇的な電気代の値下がりは最初から期待ができません。

上は東京ガスの電気料金プラン。ガスやインターネットとセットで契約することで、料金が安くなる仕組みになっている。

上は東京ガスの電気料金プラン。ガスやインターネットとセットで契約することで、料金が安くなる仕組みになっている。拡大画像表示

また、新規参入を表明している会社の電力料金プランが、かなりわかりにくいのも問題です。というのも、多くの会社が、まるで携帯電話会社の通信プランのように、複雑な料金体系を設定しているのです。

それらを比較して、本当に得な会社を見極めるのも困難です。例えば、電気料金の一部がポイント還元される会社もあれば、定期的にスーパーで卵などの商品をもらえる会社もあります。インターネットのプロバイダやスマホ、ガスなどとセットで契約することで割引になる会社もあります。

また、基本料金は安くなるけれど、使用量に比例する単価は高くなっているプランや、たくさん電気を使ったときの単価が割安になる(電気使用量が少ない場合メリットがない)プランもあります。

このように、“安くするための条件”が会社ごとに違いすぎるので、比較検討をしづらく、また、本当に安くなるかどうかも見えづらい状況なのです。

乗り換えで安くなる電気代は「年間数千円」程度

単身・DINKS世帯はもっと少ない可能性も!

そんな電力会社を比較検討する際に役に立つのが、以下のサイトです。

◆価格.com「電気料金プランシミュレーション」

◆エネチェンジ電力比較

どちらも、郵便番号や家族形態など最小限の情報を入力すると、おすすめの電力会社が表示されます。非常に役に立つものの、ここで表示される電力会社が本当に自分に合っているかはわかりません。

例えば、ガソリン会社との契約がベスト、と表示されたとしても、車に乗らない人だとガソリン代の割引などの特典がムダになるため、実際にはベストではなくなってしまうからです。そのため、比較サイトの結果から、さらに自分で掘り下げて研究する必要があります。

数多くの電力小売り会社を比較して、自分に合うと思われる会社を選びだした場合、気になるのが“年間どれくらい安くなるのか?”という点です。

一般のファミリー世帯(家族の人数3~4人程度)で試算してみると、大抵は年間でおおむね5000~6000円程度電気代を節約できると推測されます。つまり、月ベースでは数百円程度ということです。

ファミリーではなく、単身、あるいはDINKS世帯で、日中あまり家におらず、そもそも電気をそれほど使っていないような世帯だと、さらに節約できる電気代は小さくなると予想されます。

意見のわかれるところかもしれませんが、個人的には「労力のわりに、節約できる金額が少ない」というのが正直な感想です。

また、今の電力会社で、一部の時間帯の電気代が安くなるプランに契約している家庭もあるでしょう。例えば、東京電力には、以下の料金プランがあります。

◆朝得プラン(午前1:00~午前9:00までの電気代がお得)

◆夜得プラン(午後9:00~午前5:00までの電気代がお得)

◆半日お得プラン(午後9:00~午前9:00までの電気代がお得)

◆土日お得プラン(土日の電気代がお得)

家に誰もいない時間が長い家庭は、料金プランをうまく選択することで、電気代を節約することができます。場合によっては、電力会社を乗り換えなくても、時間帯割引を活用して節約したほうが、むしろ手間がかからず、お得だった――となることも、大いに考えられるのです。

電力自由化のメリット&デメリットを整理

結局、今私たちがするべきこととは?

さて、ここまで電力自由化の気になる疑問を解説してきました。それらを踏まえて、現段階での電力自由化のメリットやデメリット、注意点をまとめておきましょう。

【電力自由化のメリット】

●好きな電力小売り会社を選択できる

●電気代が多少安くなる可能性がある

【電力自由化のデメリット】

●電力小売り会社の料金プランが複雑で比較検討しづらい

●手間のわりに電気代がそれほど安くならない場合も多い

ここまでに触れてきませんでしたが、好きな電力小売り会社を選択できるのは、メリットの一つです。会社によっては、再生可能エネルギー(太陽光発電や水力発電)で発電した電気や、CO2排出量の少ない電気をメインで供給するところもあり、原発で作られた電気を避けたい人などに最適です。

電気代が安くなる点については、「少しでも安くなってうれしい」と感じるか、「思ったほど安くならない……」とがっかりするかは、人それぞれでしょう。個人的には、手間のほうが大きいと感じますが、手間がかかっても挑戦したい人は、ぜひ時間をかけて、よく検討した上で選択してください。目先のオマケや割引につられて適当に選択すると、「結果的にあまり得じゃなかった」となりがちなので、ご注意を。

メリットとデメリットが明確になりましたが、それでは私たちは、来たるべき電力自由化に際し、どう行動すべきなのでしょうか?

私の結論は“いずれ電力会社を乗り換えるとしても、今は待機するのがベター”というものです。

今は「電力自由化」の黎明期です。待っていれば、これから先にもっといいプランを提示してくる会社がきっと登場してくるでしょう。焦って今乗り換えても、節約できる金額はそれほど多くないので、スタートが遅れても大きく損をするわけではありません。

2017年4月のガスの小売り自由化に合わせて、また各社新たな動きを見せることも考えられます。ちなみに、従来の電力会社も、電力自由化に合わせて料金プランを新たに打ち出していますが、現段階では今一つ魅力に欠けています。ですが、今後乗り換えが頻発して状況が深刻になれば、電力会社も本気を出して、プランを刷新することもあり得ます。

そのため、今後1~2年をメドに電力自由化の各社の対応をウォッチしながら、気長に乗り換え先を検討することをおすすめします。

(取材・構成/元山夏香)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月16日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、マクドナルドやスターバックス、バーミヤン、ジョナサン、ドミノ・ピザ、吉野家などで10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||