海外旅行に行くときに悩むことのひとつが、「海外旅行保険をどうするか」ということだ。

最近は、円高の流れに加えて、飛行機代にプラスされる燃油サーチャージが2016年4月より無料になったことから、以前より海外旅行の費用が安くなり、行きやすくなっている。夏休みや年末年始、ゴールデンウィークなど、長い休みに合わせて海外へ行こうと考えている人も多いだろう。

しかし海外旅行には、現地で体調を崩して入院する、荷物や財布、スマホが盗まれてしまう、といったリスクが付きものだ。そうした事態に陥ってしまうと、せっかくの楽しい気分が台無しになるだけでなく、数十万円、場合によっては数百万円もの経済的な損失を被ることもある。そんな万一のリスクを考えると、海外旅行に行く際は海外旅行保険に加入しておきたいところだ。

とはいえ、「どの程度の海外旅行保険に加入すればいいのか?」「上手な海外旅行保険の選び方はあるのか?」という悩みんでしまう人も多いだろう。

今回は、海外旅行保険で最低限入っておきたい保険金額の検討と、コストを抑えながら海外旅行保険に加入できる方法を紹介しよう。

【関連記事】

■【クレジットカードおすすめ比較】海外旅行保険(自動付帯)で選ぶ!年会費無料で保険充実のおすすめクレジットカード

■海外旅行保険はクレジットカードで十分か!?あまり知られていない補償内容の仕組みや「自動付帯」と「利用付帯」の違いを徹底解説!

■海外旅行保険が「自動付帯」にもかかわらず、年会費無料のお得なクレジットカードはコレだ!「利用付帯」と「自動付帯」のカード活用法

単体の海外旅行保険とクレジットカード付帯の海外旅行保険、

それぞれのメリット・デメリットとは?

海外旅行保険に加入するには、一般的に次の2つの方法がある。

・単体の海外旅行保険に入る

・海外旅行保険が付帯するクレジットカードを持つ

単体の海外旅行保険というのは、旅行に出る前にAIU保険や三井住友海上といった損害保険会社に申し込み、加入する保険のこと。そのメリットは、まず補償内容の幅広さと保険金額の大きさだ。

単体の海外旅行保険は、一般的にクレジットカード付帯の海外旅行保険では補償されない、緊急歯科治療費や預けた荷物が届かない場合などの旅行事故緊急費用の補償まで付けることが可能だ。保険金額に関しても、治療・救援費用の最大補償額を無制限に設定できるなど、かなり手厚くカバーができる。

一方、クレジットカード付帯の海外旅行保険は、旅行のたびに申し込む手間や追加費用が必要ないのがメリットだ。単体の海外旅行保険に加入するには、旅行前にインターネットなどで申し込み、数千円から1万円以上の保険料を支払う必要がある。しかし、クレジットカード付帯の海外旅行保険の場合は、そのクレジットカードを保有しているだけ、あるいはそのクレジットカードで旅行費用を支払うだけで、自動的に海外旅行保険の対象となる。

少しでも費用や手間を省きたい人にとって、クレジットカード付帯の海外旅行保険は強い味方と言える。

クレジットカード付帯の海外旅行保険では

海外の高額な医療費をカバーできない?

ただ、クレジットカード付帯の海外旅行保険で気になるのは、「万が一のとき補償金額が本当に足りるのか?」という点だ。特に心配になるのは、手術や入院をした場合の「治療費用」だ。

国内では手術や入院をして高額の治療費が発生しても、健康保険が7割負担してくれるうえ、自己負担額が高額になった場合は、高額療養費制度によって一定金額を超えた分が払い戻される。しかし、海外旅行先で手術や入院をした場合はそうはいかない。

海外は自由診療の国が多く、特にアメリカやヨーロッパは日本と比べて医療費が非常に高い。ガイドブックやネット上の記事によっては、「海外で手術をしたり入院したりすると、治療費として数百万円、場合によっては1000万円以上もかかる」と書かれていることも多い。外務省の公式サイトでも、「世界の医療事情」のニューヨークに関するページに、急性虫垂炎で入院し、手術後腹膜炎を併発して8日入院したケースで7万ドルの治療費が請求された事例が書かれている。

クレジットカード付帯の海外旅行保険に含まれる治療費用は、ゴールドカードであってもせいぜい300万円程度が一般的だ。盲腸手術で7万ドルの治療費を請求されたとき保険金が300万円しかないと、半分以上は自己負担しなければならなくなってしまう。

もし、旅行先のケガや病気で数百万~1000万円を超える治療費が発生してしまうと、その後の人生設計まで変えかねない大きな負担となってしまう。そう考えると、「万一の際、クレジットカード付帯の海外旅行保険だけでは治療費がカバーできないかも」というのは、大きな不安となるだろう。

アメリカで盲腸の手術を受けると

200万円以上の治療費を請求されることも!

海外旅行保険で最低限かけておきたい保険金額を考えるうえで、大切になるのは次の2点だ。

・海外旅行先で手術や入院をすると、いくらかかるのか

・自分が高額の治療費を支払う可能性は、どの程度の確率なのか

まず、海外における治療費の目安として、ジェイアイ傷害火災保険の公式サイトに載っているデータの中から、「盲腸の手術をした場合の治療費の目安」をまとめてみた。

| ■海外で盲腸の手術をした場合の治療費の目安 | |

| 国名 | 盲腸手術の治療費 |

| ロスアンゼルス(アメリカ) | 162万4400~216万5800円 |

| ホノルル(アメリカ) | 256万円 |

| ロンドン(イギリス) | 130万2800~173万7100円 |

| パリ(フランス) | 86万500円 |

| ローマ(イタリア) | 121万7600円 |

| 上海(中国) | 11万2500円 |

| シンガポール | 15万4800~77万3800円 |

| バンコク(タイ) | 51万1000円~ |

| 日本 | 40万円 |

| ※出典:ジェイアイ傷害火災保険・公式サイト。海外では自由診療となるため、治療費は受診する医療機関や治療内容などによって大きく異なる。日本人旅行者が利用することが多い私立の医療機関を中心に調査しているため、その国全体の平均的な治療費と異なる場合がある。日本の治療費は、10割負担の場合の目安。 | |

データを見ると、アメリカやヨーロッパの医療費が非常に高いことがわかる。盲腸手術の治療費でこの金額なので、もっと難しい手術で入院が長引いたり、日本から救援者として家族を呼び寄せたりした場合、さらに多くの費用がかかる。「1回の手術や入院で何百万円もかかる」というのは、大げさな話ではないのだ。

健康保険の「海外療養費制度」では、

実際にかかった治療費のほんの一部しかカバーできないことも

実は、日本の健康保険には「海外療養制度」というシステムがあり、海外旅行中に急な病気やケガなどで現地の医療機関にかかったとき、帰国後に、支払った医療費の一部を健康保険から給付してもらうことが可能だ。

ただし、海外療養制度で負担してもらえるのは、国内で保険診療として認められている医療行為に限られ、また支給金額も、日本で同じ治療をした場合にかかる費用の7割だけだ。上の表の通り、日本で盲腸の手術をした場合の治療費が40万円だとすると、給付額は7割の28万円のみ。とても欧米の高額な医療費をカバーできる金額ではない。

海外旅行に行く人は多いが、

実際に高額の医療費がかかったは意外と少ない?

海外の医療費が高額になるケースがあることはわかったが、一方で、実際に「海外で何百万円もの治療費がかかった」という人に出会うことは滅多にない。旅行者が高額の治療費を払う事態に陥るリスクは、どの程度なのだろうか。

ジェイアイ傷害火災保険は、毎年『海外旅行保険事故データ』というレポートを出しており、その中で高額医療費用事故の件数を発表している。そうしたレポートなどから2014年度の海外旅行保険に関するデータをまとめたのが、次の表だ。

| ■ジェイアイ傷害火災保険・海外旅行保険契約者の事故状況(2014年度) | |

| 内容 | 件数 |

| 海外旅行保険の契約件数 | 100万件以上 |

| 海外旅行保険の支払い件数 | 3万7846件 |

| 治療費・救援費用の支払い件数(※1) | 約1万7000件 |

| 300万円超の高額医療事故の件数 | 72件 |

| 500万円超の高額医療事故の件数 | 40件 |

| 1000万円超の高額医療事故の件数(※2) | 18件 |

| ※ ジェイアイ傷害火災保険「2014年度 海外旅行保険事故データ」、「BUSINESS REPORT 2015」、公式サイトのデータより作成。※1 傷害治療費用、疾病治療費用、救援者費用、疾病応急治療・救援費用を含む。※2 支払保険金が1000万円だったが、別途自己負担金が発生したケースを含む | |

データによると、100万件以上の契約件数のうち、治療・救援費用の支払いが500万円を超えたケースは40件で、これは2万5000人に1人の割合だ。治療・救援費用が1000万円を超えたケースになると、18件とさらに半分以下の件数になる。

高額の治療費が発生するリスクは高齢者ほど高く、

10~40代のリスクは格段に低い

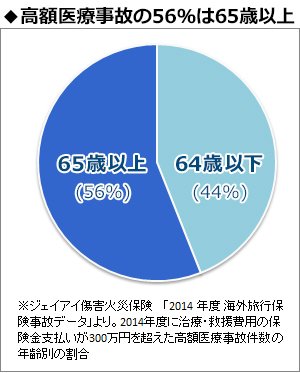

また、高額医療費が発生した事故には、年齢による偏りがある。わかりやすく言えば、高齢者ほど治療・救援費用が高額になる傾向にあるのだ。

300万円以上の高額医療事故72件のうち、65歳以上の割合は半分以上の56%を占めていた。

日本旅行業協会の『保存版 旅行統計 2015』に掲載されている「海外旅行者の性別・年齢階層別構成比率」によると、2014年の日本人海外旅行者のうち、60~79歳の比率は18.7%しかない。65歳以上の比率が、この数字より大きいことはないだろう。

わずか18.7%以下の人が高額医療事故の56%を占めていることから、高齢者ほど病気やケガになりやすく、治療費が高額になりやすいのは明らかだ。『海外旅行保険事故データ』にも、65歳以上の層について「肺炎等の呼吸器疾患、脳疾患、心疾患により医療搬送が必要となり、高額となるケースや、転倒による骨折等が原因で長期入院するケースが発生しています」と書かれている。

海外旅行保険の保険料にも、年齢による違いがはっきり表れている。下のグラフは、ジェイアイ傷害火災保険で治療・救援費用(緊急歯科費用含む)のみの保険に加入した場合に支払う保険料を年齢別に表したものだ。

保険料というのは、基本的に支払いリスクの高さと比例しており、保険料が高いほど保険会社が保険金を支払う可能性が高く、保険金額も高い。グラフを見ると、10歳以降は年齢が上がるごとに保険料が高騰し、10~49歳と比較すると60~69歳は2倍、70~79歳は4.3倍もの保険料が必要となる。保険料が何倍もするということは、治療費が発生するリスクが何倍も高いということを意味する。

つまり、「データ上で、500万円を超える治療・救援費用がかかったのは『2万5000人に1人』の割合だが、年齢が若ければ実際のリスクは大幅に低くなる」と考えられる。

また、ジェイアイ傷害火災保険の高額医療事故のデータは、あくまでも海外旅行保険に加入した人の中での統計であり、高額医療事故にあった人の半数以上は、治療・救援費用の保険金額が無制限のプランに加入していた。うがった見方をすれば、おそらく「保険金が出るから、必要最低限以上の医療費をかけ、家族を現地に呼び寄せた。その気になればもっと費用を抑えることも可能だった」という人もいただろう。

1年間で交通事故による死亡する確率は

3万人に1人!

「2万5000人に1人」と聞いても、実際それがどの程度の確率なのかピンと来ない人も多いと思う。そこで参考のため、日本で1年間に交通事故にあう確率を調べてみた。

| ■2015年に交通事故で負傷・死亡した人数と割合 | |||

| 人数 | 割合 | ||

| 日本の総人口(※1) | 1億2701万5865人 | ― | |

|

2015年中の 交通事故発生状況(※2) |

負傷 | 66万5126人 | 191人に1人 |

| 死亡 | 4117人 | 3万852人に1人 | |

| ※1 総務省統計局「人口推計」より、平成27年1月の月初人口。※2 警察庁「平成27年中の交通事故死者数について」より。 | |||

表内の「割合」は、交通事故による1年間の負傷者数と死亡者数を単純に日本の総人口で割ったものだ。これを見ると、1年間に交通事故で負傷する人は191人に1人、死亡する人は約3万に1人の割合となっている。「3万人に1人」というのは「2万5000人に1人」と比較して、多少割合が低い程度だ。

「海外旅行で500万円以上の治療・救援費用が発生したのは、2万5000人に1人以下」といっても、高齢者のほうがリスクが高いことを考慮すると、高齢者を除いた場合の確率はそれより大幅に低くなるだろう。

つまり、高齢者を除くと、海外旅行で500万円以上の治療・救援費用が発生する確率は、日本で1年間に交通事故で死亡する確率と同程度が、それよりも低いと言える。海外旅行先での高額医療事故より日本での交通事故のほうが、身近な分、実際のリスクのをイメージしやすいのではないだろうか。

クレジットカード付帯の海外旅行保険でも

やり方次第では高額な治療費を十分カバーできる!

ここまで挙げてきたデータから言えるのは、「海外旅行で手術や入院をすると、何百万~1000万円も医療費がかかるので、クレジットカード付帯の海外旅行保険では不十分」という説明は、嘘とは言い切れないものの、かなり誇張された表現だったということだ。

実際は、高齢者を除けば、治療費用が500万円以上、救援費用が300万円以上あれば、ほとんどのケースを十分カバーできると考えてもいいだろう。そしてこの金額であれば、1枚のクレジットカードですべてを賄うのは難しいが、複数のクレジットカードを保有すれば十分に補償できる数字だ。

もちろん、「どの程度の海外旅行保険に加入するのか」という最終的な判断は、海外旅行に行く人それぞれが行うことであり、「1000万円以上の治療費が発生する可能性は0%ではない以上、万が一に備えて補償の厚い単体の海外旅行保険に入る」という選択肢が間違っているわけではない。

ただ、「クレジットカード付帯の海外旅行保険なんて役に立たない」と決めつけるのではなく、「クレジットカード付帯の海外保険でも、それなりにカバーできる」ということは知っておいて欲しい。その上で、自分の入る海外旅行保険を決めるべきだろう。

クレジットカード付帯の海外旅行保険は

複数枚の保険金を合算できる

先ほども書いたが、海外旅行保険付帯のクレジットカードを複数持っている場合、死亡と後遺障害を除き、保険金額を合算することができる。

一例として、海外旅行保険が充実している「dカード GOLD」と、年会費無料ながら海外旅行保険が自動付帯の「エポスカード」を2枚持っている場合の保険金額を計算してみた。

| ■クレジットカード付帯の海外旅行傷害保険は合算できる! | |||

| dカード GOLD | エポスカード ⇒詳細を見る |

「dカード GOLD」と 「エポスカード」を 両方持っている場合 |

|

| 傷害死亡 | 1億円(※1) | 500万円 | 1億円(※1) |

| 傷害後遺障害 | 1億円(※1) | 1億円(※1) | |

| 傷害治療費用 | 300万円 | 200万円 | 500万円 |

| 疾病治療費用 | 270万円 | 570万円 | |

| 救援費用 | 500万円 | 100万円 | 600万円 |

| 賠償責任 | 5000万円 | 2000万円 | 7000万円 |

| 携行品損害 | 50万円 (免責3000円) |

20万円 (免責3000円) |

70万円 (免責3000円) |

| 海外航空便 遅延費用特約 |

乗継遅延による宿泊・ 食事費用:2万円、など (※2) |

― |

乗継遅延による宿泊・ 食事費用:2万円、など (※2) |

| ※保険金額はすべて限度額。「dカード GOLD」の補償額は本人会員、家族会員の場合。※1 海外旅行費用を「dカード GOLD」で支払った場合。※2 乗継遅延による宿泊・食事費用 2万円、手荷物遅延による衣類・生活必需品購入費用 1万円、手荷物紛失による衣類・生活必需品購入費用 2万円、出航遅延・欠航による食事費用 1万円。 | |||

傷害死亡と傷害後遺障害は合算されず、最高保険金額の高い方が限度額となるので、この場合は「dカード GOLD」の1億円が適用となる。

気になる治療・救援費用だが、2つの海外旅行保険が合算されることで、傷害治療費用は500万円、疾病治療費用は570万円、救援費用は600万円となる。治療費用と救援費用を合わせると、合計1100~1170万円だ。これだけあれば、医療費の高い欧米で手術や入院をすることになっても、すべてを保険金額でカバーできる可能性はかなり高くなる。

ちなみに携行品損害の保証限度額も合算されるが、免責額に関しては、金額の低いほうが適用となる。例えば、「免責3000円」と「免責0円」の2枚のクレジットカードを保有していた場合の免責額は0円となり、携行品損害の100%が補償される。

1枚1枚のクレジットカードに付帯する旅行保険では心もとない場合も、こうして合算することで保険金額を増やすことができるので、非常に便利だ。

手持ちのクレジットカードに海外旅行保険が付帯していない人はもちろん、海外旅行保険が付帯していても「この補償額では足りないのではないか」と心配な人は、出発までに年会費無料で海外旅行保険が付帯するクレジットカードを1~2枚程度申し込んでおくといいだろう。年会費無料のクレジットカードであれば、費用をいっさいかけずに海外旅行保険を補強することができる。

| ■エポスカード | ||

| 還元率 | 0.5~10% | |

| 発行元 | エポスカード | |

| 国際ブランド | VISA | |

| 年会費 | 永年無料 | |

| 家族カード | ― | |

| 海外旅行傷害保険 | 自動付帯 治療費用:200万円(傷害)、270万円(疾病)、救援費用:100万円 |

|

【関連記事】

■「dカード」はドコモユーザー以外にもおすすめの「高還元+年会費無料」のクレジットカード!ドコモユーザーなら「dカード GOLD」を使い倒せ!

「年会費無料」「治療費用の保険金が高い」「自動付帯」

の3つがクレジットカード選びのポイント

海外旅行保険への加入を主な目的としてクレジットカードを選ぶ場合、ポイントとなるのは次の3つだ。

1)年会費

2)保険金額(特に治療費用)

3)自動付帯か利用付帯か

「ポイント還元率が高い」「空港ラウンジが使える」などのメリットがあり、メインカードやサブカードとして普段から利用するのであれば、高い年会費を払う意味はある。しかし、海外旅行に備えて保険を補強する目的でクレジットカードに加入するのであれば、年会費無料のクレジットカードで十分だろう。

保険金額も重要だ。治療費用の保険金額が50万円のクレジットカードと200万円のクレジットカードなら、他の条件が同じ場合、当然、後者をおすすめする。

最後に重要なのが、そのクレジットカードに付帯する海外旅行保険が「自動付帯」なのか「利用付帯」なのかをしっかりと把握することだ。

自動付帯の場合は、そのクレジットカードを持っているだけで自動的に旅行保険の適用対象となる。海外旅行の出発前にクレジットカードに申し込んで発行されれば、それだけで海外旅行保険に加入したことになる。クレジットカードそのものを旅行に持っていく必要すらないのだ。

一方、利用付帯は、そのクレジットカードで旅行費用を支払った場合に旅行保険の適用対象となる。もし旅行費用をそのクレジットカードで支払っていない場合は、万一、旅行先で体調を崩して治療費がかかったり、カバンを盗まれるなどの被害にあっても、保険金が支払われることはない。

当然おすすめは、海外旅行保険が自動付帯のクレジットカードだ。

なお、先ほど「海外旅行が自動付帯のクレジットカードは、旅行にカード自体を持っていく必要はない」と書いたが、旅先でそのクレジットカードを持っていないと、「キャッシュレス診療」が受けられないなどのデメリットが出てくる場合もある。海外旅行保険が付帯したクレジットカードは、できるだけ旅先まで持って行ったほうがいいだろう。

海外旅行保険が自動付帯する

年会費無料のおすすめクレジットカード3選

では、年会費無料で海外旅行保険が自動付帯、さらに治療・救援費用の保険金額が比較的高額なクレジットカードを具体的に紹介していこう。

【エポスカード】

最短で申込当日にカードが受け取れる

最初におすすめするのは、「エポスカード」だ。

「エポスカード」は、前述の通り、年会費が永年無料でありながら、海外旅行保険が自動付帯。しかも傷害治療費用が200万円、疾病治療費用が270万円も付いている。年会費無料のクレジットカードに付帯する海外旅行としては、最高クラスの治療費用と言える。

| ■エポスカード | |||

| 還元率 | 0.5~10.0% | ||

| 年会費 | 永年無料 | ||

| 海 外 旅 行 保 険 |

付帯タイプ | 自動付帯 | |

| 死亡・後遺障害 | 最高500万円 | ||

| 治療費用 | 最高200万円(傷害)、270万円(疾病) | ||

| 救援費用 | 最高100万円 | ||

| 賠償責任 | 最高2000万円 | ||

| 携行品損害 | 最高20万円(免責3000円) | ||

| その他 | ― | ||

| ※保険金額は最高限度額 | |||

さらに、「エポスカード」のメリットは、インターネットから申し込んだ後、マルイの店舗に行けば、最短でその日のうちにカード受け取れること。海外旅行に出発する前日に「やっぱり海外旅行保険が欲しい」と思いついた場合でも、その場でネットから申し込んでマルイに行くと、審査に問題がなければ、すぐに海外旅行保険が付帯するクレジットカードを手にすることができる。

ただし、申し込みの時間や審査状況によっては、審査結果が届くのが翌日以降になる場合もある。また、郵送で受け取る場合は、カードが届くまで最短で1週間程度、受付状況によっては3週間以上かかる場合もある。できれば出国ギリギリに申し込むリスクを冒すことなく、余裕を持って申し込むようにしよう。

なお、「エポスカード」の通常のポイント還元率は0.5%だが、マルイの店舗やネット通販の買い物に使うと還元率は1.0%に。さらに年4回の「マルコとマルオの7日間」開催期間中にマルイで買物をすると、還元率はなんと10%までアップする。普段からマルイで買物をする人にとっては、非常にお得なクレジットカードだ。

その他にも「エポスカード」には多くのメリットがある。くわしくは、下記の関連記事を参照して欲しい。

【関連記事】

■「エポスカード」はマルイ以外でもメリットあり!年会費無料+高還元の「エポスゴールド」、高還元+サービス充実の「エポスプラチナ」も魅力!

【学生専用ライフカード】

海外旅行に行く学生には最強のクレジットカード

大学生や専門学校生なら、ぜひ検討して欲しいのが「学生専用ライフカード」だ。

「学生専用ライフカード」は、その名の通り、18歳以上、25歳未満の学生(高校生を除く)限定のクレジットカード。カード会社の「将来の優良顧客を、早い段階から囲い込んでおきたい」という意図から、通常の「ライフカード」よりかなりお得なクレジットカードとなっている。

「学生専用ライフカード」ならではの特典のひとつが、自動付帯の海外旅行保険が付いていること。当然年会費は無料で、保険金額も治療費用が200万円、救援者費用が200万円と充実している。

社会人向けの「ライフカード<旅行傷害保険付き>」には同じ内容の海外旅行保険が付帯しているが、こちらは2年目以降1250円(税抜)の年会費がかかる。年会費が無料な分、「学生専用ライフカード」はお得だ。

| ■学生専用ライフカード | |||

| 還元率 | 0.5~4.0% | ||

| 年会費 | 無料 | ||

| 海 外 旅 行 保 険 |

付帯タイプ | 自動付帯 | |

| 死亡・後遺障害 | 最高2000万円 | ||

| 治療費用 | 最高200万円 | ||

| 救援費用 | 最高200万円 | ||

| 賠償責任 | 最高2000万円 | ||

| 携行品損害 | 最高20万円(免責3000円) | ||

| その他 | ― | ||

| ※保険金額は最高限度額 | |||

「学生専用ライフカード」は、ポイント還元率で見てもメリットが多い。普段の還元率は0.5%だが、誕生月になるとなんと3倍の1.5%分のポイントが貯まる。もし、誕生月に海外旅行のツアー代金や飛行機代の支払いができるなら、それだけでかなりのポイントをゲットできる。例えば、旅行のツアー代金が20万円だとしたら、誕生月に「学生専用ライフカード」で支払うだけで、3000円分もお得となる。

さらに、「学生専用ライフカード」だけの特典として、海外旅行先で利用すると、なんと4%分の現金がキャッシュバックされる。キャッシュバックの限度額は年間累計10万円、利用額で言えば250万円までだ。

つまり、総額250万円までであれば、海外旅行先で支払うホテル代、ツアー代、レストラン代、買い物代などのすべてが、「学生専用ライフカード」で支払うだけで自動的に4%引きとなるのだ。

海外旅行に行く学生にとっては、最強のクレジットカードと言っても過言ではないだろう。

【関連記事】

■【ライフカード】誕生月はポイント3倍=還元率1.5%を超える圧倒的な爆発力が人気の年会費無料カード!

【レックスカードライト(REX CARD Lite)】

メインカードとしても使える高還元率カード

海外旅行保険を拡充したいなら、「レックスカードライト(REX CARD Lite)」もおすすめだ。

「レックスカードライト」も年会費無料ながら、海外旅行保険が自動付帯となっている。年会費無料のクレジットカード付帯の旅行保険としては補償内容も充実しており、疾病治療費用こそ「エポスカード」に一歩譲るものの、救援費用は200万円(1年間の限度額)、死亡・後遺障害は2000万円と「エポスカード」を上回っている。

また、「レックスカードライト」は、還元率1.25%と、年会費無料のクレジットカードとしては最高クラスのポイント還元率も大きなメリットだ。一般的なクレジットカードの還元率0.5%と比較すると、「レックスカードライト」ならいつどこで買い物をしても2.5倍ものポイントが貯まる。しかも、貯まった「レックスポイント」は「レックスカードライト」の支払いに充当できるので、ポイントを無駄にする心配もない。

「レックスカードライト」は、海外旅行保険のためだけではなく、メインカードとしても十分に使える高還元率カードと言える。

| ※「レックスカードライト」は、カード名が「レックスカード」に変更されました。 ■レックスカード(REX CARD) |

|||

| 還元率 | 1.25% | ||

| 年会費 | 永年無料 | ||

| 海 外 旅 行 保 険 |

付帯タイプ | 自動付帯 | |

| 死亡・後遺障害 | 最高2000万円 | ||

| 治療費用 | 最高200万円 | ||

| 救援費用 | 最高200万円(1年間の限度額) | ||

| 賠償責任 | 最高2000万円 | ||

| 携行品損害 | 最高20万円(免責3000円) | ||

| その他 | ― | ||

| ※保険金額は最高限度額 | |||

裏ワザを使えば、

利用付帯の海外旅行保険も簡単に利用できる!

ここまで、海外旅行保険が自動付帯のおすすめクレジットカードを紹介してきた。海外旅行保険が利用付帯のクレジットカードは、旅行費用の支払いに利用しなければ、保険の適用対象にならないからだ。

海外旅行ツアー代や飛行機代などの旅行費用は、高額なので、ポイントやマイルと貯める絶好のチャンス。海外旅行保険のためだけに、普段使っていない還元率の低いクレジットカードで支払うのはもったいない話だ。

だが、ツアー代金や飛行機代などの高額の支払いで使うことなく、利用付帯の条件をクリアする裏ワザが存在する。それは、「空港までの電車代をクレジットカードで支払う」という方法だ。

海外旅行保険が利用付帯の「三菱UFJカード VIASOカード」を例に解説しよう。「三菱UFJカード VIASOカード」の公式サイトを見ると、海外旅行保険が適用となる条件として次のように書かれている。

一般カード会員はJAカード等の一般カード会員を除き、日本出国前に同保険が付帯されたカードで海外旅行代金等(*)をお支払いいただいた場合のみ、保険適用の対象となります。日本出国後に当該お支払いをされた場合には、対象となりませんのでご注意ください。

*「公共交通乗用具」または「募集型企画旅行」の料金をいいます。

【公共交通乗用具】

対象となる旅行のために利用する公共交通乗用具で、航空法、鉄道事業法、海上運送法、道路運送法に基づき、それぞれの事業を行う機関によって運航される航空機、電車、船舶、バス、タクシー等をいいます。

※「三菱UFJカード VIASOカード」公式サイトより引用

上記の「公共交通乗用具」も含むというのは、空港に行く交通費も海外旅行代金の一部と見なされるということだ。つまり、次のような費用を「三菱UFJカード VIASOカード」で決済すると、すべて利用付帯の条件をクリアしたと見なされ、海外旅行保険の適用対象となる。

・東京駅から成田空港に向かうリムジンバスの料金

・新橋から羽田空港へのモノレール代

・空港近くのホテルに前泊した際の自宅からホテルまでのタクシー代

・帰国後、空港から自宅へ帰る電車のチケット代(ただし出国前に購入)

電車代と言っても、特急料金など高額な電車である必要はない。例えばJRの場合なら、「みどりの窓口」に行けば140円の切符であってもクレジットカードで支払いが可能なので、それだけで利用付帯の条件をクリアできる。

一方、次のようなケースは、海外旅行保険の利用付帯の条件をクリアしないので注意しよう。

・空港まで行った際のガソリン代、高速料金、駐車場代

・空港近くのホテルに前泊した際のホテル代

・旅行先の海外で利用した電車代、バス代

・帰国後、空港から自宅へ帰る電車のチケット代(帰国後に購入)

ここまで「三菱UFJカード VIASOカード」を例に説明したが、海外旅行保険が利用付帯となっているクレジットカードであれば、基本的には同様のルールが適用される。つまり、海外旅行保険が利用付帯のクレジットカードであっても、ちょっと手間はかかるが、空港までの電車代・バス代などをクレジットカードで決済することで、自動付帯のクレジットカードと同じように海外旅行保険を補強することが可能となるのだ。

なお、利用付帯に関する条件はクレジットカードによって細かい部分が異なっていることもある。実際「楽天カード」は、2020年10月1日から、国内の空港への行き帰りの電車賃の支払いでは利用条件をクリアできないことになった。なので、心配な人は、前もって利用するクレジットカードの公式サイトや問い合わせ窓口で確認しておくといいだろう。

海外旅行保険が利用付帯する

年会費無料のおすすめクレジットカード2選

海外旅行保険が利用付帯のクレジットカードも、上記の裏ワザを使うことで、実質的に自動付帯と変りなく利用できることがわかった。そこで、年会費無料で海外旅行保険が利用付帯のおすすめクレジットカードを紹介しよう。

【三菱UFJカード VIASO(ビアソ)カード】

保険金額は少なめだが、海外旅行傷害保険の補強には十分

「三菱UFJカード VIASOカード」は、年会費無料で海外旅行傷害保険が利用付帯。治療費用が100万円、救援費用が100万円と、これまで紹介してきたクレジットカードと比較すると保険金額は少なめだが、海外旅行傷害保険を補強するという意味では持っていて損のないクレジットカードだ。

| ■三菱UFJカード VIASOカード | |||

| 還元率 | 0.5% | ||

| 年会費 | 永年無料 | ||

| 海 外 旅 行 傷 害 保 険 |

付帯タイプ | 利用付帯 | |

| 死亡・後遺障害 | 最高2000万円 | ||

| 治療費用 | 最高100万円 | ||

| 救援費用 | 最高100万円 | ||

| 賠償責任 | 最高2000万円 | ||

| 携行品損害 | 最高20万円(免責3000円) | ||

| その他 | ― | ||

| ※保険金額は最高限度額 | |||

申し込みからカード発行までの期間が短いのもポイント。審査に問題がなければ、申し込んでから最短で翌営業日にクレジットカードが発行され、翌々営業日にはカード会社から発送されるので、出発まで時間のない人は検討してみるといいだろう。

【関連記事】

■【三菱UFJカード VIASOカード(ビアソカード)】面倒な手続き不要! 利用額の0.5~1%が自動的に銀行口座に振り込まれる現金還元型!

■「三菱UFJカード VIASOカード」に人気の「くまモン」が登場!ショッピングで利用した金額の一部を熊本県の「ふるさと納税」に寄付できる仕組みも

年会費無料のクレジットカードを3枚持つだけで

治療・救援者費用の保険金が1100万円以上に!

ここまで紹介した海外旅行が付帯するおすすめクレジットカードのうち、仮に「エポスカード」「レックスカードライト」「三菱UFJカード VIASOカード」の3枚を保有した場合、付帯する海外旅行傷害保険の保険金額は次のようになる。

3枚のクレジットカードの補償額を合算すると、治療費用が500~570万円、救援者費用が400万円、治療・救援者費用でまとめると900~970万円になる。前出のジェイアイ傷害火災保険の高額医療事故件数のデータと比較しても、年会費無料のクレジットカードだけでほとんどの範囲をカバーできることがわかる。

もちろん、高額な治療費用や救援費用を100%カバーできるとは言い切れないが、ひとまずは安心できるレベルだろう。

いざとなったときに後悔しないよう

出発前に海外旅行保険について真剣に考えよう

今回は、「海外旅行先で手術や入院をしなければならなくなったとき、どの程度の治療費がかかるのか」を検証し、その治療費を海外旅行保険でカバーするためのクレジットカードについて解説してきた。

海外旅行保険は、万が一大きな病気や事故にあった際に莫大な経済的負担がかかるリスクを避けるとともに、「慣れない海外で、事故や事件に巻き込まれてしまったらどうしよう……」という不安を取り除き、安心を手に入れるために加入するものだ。

中には、「いちいち保険に入るなんて面倒だし、自分は大丈夫!」と考えて海外旅行保険に入らず海外旅行に行く人もいるだろう。しかし、いざとなったときに後悔しないよう、年会費無料で海外旅行保険が付帯するクレジットカードくらいは持っていても良いのではないだろうか。

【関連記事】

■【クレジットカードおすすめ比較】海外旅行保険(自動付帯)で選ぶ!年会費無料で保険充実のおすすめクレジットカード

■海外旅行保険はクレジットカードで十分か!?あまり知られていない補償内容の仕組みや「自動付帯」と「利用付帯」の違いを徹底解説!

■海外旅行保険が「自動付帯」にもかかわらず、年会費無料のお得なクレジットカードはコレだ!「利用付帯」と「自動付帯」のカード活用法

| ■エポスカード | ||

| 還元率 | 0.5~10% | |

| 発行元 | エポスカード | |

| 国際ブランド | VISA | |

| 年会費 | 永年無料 | |

| 家族カード | ― | |

| 海外旅行保険 | 自動付帯 治療費用:200万円(傷害)、270万円(疾病)、救援費用:100万円 |

|

| ■学生専用ライフカード | ||

| 還元率 | 0.5~4.0% | |

| 発行元 | ライフカード | |

| 国際ブランド | VISA、Master、JCB | |

| 年会費 | 無料 | |

| 家族カード | ― | |

| 海外旅行保険 | 自動付帯 治療費用:200万円 救援費用:200万円 |

|

| ※「レックスカードライト」は、カード名が「レックスカード」に変更されました。 ■レックスカード(REX CARD) |

|||

| 還元率 | 1.25% | ||

| 発行元 | ジャックス | ||

| 国際ブランド | VISA、Master | ||

| 年会費 | 無料 | ||

| 家族カード | あり(年会費無料) | ||

| 海外旅行保険 | 自動付帯 治療費用:200万円 救援費用:200万円 |

||

| 関連記事 | 海外旅行保険が「自動付帯」にもかかわらず、年会費無料のお得なクレジットカードはコレだ!「利用付帯」と「自動付帯」のカード活用法 | ||

| ■三菱UFJカード VIASOカード | ||

| 還元率 | 0.5~1.0% | |

| 発行元 | 三菱UFJニコス | |

| 国際ブランド | Master | |

| 年会費(税抜) | 無料 | |

| 家族カード(税抜) | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

- | |

| 関連記事 |

◆三菱UFJカード VIASOカード(ビアソカード)】面倒な手続き不要! 利用額の0.5~1%が自動的にキャッシュバックされる還元型カード! ◆【クレジットカードおすすめ比較】即日発行~翌日発行のクレジットカードで選ぶ!今すぐ入手できる、おすすめクレジットカード! |

|

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2025年10月1日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、Apple PayやGoogle Payに「三井住友カード(NL)」を登録して「Visaのタッチ決済」または「Mastercardタッチ決済」を利用すれば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では最大7%還元に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済またはMastercardタッチ決済を利用すると最大7.0%還元(一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は最大7.0%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可)。「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率。 |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニで最大還元率7%のお得なクレジットカード! カード情報を記載していないのでセキュリティも抜群! |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「ORIGINAL SERIESパートナー加盟店」の「ポイントアップ登録(無料)」をすれば、Amazonやセブン‐イレブンなどでは還元率2%、スターバックスでは「スターバックスカード」へのチャージで還元率5.5%、「Starbucks eGift」の購入で還元率10.5%に! ※還元率は交換商品により異なる。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、Apple PayやGoogle Payに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」または「Mastercardタッチ決済」を利用すれば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では最大7%還元に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済またはMastercardタッチ決済を利用すると最大7.0%還元(一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は最大7.0%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可)。「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率。 |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する13枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||