この1月から加入の条件が大幅に拡大され話題となっている「個人型確定拠出年金(iDeCo)」。気になっているけれど、イマイチ仕組みがわからないという人も多いはずだ。

現在発売中のダイヤモンド・ザイ3月号では、「個人型確定拠出年金」の仕組みや加入の方法、さらに申し込む金融機関の選び方やサービス内容をわかりやすく解説! 今回はそのなかからピックアップして、「個人型確定拠出年金」の仕組みやメリットを紹介しよう。

「企業年金や退職金が手薄」なサラリーマンに重要!

年金縮小に備えて老後資金を作る超お得な制度

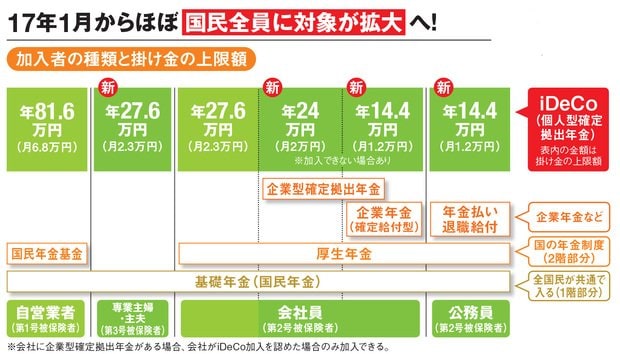

個人型確定拠出年金(iDeCo)は、自分で毎月掛け金を積み立て、自分で運用して老後資金を作る、いわば“自分年金”だ。2017年1月から、2016年まで入ることができなかった公務員や専業主婦も加入できるようになり、基本的に国民全員が対象の制度になった。

背景には、公的年金の厳しい財政状況がある。“破綻”はしないとしても、この先、公的年金の支給額が縮小していくのは避けられない。豊かな老後を送るためには、自分でもお金を積み立てて、備えなければならない。政府がそれを後押しするべく、作ったのがこの制度なのだ。

加入を促すために、個人型確定拠出年金には強力な税制優遇が設けられている。例えば、掛け金の分は所得税と住民税がまるまる控除になり、運用で出た利益にも税金がかからない。

さらに、積み立てたお金は、たとえ自己破産しても、確実に守られる決まりになっている。

「老後に対して経済的な不安があって、備えが必要と思っているなら、入るべきです」(FPで年金教育家、投資教育家の山崎俊輔さん)

会社員にも無関係ではない。2016年まで、勤め先に企業年金がある人は個人型確定拠出年金に入ることができなかったが、これも1月から加入条件が大きく広がった。

前の会社での積み立て金が“塩漬け”の人は再加入を!

企業年金があってもそれが手薄な場合は、個人型確定拠出年金に加入できる可能性が高い。もちろん企業年金がない場合は元から加入可能だ。つまり、企業による老後への対応が不十分な会社員にとっては、重要な備えとなる。まずは自分の会社の制度がどうなっているのか、人事部などに確認しよう。

転職などの際に積み立てたお金を“引き継ぎ”できるのも注目点だ。

特に、過去に「企業型の確定拠出年金」に加入していて、会社を辞めて専業主婦になった人や、転職先の企業に確定給付型の企業年金しかない人は要チェックだ。従来はこうした場合、積み立てを続けることができなかった(できるのは運用商品の切り替えのみ)。

さらに何も手続きをしないと、資金は「国民年金基金連合会」に「自動移換」となり、運用もまったくされない“塩漬け”で手数料だけかかり続ける状態になる。これらの人も、個人型確定拠出年金に加入すれば、積み立てを再開できるようになった。

定期預金だけを選んでも税控除で実質利回り30%も!

節税メリットが大きくて運用商品は低コストで売買も自由!

では、改めて個人型確定拠出年金はどんな仕組みで、何がお得なのだろうかを、3つの特徴を挙げながら説明していこう。

<個人型確定拠出年金の3つの特徴>

【特徴(1)掛け金を毎月積み立てて自分で運用する】

資金の積み立てができるのは60歳まで。運用だけなら70歳まで延長できる。掛け金の額は一定の枠内で設定可能。現在は“毎月いくら”という決め方だが、18年1月からは“年いくら”という、より柔軟な形になる予定。

【特徴(2)手厚い税制優遇があり商品は何度でも売買可能】

3段階で手厚い税制優遇が受けられる。さらに、運用商品の投信は何度でも売買可能で、たいていの場合は売買手数料もかからない(投信によっては一部、手数料がかかるものがある)。信託報酬も普通より低い専用商品が多い。

【特徴(3)積み立てた資金は60歳まで引き出し不可】

受け取り開始の時期は60歳から70歳の間で選択。積み立て期間が短いと受け取り可能な時期は遅くなる(最も遅くて65歳から)。受け取り方法は一時金か年金払いかで選択可能。一部を一時金、一部を年金といった形にもできる。

上記の3つのメリットのうち、個人型確定拠出年金の最大のメリットは、【特徴(2)】で挙げた「手厚い税制優遇」。年収や扶養家族の有無によって異なるが、なんと節税効果だけで実質利回り15~30%に! 以下では、3つの節税メリットを紹介したい。

<確定拠出年金の3つの節税メリット>

【メリット(1)掛け金の分は全額所得控除に!】

掛け金の分は所得税と住民税が全額控除。税率が20%なら節税額だけで実質20%の利回りが出ることに。

【メリット(2)運用での儲けがいくら出ても非課税!】

普通の証券口座で投資すると利益に約20%の税金がかかるが、いくら儲けが出ても非課税に。

【メリット(3)受け取り時も税金がゼロor減額に!】

受け取りは「退職所得控除」「公的年金等控除」の対象に。受取額が控除の枠内なら税金はかからない。

このなかでも特に大きいのが、【メリット(1)】で紹介した掛け金の分がまるまる所得控除になることだ。実際の節税額は、年収や扶養家族の人数などによっても異なるので、下の図に示したFPの深田晶恵さんによる試算を参考にしてほしい。

例えば、年収600万円で扶養家族が1人、掛金額が月2万3000円なら、年に5万3900円の節税になる。それだけで、実質20%の利回りが得られるのと同じだ。こんな有利な制度は他にはない。

ただし、もともと所得税と住民税を払っていない専業主婦(専業主夫)にはこの節税効果はないので要注意。とはいえ、“自分名義の資産”や“主婦の退職金”ができることには、大きな意義がある。

運用は、口座を作る各金融機関に用意された投資信託などの商品から選んで行なう。このとき、いくら儲けが出ても税金ゼロ、というのもうれしい。同じく利益が非課税になるNISAでは、売却するたびに非課税枠が減るのに対し、個人型確定拠出年金は何度でも売買自由。例えば売却していったん定期預金に移すといった形で、利益確定もできる。

売買手数料もたいていの場合、無料だ。そして投資信託の信託報酬(運用コスト)も、普通より低い専用商品が多い。投資初心者でも選びやすいようにという考えから、商品のラインナップはかなり絞り込まれているが、金融機関による本数の差は大きい。多ければいいというものではないが、申し込みの前に自分の投資したい商品があるか、よく確認しよう。

さらに受け取り時にも、「退職所得控除」(一時金で受け取る場合)、「公的年金等控除」(年金で受け取る場合)の対象になり、受取額が控除の枠内なら税金はかからない。会社員や公務員で退職金が多いと控除の枠を超えるケースもあるが、その場合でも、多くは普通に課税されるより税金が少なくなるはずだ。

【※関連記事はこちら!】

■iDeCoの節税メリットを得るための手続きを紹介!掛金拠出時、運用時、受け取り時の3つの場面で、損することなく確実に税制優遇を受ける方法とは?

積み立てる期間が長いほどお得!

60歳まで引き出せないがムダ遣いを防ぐメリットも

「老後のためのお金を貯めるなら、個人型確定拠出年金にすれば確実に大きなトクをするのです。使わない手はありません」(山崎さん)

その代わり、積み立てた資金は60歳まで引き出しできない。老後資金を作るという意味では、ムダ遣いを防ぐのでむしろ安心、という面もあるが、毎月の家計に余裕がない人は、可能な積み立て額で始めるべきだ。

ただ、始めるなら早いほうがいい。なぜなら年金の加入状況などによって月5000~6万8000円という掛け金の上限が設置されているからだ。

「積み立て額の上限が決まっているので、多く貯めようと思うなら、できるだけ長く積み立て期間を取る必要があります」(山崎さん)

家計を見直し、積み立てのお金を捻出する努力も重要だ。

【関連記事】

■iDeCo(個人型確定拠出型年金)の金融機関を比較!口座管理手数料や投資信託の取扱数などで比較した、おすすめの証券会社・銀行を紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年3月4日時点】 【iDeCoおすすめ証券会社&銀行 比較】 ※どの金融機関でiDeCo口座を開設した場合でも、別途、国民年金基金連合会へ支払う加入時手数料が2829円、国民年金基金連合会と信託銀行へ支払う手数料が合計171円(毎月)かかる。受取時は給付手数料440円(1回毎)を信託銀行に支払う。還付時には、国民年金基金連合会と信託銀行への還付時手数料として合計1488円(1回毎)がかかる。運営機関変更時の手数料は「他の金融機関から」変更の場合で、「他の金融機関に」変更する場合は4400円の手数料が発生する場合がある。下記の金額は掛金を拠出する場合(すべて税込)。 |

| ◆松井証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 39本 | |

| 【おすすめポイント】「最大1%貯まる投信残高ポイントサービス」対象! 投資信託は39本と最多水準! 運営管理手数料は残高を問わず誰でもずっと無料。投資信託は2020年10月に11本から39本へと一気に拡充され、業界最多水準となった。具体的には、低コストで人気のインデックスファンドシリーズ「eMAXIS Slim」がずらりと並ぶほか、ターゲットイヤー型と呼ばれる「三菱UFJターゲット・イヤー・ファンド」、「セレブライフ・ストーリー」などの商品が新たに加わった。低コスト投信を厳選した上で、投資対象が広がった形だ。楽天・全世界株式インデックスファンド[楽天・バンガード・ファンド(全世界株式)]や楽天・全米株式インデックスファンド[楽天・バンガード・ファンド(全米株式)]も取り扱う。投資信託の保有でポイントが貯まる「最大1%貯まる投信残高ポイントサービス」に、イデコで所有している投資信託もカウントされるのも嬉しい。ポイント還元を受けながらお得に投資を継続できる(毎月のエントリーが必要)。2025年11月からオンラインで申込手続きが完結する「e-iDeCo」に対応。氏名・住所や掛金額変更などのオンライン申請が可能になった。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・One DC 国内株式インデックスファンド(信託報酬:0.154%) ・eMAXIS Slim先進国株式インデックス(信託報酬:0.09889%) |

||||

| 【関連記事】 ◆【松井証券のiDeCo、手数料・メリットは?】運営管理手数料と加入時手数料が誰でも無料でお得!信託報酬が最安クラスの投信が39本もラインナップ! |

||||

| ◆SBI証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 37本 (セレクトプラン) |

|

| 【おすすめポイント】投資信託の品揃えが豊富! 運営管理手数料は誰でも無料! 運営管理手数料は誰でも0円。「セレクトプラン」は、ほとんどの投資対象で信託報酬が“最安”のインデックス型投信が揃えられており、バリエーションも豊富と、強力なラインナップになっている。人気のアクティブ型投信「ひふみ年金」や「ジェイリバイブ」も用意。2021年1月から申込み手続きを電子化。WEB申込フォームへの入力、必要書類のアップロードが可能になり、iDeCo口座開設の手続きが簡単になった。また、2025年10月からオンラインで申込手続きが完結する「e-iDeCo」に対応。氏名・住所や掛金額変更などのオンライン申請が可能になった。シミュレーションツール「DC Doctor」を提供しており、ポートフォリオ提案から将来予測の比較など、長期にわたるiDeCoの資産形成をサポートしてくれる。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・eMAXIS Slim 国内株式(TOPIX)(信託報酬:0.143%以内) ・SBI・全世界株式インデックス・ファンド[雪だるま(全世界株式)](信託報酬:0.1022%) |

||||

| 【関連記事】 ◆【SBI証券のiDeCo、手数料・メリットは?】 投信のラインナップが豊富!運営管理手数料は誰でもずっと無料! ◆「iDeCo」を始めるなら、おすすめ金融機関はココ! 運営管理手数料が無料になり、投資信託のラインナップが 充実している「SBI証券」と「楽天証券」を比較! |

||||

| ◆マネックス証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 27本 | |

| 【おすすめポイント】運営管理手数料が誰でも無料! インデックス型投信の信託報酬は最安水準! 運営管理手数料が誰でもずっと「無料」で、コスト面から最もお得な金融機関の1つ。投資信託の本数は27本と標準的だが、内容は充実。「eMAXIS Slim」シリーズなど信託報酬が最安水準のインデックス型投資信託が揃えられている。加えて、「ひふみ年金」「jrevive」など好成績のアクティブ型投信も豊富だ。「つみたてNISA」と「iDeCo」、どちらの制度が各個人の投資目的に適しているかアドバイスが受けられる「つみたてNISA・iDeCoシミュレーション」が便利。「e-iDeCo」に対応しており、氏名・住所や引落口座などの変更手続きがオンラインで申請可能だ。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・One DC 国内株式インデックスファンド(信託報酬:0.154%) ・eMAXIS Slim先進国株式インデックス(信託報酬:0.09889%) |

||||

| 【関連記事】 ◆【マネックス証券のiDeCo、手数料・メリットは?】 運営管理手数料と加入時手数料が誰でも無料でお得!超低コスト&好成績の投資信託27本をラインナップ! |

||||

| ◆楽天証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 36本 | |

| 【おすすめポイント】運営管理手数料が誰でも無料! 信託報酬の低い投信を多数ラインナップ! 運営管理手数料は残高を問わず誰でも0円で、コスト面から最もお得な金融機関の1つ。投資信託のラインナップは36本と豊富。信託報酬の低いインデックス型が揃っている。特に、2024年1月には超低コストで全世界や米国に投資できる「楽天・プラス・オールカントリー株式インデックス・ファンド」と「楽天・プラス・S&P500インデックス・ファンド」が、2025年5月には「楽天・プラス・NASDAQ-100インデックス・ファンド」が加わって魅力を増した。「MHAM日本成長株ファンド」など好成績のアクティブ型も用意。電話で問い合わせができる「個人型確定拠出年金(iDeCo)ダイヤル」は土日も受付を行っている。「e-iDeCo」に対応しており、氏名・住所や引落口座などの変更手続きがオンラインで申請可能だ。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・楽天・プラス・S&Pインデックス・ファンド(信託報酬:0.077%) ・楽天・プラス・オールカントリー株式インデックス・ファンド(信託報酬:0.0561%) ・楽天・プラス・NASDAQ-100インデックス・ファンド(信託報酬:0.198%) |

||||

| 【関連記事】 ◆【楽天証券のiDeCo、手数料・メリットは?】 運営管理手数料が誰でもずっと「無料」でお得!運用コストを抑えた投資信託を多数ラインナップ ◆「iDeCo」を始めるなら、おすすめ金融機関はココ! 運営管理手数料が無料になり、投資信託のラインナップが 充実している「SBI証券」と「楽天証券」を比較! |

||||

【松井証券のiDeCo】

誰でも無条件で口座管理料や各種手数料が無料!

投信の保有でポイントも貯まる⇒関連記事はこちら

![iDeCo(個人型確定拠出年金)おすすめ比較&徹底解説[2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/4/0/-/img_40016abb6bd0e6096770835bf5abf9ef21127.jpg)