最近よく見かける「iDeCo」という文字、

あなたの老後の救世主になってくれるかも?

最近、「iDeCo(イデコ)」という文字を目にする機会が増えていませんか。銀行の窓口に「税金が戻ってくる!」と書いてあったり、新聞や雑誌、ウェブなどで「お得な制度!」と書かれたりしているのをちらっとでも見かけたことがある人は多いのではないでしょうか。

【※関連記事はこちら!】

■iDeCo(個人型確定拠出型年金)の金融機関を比較! 手数料や投資信託の取扱数などで比較した、おすすめ証券会社・銀行を紹介!

iDeCoとは、個人型(i)確定(De)拠出(Co)年金(individual-type Defined Contribution pension planの頭文字)の略で、公的年金だけでは不足する老後資金を自分で作るために用意された私的年金の1つです。「ははーん、何か金融機関が新商品でも売り込みにきたのかな?」と身構えた人もいるかもしれませんが、一度でいいので制度の中身を知ってほしいと思います。

というのもiDeCoは、「私たちの『老後のお金』の不安を具体的に解消することのできる本当にお得な仕組み」だからです。

誰もが「老後のお金」について、ぼんやりとした不安を抱えていますが、その不安は少しでもお金を残して老後に備えることでしか解消できません。「老後のお金」を残すことは容易ではありませんが、

「確実に自分の老後にお金を残すことができ」

「自分の老後に備えるほど、納める税金が少なくて済む」

というメリットがあり、「老後のお金」を残しやすいのが「iDeCo」という制度なのです。今はまだ半信半疑かもしれませんが、もしかすると数十年後、実際に老後を迎えたとき、「これやっておいて助かった!」と思うことになるのがiDeCoかもしれません。

そう、iDeCoこそがあなたの「老後のお金」の不安を少しでも減らす救世主となりえるのです!

iDeCoの詳しい解説はこれから何回かに分けて行っていきますが、簡単にポイントをまとめると、以下の5つになります。

1.自分で入りたい人だけが入る(任意、60歳未満の全ての成人が対象)

2.好きな金融機関を選べる(手数料などのサービス競争あり)

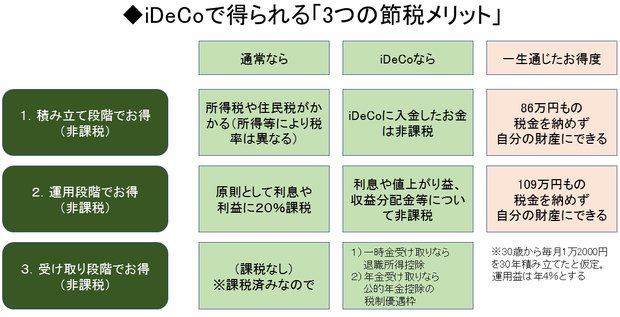

3.老後のために積み立てたお金は「三重の税制優遇」でお得に増やせる(利用者だけ得をする)

4.運用は自分で決めて自分で責任をもつ(自己責任)

5.ただし60歳まで解約できないのが原則(中途解約不可)

上記のポイントの中でも、3つ目に挙げた「税制優遇」(節税効果)が、iDeCoの最大の特徴であり、メリットでもあります。

【※関連記事はこちら!】

■「個人型確定拠出年金(iDeCo)」のお得な仕組みと節税メリットを解説!

iDeCoの節税効果その1:掛け金が全額所得控除に!

まず、iDeCoに加入して積み立てをするだけで、現在支払っている所得税や住民税がお得になります。iDeCoの掛金には税金がかからない(=課税所得が減る)ので、それだけで普通に預金や投資信託でお金を積み立てるより税制面で有利になるからです(月々の掛金の上限は会社員、公務員、専業主婦・主夫、自営業者で異なる)。

ここでは仮に、iDeCoの掛金の上限が月1万2000円の場合を想定してみましょう(会社員<企業年金あり>と公務員は、月々の掛金の上限が1万2000円)。

iDeCoに加入していない場合、税率を20%と仮定すれば、得られた給与の額面金額1万2000円には税金が2400円かかり、手取りとして受け取れる金額は9600円になります(実際の税率は所得と控除の状況によって異なります)。

ところがiDeCoに加入して毎月1万2000円を掛金とすれば、2400円の税金が引かれることなく1万2000円分がそのままiDeCo口座に残ります。つまり、「ただ積み立てるだけ」で、すでに税金分がお得になっている、というわけです。毎月2400円を得するだけでも、30歳から60歳まで積み重ねれば、合計で72万円も税金を払わずに済むことになります(毎月の節税額2400円×12ヵ月×30年=86万4000円)。

iDeCoの節税効果その2:運用での儲けに税金はかからない!

次に、iDeCoの制度を使って投資をしてお金を増やした場合、運用での儲けには税金がかからないというメリットがあります。普通であれば、銀行預金の利息、投資信託の収益分配金や値上がり益については、原則として約20%課税されますが、iDeCoでは運用益に税金がかからないため、その分、お金を有利に増やすことができるのです。

仮に運用によって年4%の利回りを得られるとしましょう。通常は約20%課税されるため、運用益は3.2%分しか手元に残りません。ですが、iDeCoを活用すれば年4%の利回りがそのまま手元に残ります。

毎月1万2000円の積み立てをして、利回り年4%での運用を30歳から60歳までの30年間行ったとき、iDeCoを活用するかどうかで積み立てた総額の差は、なんと約109万円に! そして60歳のときに受け取れる金額は833万円にもなるのですから、iDeCoを使わない手はありません!

また、「投資なんてしたことがない」「増えなくてもいいから、投資で損をしたくない」という人も、iDeCoでは「定期預金」もできるので、元本を確保したまま、節税分だけ得することもできます(国民年金基金連合会や金融機関には手数料を支払う必要があります)。

iDeCoの節税効果その3:受取時点でも税金がゼロor減額に!

さて、積み立て時点と運用時点で無税であったiDeCoも、さすがに受け取り時点では税金を払わなければなりません。しかし、こちらも税制の優遇が受けられます。

一時金で受け取った場合は退職所得控除(退職金受け取りの際に使える非課税枠)が利用できますし、年金として定期的に受け取った場合は公的年金等控除(公的年金に準じた税制優遇枠)が利用できます。これにより、受け取り時点で課税されてもちょっとで済むか、まったく税金を引かれずにもらえてしまうことになります。

さきほどの試算(掛金が月1万2000円、利回り年4%で運用)では、iDeCoを使うか使わないかだけで、国に払う税金は195万円(掛金の節税分86万4000円+運用益の節税分109万円)も少なくて済みましたが、その分はあなたの老後の財産になります。これはすごい仕組みです。一般の証券口座で運用をするなら(一般の銀行口座で定期預金を積み立てるなら)、同じことをiDeCoを使うだけで必ずお得になるからです。

国はここまで大盤振る舞いをしてでも、皆さんに「老後のお金」を自分で準備して欲しいとメッセージを送ってきているのがよくわかります。

国の制度といっても、「自分のお金は全部自分のもの」になる安心感

あまり他では指摘されていない大事なポイントとして、「積み立てたお金は全額、自分のものとして将来受け取れる」ことが挙げられます。

国の年金制度といえば、世代間の助け合いとか、保養施設の設立・運営などにお金の一部が勝手に用いられるイメージがあります。しかし、iDeCoではそうした心配はまったくありません。

iDeCoでは、あなたが積み立てたお金について国はまったく触ることができません。iDeCoの実施主体である国民年金基金連合会は、掛金をそのまま信託銀行に預けてしまい、事務手数料以上のものを引くことはありません。

信託銀行も顧客の財産と自身の財産は分別管理しているので、iDeCoの財産が勝手に使われることはありません。ただ私たちの出した運用指図(どの運用商品で、いくら運用するのかという指示)にもとづいて定期預金や投資信託を購入するだけなのです。

つまり、国の制度といってもあなたが積み立てたお金が勝手に減らされる心配はありません。

「税制を大幅に優遇してもらえて」

「お金の増やし方は定期預金でも投資信託でも自分で決めることができて」

「他のことにお金を使われることもなく将来必ず受け取れる」

のがiDeCoなのです。

(※会社が実施する企業型の確定拠出年金も同様で、積み立てたお金は会社が一切手出しできないようになっています。勤続3年以上あれば退職理由によって減らされることもありません)

世界中どこでも公的年金制度は限界!

自助努力を支援する政策がトレンドです

今回のiDeCoの規制緩和に際し、「国は公的年金がつぶれるから、こういう制度を導入するのだろう」というような論調もありますが、これはむしろ逆です。

公的年金がつぶれないように制度を維持しようとすれば、給付額の引き下げが避けられないため、さらに豊かな老後を迎えたいとまじめに考える人を優遇する制度がiDeCoなのです。

世界中どこへいっても少子高齢化は基本的な流れです。少子高齢化になると公的年金制度の充実は困難で、どの国でも給付を下げるか、受給開始年齢を引き上げるかして対応しています。日本だけが公的年金の制度の運用を失敗しているわけではないのです。

そこでいま世界中で行われているのは、「自分で自分の老後のためのお金を貯める場合には、税金を優遇することでお得になる仕組み作り」です。イギリスのNEST(国家雇用貯蓄信託)、アメリカのIRA(個人退職勘定)などがその代表格です。

世界一の長寿国である日本が、こうした取り組みを導入するのが遅れているのはとても残念なことでしたが、2017年1月から従来の個人型確定拠出年金の加入条件を緩和して、60歳未満の現役世代は原則誰でも利用できるようになりました。そして、その仕組みを多くの人に知らせるために「個人型確定拠出年金」に「iDeCo」という愛称をつけて、制度を普及させようとしているのです。

これを読んでいるあなたも、若いうちから頑張って積み立てた人には明るい老後が訪れる仕組み「iDeCo」の活用方法について本気で考えてみませんか? 次回からはより詳しくiDeCoの仕組みや始め方、メリットを徹底解説していきます!

【※関連記事はこちら!】

■iDeCo(個人型確定拠出型年金)の金融機関を比較!口座管理手数料や投資信託の取扱数などで比較した、iDeCo口座を開設できる、証券会社・銀行を紹介!

■「個人型確定拠出年金(iDeCo)」のお得な仕組みと節税メリットを解説!

1995年株式会社企業年金研究所入社後、FP総研を経て独立。ファイナンシャル・プランナー(2級FP技能士、AFP)、1級DCプランナー(企業年金総合プランナー)、消費生活アドバイザー。若いうちから老後に備える重要性を訴え、投資教育、金銭教育、企業年金知識、公的年金知識の啓発について執筆・講演を中心に活動を行っている。

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年3月4日時点】 【iDeCoおすすめ証券会社&銀行 比較】 ※どの金融機関でiDeCo口座を開設した場合でも、別途、国民年金基金連合会へ支払う加入時手数料が2829円、国民年金基金連合会と信託銀行へ支払う手数料が合計171円(毎月)かかる。受取時は給付手数料440円(1回毎)を信託銀行に支払う。還付時には、国民年金基金連合会と信託銀行への還付時手数料として合計1488円(1回毎)がかかる。運営機関変更時の手数料は「他の金融機関から」変更の場合で、「他の金融機関に」変更する場合は4400円の手数料が発生する場合がある。下記の金額は掛金を拠出する場合(すべて税込)。 |

| ◆松井証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 39本 | |

| 【おすすめポイント】「最大1%貯まる投信残高ポイントサービス」対象! 投資信託は39本と最多水準! 運営管理手数料は残高を問わず誰でもずっと無料。投資信託は2020年10月に11本から39本へと一気に拡充され、業界最多水準となった。具体的には、低コストで人気のインデックスファンドシリーズ「eMAXIS Slim」がずらりと並ぶほか、ターゲットイヤー型と呼ばれる「三菱UFJターゲット・イヤー・ファンド」、「セレブライフ・ストーリー」などの商品が新たに加わった。低コスト投信を厳選した上で、投資対象が広がった形だ。楽天・全世界株式インデックスファンド[楽天・バンガード・ファンド(全世界株式)]や楽天・全米株式インデックスファンド[楽天・バンガード・ファンド(全米株式)]も取り扱う。投資信託の保有でポイントが貯まる「最大1%貯まる投信残高ポイントサービス」に、イデコで所有している投資信託もカウントされるのも嬉しい。ポイント還元を受けながらお得に投資を継続できる(毎月のエントリーが必要)。2025年11月からオンラインで申込手続きが完結する「e-iDeCo」に対応。氏名・住所や掛金額変更などのオンライン申請が可能になった。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・One DC 国内株式インデックスファンド(信託報酬:0.154%) ・eMAXIS Slim先進国株式インデックス(信託報酬:0.09889%) |

||||

| 【関連記事】 ◆【松井証券のiDeCo、手数料・メリットは?】運営管理手数料と加入時手数料が誰でも無料でお得!信託報酬が最安クラスの投信が39本もラインナップ! |

||||

| ◆SBI証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 37本 (セレクトプラン) |

|

| 【おすすめポイント】投資信託の品揃えが豊富! 運営管理手数料は誰でも無料! 運営管理手数料は誰でも0円。「セレクトプラン」は、ほとんどの投資対象で信託報酬が“最安”のインデックス型投信が揃えられており、バリエーションも豊富と、強力なラインナップになっている。人気のアクティブ型投信「ひふみ年金」や「ジェイリバイブ」も用意。2021年1月から申込み手続きを電子化。WEB申込フォームへの入力、必要書類のアップロードが可能になり、iDeCo口座開設の手続きが簡単になった。また、2025年10月からオンラインで申込手続きが完結する「e-iDeCo」に対応。氏名・住所や掛金額変更などのオンライン申請が可能になった。シミュレーションツール「DC Doctor」を提供しており、ポートフォリオ提案から将来予測の比較など、長期にわたるiDeCoの資産形成をサポートしてくれる。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・eMAXIS Slim 国内株式(TOPIX)(信託報酬:0.143%以内) ・SBI・全世界株式インデックス・ファンド[雪だるま(全世界株式)](信託報酬:0.1022%) |

||||

| 【関連記事】 ◆【SBI証券のiDeCo、手数料・メリットは?】 投信のラインナップが豊富!運営管理手数料は誰でもずっと無料! ◆「iDeCo」を始めるなら、おすすめ金融機関はココ! 運営管理手数料が無料になり、投資信託のラインナップが 充実している「SBI証券」と「楽天証券」を比較! |

||||

| ◆マネックス証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 27本 | |

| 【おすすめポイント】運営管理手数料が誰でも無料! インデックス型投信の信託報酬は最安水準! 運営管理手数料が誰でもずっと「無料」で、コスト面から最もお得な金融機関の1つ。投資信託の本数は27本と標準的だが、内容は充実。「eMAXIS Slim」シリーズなど信託報酬が最安水準のインデックス型投資信託が揃えられている。加えて、「ひふみ年金」「jrevive」など好成績のアクティブ型投信も豊富だ。「つみたてNISA」と「iDeCo」、どちらの制度が各個人の投資目的に適しているかアドバイスが受けられる「つみたてNISA・iDeCoシミュレーション」が便利。「e-iDeCo」に対応しており、氏名・住所や引落口座などの変更手続きがオンラインで申請可能だ。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・One DC 国内株式インデックスファンド(信託報酬:0.154%) ・eMAXIS Slim先進国株式インデックス(信託報酬:0.09889%) |

||||

| 【関連記事】 ◆【マネックス証券のiDeCo、手数料・メリットは?】 運営管理手数料と加入時手数料が誰でも無料でお得!超低コスト&好成績の投資信託27本をラインナップ! |

||||

| ◆楽天証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 36本 | |

| 【おすすめポイント】運営管理手数料が誰でも無料! 信託報酬の低い投信を多数ラインナップ! 運営管理手数料は残高を問わず誰でも0円で、コスト面から最もお得な金融機関の1つ。投資信託のラインナップは36本と豊富。信託報酬の低いインデックス型が揃っている。特に、2024年1月には超低コストで全世界や米国に投資できる「楽天・プラス・オールカントリー株式インデックス・ファンド」と「楽天・プラス・S&P500インデックス・ファンド」が、2025年5月には「楽天・プラス・NASDAQ-100インデックス・ファンド」が加わって魅力を増した。「MHAM日本成長株ファンド」など好成績のアクティブ型も用意。電話で問い合わせができる「個人型確定拠出年金(iDeCo)ダイヤル」は土日も受付を行っている。「e-iDeCo」に対応しており、氏名・住所や引落口座などの変更手続きがオンラインで申請可能だ。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・楽天・プラス・S&Pインデックス・ファンド(信託報酬:0.077%) ・楽天・プラス・オールカントリー株式インデックス・ファンド(信託報酬:0.0561%) ・楽天・プラス・NASDAQ-100インデックス・ファンド(信託報酬:0.198%) |

||||

| 【関連記事】 ◆【楽天証券のiDeCo、手数料・メリットは?】 運営管理手数料が誰でもずっと「無料」でお得!運用コストを抑えた投資信託を多数ラインナップ ◆「iDeCo」を始めるなら、おすすめ金融機関はココ! 運営管理手数料が無料になり、投資信託のラインナップが 充実している「SBI証券」と「楽天証券」を比較! |

||||

【松井証券のiDeCo】

誰でも無条件で口座管理料や各種手数料が無料!

投信の保有でポイントも貯まる⇒関連記事はこちら

![iDeCo(個人型確定拠出年金)おすすめ比較&徹底解説[2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/4/0/-/img_40016abb6bd0e6096770835bf5abf9ef21127.jpg)