松野下グループホールディングス

松野下グループホールディングス代表取締役 グループ代表

松野下事務所 所長 司法書士

松野下 利代

1981年創業。2016年から家族信託を主とした生前の財産管理、相続のコンサルティングを年間100~150件程手がけている。

超高齢社会の日本。2025年には65歳以上の5人に1人、約700万人が認知症患者になると言われる。

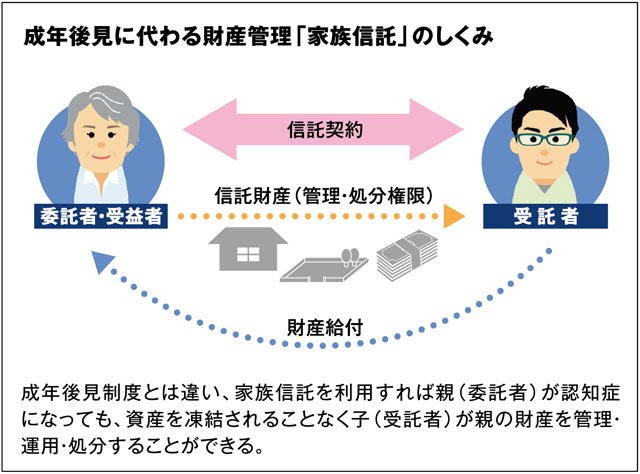

もし親が認知症になると親の資産は凍結され、金融資産の運用、預貯金の払い出しや不動産の賃貸・修繕・売却などができなくなる。

そこで今、注目されているのが、「家族信託」だ。高齢になった親の財産管理を信頼する家族に託せるこの制度を使えば、認知症になっても、資産凍結を回避でき、二次相続以降も自分や家族、双方の意思を活かせる柔軟な財産承継が可能となる。

早くからこの家族信託に取り組んできた松野下グループホールディングス(以下、松野下グループ)の代表・松野下利代氏は次のように語る。

「私自身年齢を重ねると、去年できたことが今年はできず、記憶力や判断力の衰えを感じることもあります。ご本人自身はもちろん、ご家族が判断力の低下を感じたら、早めに家族信託を検討することをお勧めしています」

松野下グループホールディングス

松野下グループホールディングス取締役 グループ副代表

エム・クリエイト 理事

小川智美

資産があると相続対策ばかりに目が向きがちだが、超高齢社会では長寿化に伴い、生前の財産管理も重要だ。家族信託の契約をしておけば、本人が認知症になっても、資産は凍結せず、家族内で財産管理を行うことが可能になる。

「家族信託の検討は、普段なかなか会えないご本人とご家族が集まり、財産管理や相続対策について話し合えるよいきっかけになるのです」(小川智美副代表)

いいことばかりに思える家族信託だが、一方で懸念もあるようだ。

「実は『家族信託』を熟知せず、安易に相談を受けてしまう結果、お客様の意思を反映しきれていない契約書も出回り始めているようです」(松野下代表)

このため松野下グループでは家族信託を勧めるにあたり、次のような3つの条件を設けている。

①推定相続人全員の合意を得る

②信託契約書を公正証書にする

③受託者の固有財産と分別管理のために「家族信託専用口座」を開設する

家族信託は長期間にわたる契約のため、これらの条件を満たさず公正さや透明性が担保されない家族信託は、先々の契約履行に支障を来すケースもあるからだ。