中堅・中小企業を対象にしたM&Aを得意とするアドバンストアイは、アドバイザリー会社の立場で、長年蓄積してきた交渉ノウハウ、幅広いネットワーク、独自開発のAI検索サービスによる候補先発掘などを駆使し、経営者も従業員も幸せに、そして、事業の確かな発展を実現するM&Aを目指している。

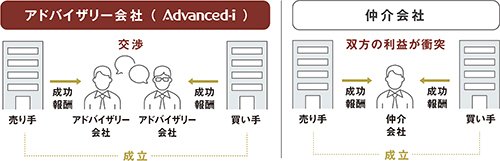

アドバイザリー会社は売り手・買い手のどちらか片方の側に立ち、経営者に助言をしつつ利益の最大化を目指す。仲介会社は双方の希望条件を認識しているのでマッチングはしやすいが利益相反の問題を抱えている

アドバイザリー会社は売り手・買い手のどちらか片方の側に立ち、経営者に助言をしつつ利益の最大化を目指す。仲介会社は双方の希望条件を認識しているのでマッチングはしやすいが利益相反の問題を抱えている

M&Aを支援する会社には、アドバイザリー会社と仲介会社の二つのタイプがある。アドバイザリー会社は、売り手(譲渡)側・買い手(譲り受け)側のどちらか片方の会社と契約をしてM&Aを支援する。仲介会社は買い手・売り手双方と契約して、条件の合う会社同士をマッチングさせる(上図参照)。

利益相反が起こらない

アドバイザリー型M&A

アドバンストアイは1999年の創業から一貫して、中堅・中小企業に対しM&Aアドバイザリーサービスを提供してきた。岡本行生社長は、その理由をこう説明する。

「大手や上場企業のM&Aでは通常、銀行や証券会社とアドバイザリー契約を結びますが、中堅・中小企業が売り手となった場合は、仲介会社と契約をするケースがほとんどです。それは費用をかけられない、時間をかけられないといった事情の他に、中堅・中小企業に向き合うアドバイザリー会社が少ないという理由もあります。私たちは中堅・中小企業経営者に選択肢を提供することで、後悔のないM&Aを支援したいのです」

アドバンストアイ

アドバンストアイ岡本 行生

代表取締役社長

岡本社長は仲介によるM&Aを否定しているわけではない。「短い期間でM&A成立を目指すのであれば、双方の代理を務める仲介会社が妥協点を見つけやすい」と評価する一方、危惧する点として、仲介会社が双方の代理人を務めるため、一方の利益が他方の不利益になる利益相反が起こる可能性を指摘する。

アドバイザリーを活用したM&Aでは、次のような利点を挙げる。

①どちらか片方としか契約しないので、依頼者の利益の最大化が目的となり、利益相反が起こらない。②多角的なアドバイスを受けられ、最良のタイミング、相手、条件を獲得する可能性が高まる。③成立前の論点整理を徹底するため、成立後の事業運営がスムーズになる。

「当社の助言業務を行うFA(フィナンシャル・アドバイザー)は、経営者の思いを丁寧に聞き取った上で、プロセスを徹底的に履践します。時には、適切でないと思う条件や相手先、タイミングの場合には、中止を助言することもあります」と岡本社長。

さらに、相手方との交渉も価格のみならず、獲得すべき表明保証や補償の内容から、従業員の雇用条件の維持向上、経営体制、ブランドや拠点の統廃合等まで、徹底的に議論するため、M&Aプロセスが透明化され、売り手・買い手共に納得感を得やすくなり、かつ、M&A後の統合が円滑になるのだという。