ちょっとした工夫で、お金はより貯まり、値段は安くなるもの。おトクと節約の達人たちがフル活用している、今日からできて効果バツグンの10のワザを集めてみた!

★節約のワザ1

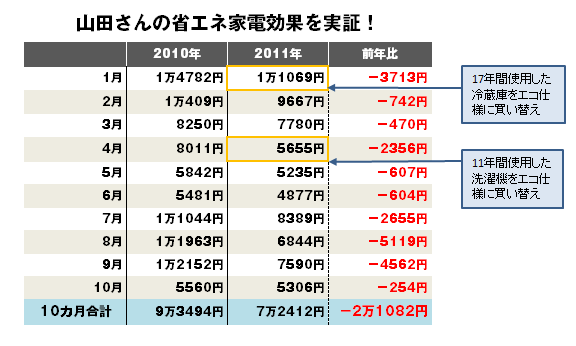

省エネ家電の導入で電気代を大幅ダウン!

◆無理せず節約ができる

「冷蔵庫、洗濯機、エアコンを省エネ効果の高いエコ家電に買い換えたら、電気代が数千円分も減る月も出てきました。エアコンの使用量が増える夏や冬は、特に効果が実感できます」。

こう話すのは、家計の見直し相談センターの相談員でファイナンシャル・プランナーの山田和弘さん。買い換える時にお金はかかるものの、「たとえば冷蔵庫は11年使うと節電分で元が取れる計算になる」とか。

まさにちりも積もれば山だ。手持ち資金に余裕があるなら、早速買い換えてみては?

★節約のワザ2

食費に使うお金は1000円札にしておく!

◆わかりやすく食費を管理

「食費が月3万円なら、1日あたりは1000円。そこで3万円を1000円札に替え、毎日の買い物に行くとき1枚だけサイフに入れるようにします」と荻原さん。

1000円札はカレンダーを貼った封筒に入れ、出す時に日付に×印をつければ、さらに管理しやすくなる!

★節約のワザ3

ガソリンスタンドは事前に価格をチェックしてから行く!

◆近隣の安い店を探そう

gogo.gs サイトの利用者が投稿するガソリン価格をもとに作られる、ガソリン価格のランキング&比較サイト。地域別の検索ができるので、近くの一番安い店を探すことができる。

gogo.gs サイトの利用者が投稿するガソリン価格をもとに作られる、ガソリン価格のランキング&比較サイト。地域別の検索ができるので、近くの一番安い店を探すことができる。

日常生活に車が欠かせない人は、安いガソリンスタンドで給油をし、ガソリン代を節約しよう。

「gogo.gs(ゴーゴーガス)というサイトでは、地域別にガソリン価格の比較ができます」(荻原さん)。事前に近隣の安いスタンドを把握しておけば、高い店で入れた場合に比べて、リットルあたり10円近く節約できることも。頻繁に車を使う人ほど、利用する価値アリだ。

★節約のワザ4

金券ショップでよく行くスーパーの商品券を買う!

◆1000円あたり20~30円浮く!

「よく利用する店があるなら、事前に金券ショップで、そこで使える商品券を安く買えば、おトクですよ」(山田さん)。

金券ショップにもよるが、1000円券なら970~980円で購入でき、3万円分なら600~900円浮く計算だ。商品券には、おつりが出るものと出ないものがあることも覚えておこう。

★節約のワザ5

早割、タイムセール パック旅行を活用する!

◆2万円以下の韓国ツアーも

近畿日本ツーリストの「タイムセール」、JTBの「見たモンがち」「旅のアウトレット」など期間限定商品は激安商品揃い。見ないとソンだ!

近畿日本ツーリストの「タイムセール」、JTBの「見たモンがち」「旅のアウトレット」など期間限定商品は激安商品揃い。見ないとソンだ!

旅行の予定を早めに立てれば、早割など格安料金で飛行機を利用できる。「JRで帰省する際は、JRと宿がセットになった出張パックを使うと、普通に切符を買うより安上がり」(山田さん)。

大手旅行会社のネット限定ツアーやタイムセールも要注目。出発が間近のツアーが大半だが、近隣諸国なら2万円以下で旅行できることも。サイトをこまめにチェックしよう。

★節約のワザ6

“妻の利回り”アップで家計を豊かに!

◆妻の収入で家計に余裕が!

「妻が働きに出たら、生活にゆとりができた。『妻の利回りアップ』は重要ですよ!」とは、とある節約達人の会社員Oさんの声。藤川さんも「奥さんが働くことは家計に効果絶大」。ただし、家事の手伝いやねぎらう努力は不可欠!

★節約のワザ7

どこでも値切れる交渉力を身につける

◆デパートでも値切ってみる!

「デパートは値札のとおりに物を買う場所だと思われがちですが、値切ると案外安くなるんです」と藤川さん。

「私はダメもとで交渉してみたら絵画が安くなりました。その場で下がらなくても、値下げを始める時期を教えてくれたりするんですよ」(同)。ちなみに関西ではダメ元で値切るのが普通だとか。挑戦して損はないかも。

★節約のワザ8

クレジットカードは還元率にこだわれ!

◆買い物でおこづかい稼ぎを

ポイント還元率の高いクレジットカードで買い物をしたり、ネットで買い物をする際にポイントがアップするサイトを経由することも活用したいワザ。

貯まったポイントは、商品券に変えたり、買い物に使えるため、買い物でおこづかい稼ぎができるのだ。

たとえば、ライフカードは、使ったお金に対するポイント付与率(還元率)が非常に高いうえ、誕生月にはポイントが通常の5倍になる。楽天カードも使い方次第では、ポイントが通常の2~10倍つくことも。お金を貯めたいなら、カードの選び方、使い方にもこだわろう。

★節約のワザ9

食べログのプレミアムクーポンで外食費を浮かす!

◆最大タダになることも!

節約はしたいけど、やっぱりおいしいものも食べたい。「口コミのグルメサイト『食べログ』で、月額315円の会費を払い、プレミアム会員になると、食事代が20%オフから最大タダになるプレミアムクーポンがもらえます」(山田さん)。

クーポンの利用は1店舗1回限りと制限はあるものの、「割引率が高いのでおトクです」(同)。飲み会などで使ってみては?

★節約のワザ10

お父さんのお小遣いは減らさない!

◆お父さんに見直しを任せる

「節約のためにお父さんのおこづかいを削るのは逆効果」と荻原さん。「その途端、節約する気が失せます。やるべきは、家計の見直し案を作ってもらうこと。率先して節約に励んでくれますよ」(同)

(文/大山弘子、イラスト/斎藤ひろこ)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年2月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

1.25% (※2) |

1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。※2 2026年2月28日までの期間限定キャンペーン「BANK The Giftスペシャル定期(BANK新規口座開設者限定)」適用時の金利。なお、期間中であっても募集総額が500億円に達した時点で取り扱い終了。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 1.00% (※1) |

0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 ※1 2026年3月1日までの期間限定キャンペーン「円定期特別金利」適用時の金利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆東京スター銀行 ⇒詳細ページはこちら! | |||

| 0.70% (※1) |

1.10% (※2) |

1.00% (※3) |

0.305% |

| 【東京スター銀行のおすすめポイント】 東京スター銀行を給与(バイトやパートも含む)または年金の受取口座に指定すると、普通預金金利が「0.30%⇒0.70%」に大幅アップするのが大きなメリット! さらに、コンビニATMの出金手数料は、月8回までなら24時間365日いつでも無料なので使いやすい。また、通常の定期預金のほか「スターワン1週間円預金」など、お得な金融商品を数多くラインナップ。 ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①東京スター銀行を給与振込や年金受取の口座に指定、②資産運用商品を300万円以上保有かつNISA口座保有&投資信託を購入。※2 新規に口座開設した人限定の「新規口座開設優遇プラン スターワン円定期預金」適用時の金利。※3「スターワン円定期預金プラス(インターネット限定)」適用時の金利。 |

|||

| 【関連記事】 ■【東京スター銀行の金利・手数料・メリットは?】「ATM手数料」や「振込手数料」がお得なネット銀行。さらに、給与振込で普通預金金利が大幅にアップ! |

|||

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.05% (※2) |

0.45% | 0.50% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2026年2月28日までの期間限定キャンペーン「冬の1年もの特別金利キャンペーン」適用時の金利。au・UQ mobileユーザーの場合は+0.20%相当の現金がもらえる。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.275% | 0.35% | 0.40% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.00% | 0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.30% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.20%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.22% (「イオン銀行Myステージ」の 「ゴールドステージ」の場合) |

0.70% (※1) |

0.90% (※1) |

1.00% (※1) |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、普通預金金利が0.22%に! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! ※1 2026年2月11日までの期間限定キャンペーン「冬の定期預金キャンペーン」適用時(期間内にイオンカードセレクトに申し込んだ場合の金利)。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年2月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||

![賢く貯める節約術![2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/c/c/-/img_cc23c4e00c4fcac8184df455272e5e3021657.jpg)