新NISAがスタートして1年。この間に投資を始めた人の多くは、米国株式や全世界株式に投資を行うインデックス型投信を積立てている。果たしてそれは投資行動として十分なのか。金融教育家と運用のプロに、インデックス型偏重投資の是非について語ってもらった。

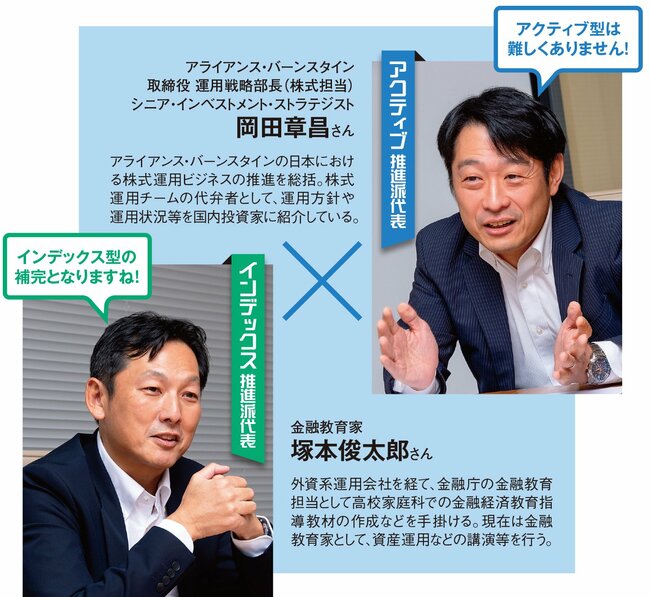

金融教育家の塚本俊太郎さん(左)とアライアンス・バーンスタインの岡田章昌さん(右)

金融教育家の塚本俊太郎さん(左)とアライアンス・バーンスタインの岡田章昌さん(右)

インデックス型投信に

資金が集中する理由は?

──新NISAでは、インデックス型投信をはじめ、アクティブ型投信、個別株など幅広い金融商品が購入できます。にもかかわらず、個人投資家の資金の多くは米国株式や全世界株式に投資するインデックス型投信に集中しています。なぜ、こんな現象が起こっているのでしょう。

塚本 ひと言で言えば、分かりやすく、使いやすい商品だからでしょうね。資産運用の王道は「長期・積立・分散」といわれますが、インデックス型投信は、この運用法に適しています。

例えば、全世界株式の代表的なインデックスの構成銘柄は約2700と、分散効果が非常に高く、その構成銘柄は、時代に合わせて入替わります。つまり、自分で銘柄を選び直す必要がなく、長期投資に適したポートフォリオが自動でアップデートされるわけです。個別銘柄のことがよく分からない投資初心者でも始めやすく、王道の資産運用を手軽に実践できる点が多くの人に受け入れられたのではないでしょうか。

岡田 インデックス型投信が選ばれているのは、信託報酬などの運用コストが低いことも理由の1つだと思います。アクティブ型投信は、一般的にインデックスを上回る運用成果を目指し、各運用戦略の投資基準に沿って調査や銘柄選択を行うため、どうしてもその手間の分、コストが高くなる傾向があります。長期にわたる積立投資では、たとえ毎月支払うコストが少額でも、積もり積もって大きくなるのでコストは大事なポイントです。ただ、アクティブ推進派としては、手間の分だけ味わい深い運用の魅力もあるので(笑)、まずはどういうものかを知ってほしいですね。

塚本 インデックス型投信は、投資のルールが単純明快であることも、投資初心者にとって大きな魅力だと思います。

逆に、アクティブ型投信は、初心者にとって、どんな基準で運用しているのか分かりにくい、というのもあると思います。その点、「株価指数に連動する」というインデックス型投信のシンプルなルールは、投資家には分かりやすいです。同じ指数に連動するインデックス型投信なら、どの運用会社の商品でも同じ値動きになるわけですから、商品選びも簡単ですよね。

長期投資では、繰上償還されて運用が途中で終わってしまうことは避けたいですね。そのため、個人的にはその可能性が小さい純資産総額100億円以上の商品の中から、運用コストが低い投信を選ぶことをおすすめしています。

次のページ

インデックス型投信ばかりに資金を偏らせて大丈夫なのか?

【ファンドの費用】●購入時手数料:購入価額と購入口数を乗じて得た金額に、販売会社が別に定める購入時手数料率(3.3%(税抜き3.0%)を上限とします。)を乗じて得た額とします。●信託財産留保額:ありません。●運用管理費用(信託報酬):「アライアンス・バーンスタイン・米国成長株投信 Aコース(為替ヘッジあり)/ Bコース(為替ヘッジなし)/ Cコース毎月決算型(為替ヘッジあり)予想分配金提示型 / Dコース毎月決算型(為替ヘッジなし)予想分配金提示型 / Eコース隔月決算型(為替ヘッジなし)予想分配金提示型」においては純資産総額に対して年1.727%(税抜1.57%)の率を乗じて得た額とします。「アライアンス・バーンスタイン・米国割安株投信(年2回決算型)/(隔月決算・予想分配金提示型)(愛称:プレミアバリュー)」においては純資産総額に対して年1.6797%(税抜1.527%)の率を乗じて得た額とします。「アライアンス・バーンスタイン・世界高成長株投信(年2回決算型)/(隔月決算・予想分配金提示型)」においては純資産総額に対して年1.6797%(税抜1.527%)の率を乗じて得た額とします。●その他の費用・手数料:金融商品等の売買委託手数料/外貨建資産の保管等に要する費用/信託財産に関する租税/信託事務の処理に要する諸費用/監査費用/法定書類関係費用/計理業務関係費用(アライアンス・バーンスタイン・米国成長株投信においては Eコース隔月決算型 (為替ヘッジなし)予想分配金提示型のみ)/受益権の管理事務に係る費用等●換金制限:信託財産の資金管理を円滑に行うため、大口の換金のお申込みには制限を設ける場合があります。【ファンドのリスク】上記のすべてのファンドは、マザーファンドを通じて主として株式などの値動きのある金融商品等に投資しますので、組み入れられた金融商品等の値動き(外貨建資産には為替変動リスクもあります。)により基準価額は変動し、投資元本を割り込むことがあります。上記のすべてのファンドの基準価額の変動要因としては、株価変動リスク、為替変動リスク、信用リスク、カントリー・リスク、他のベビーファンドの設定・解約等に伴う基準価額の変動リスクがありますが、これらに限定されるものではありません。上記のすべてのファンドは元金が保証されているものではありません。ファンドの運用による損益は全て投資者に帰属します。投資信託は預貯金と異なります。※詳しくは、販売会社よりお渡しする投資信託説明書(交付目論見書)をご覧ください。【ご留意事項】●投資信託は預貯金や保険契約にはあたりませんので、預金保険機構および保険契約者保護機構の保護対象ではありません。●登録金融機関でご購入いただいた投資信託は、投資者保護基金の対象とはなりません。●当資料は情報の提供を目的としてアライアンス・バーンスタイン株式会社が作成した記事広告です。当資料は信頼できると判断した情報を基に作成しておりますが、当社がその正確性・完全性を保証するものではありません。また、当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。当資料の内容は予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。●当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。●当ファンドは、大量の解約が発生し短期間で解約資金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。これにより、基準価額にマイナスの影響を及ぼす可能性や、換金の申込みの受付けが中止となる可能性、換金代金のお支払が遅延する可能性があります。●投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。●当ファンドの取得のお申込みに当たっては、販売会社において投資信託説明書(交付目論見書)をあらかじめまたは同時にお渡ししますので、必ずお受取りになり、記載事項をご確認のうえ、投資の最終決定はご自身でご判断ください。

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

加入協会:一般社団法人投資信託協会/一般社団法人日本投資顧問業協会/日本証券業協会/一般社団法人第二種金融商品取引業協会