資金可視化による

手元キャッシュの削減

実はコニカミノルタ財務部は、すでに2008年頃からグローバルな財務プラットフォームの構築について検討を進めていた。

しかし「当時は各企業が自ら財務プラットフォームを構築するしかなく、多額の初期コストに加え、世界に広がるグループ全体に導入するとなると、バージョンアップやリプレイスのたびに手間や運用コストがかかることなどが大きなネックだった。投資に対して、期待できる効果がなかなか見えなかった」(大森氏)

その点、クラウドベースのアプリケーションなら、独自に構築するよりも安価に導入でき、バージョンアップもプロバイダー側が行うので手間や運用コストを抑えられる。

しかも、新たに拠点を設けたり、M&A等によって子会社が増えたりしても、比較的容易に基盤が拡張できる。2015年度だけで海外で2桁を超える企業を買収したコニカミノルタにとって、そうした柔軟性は大きな魅力であった。

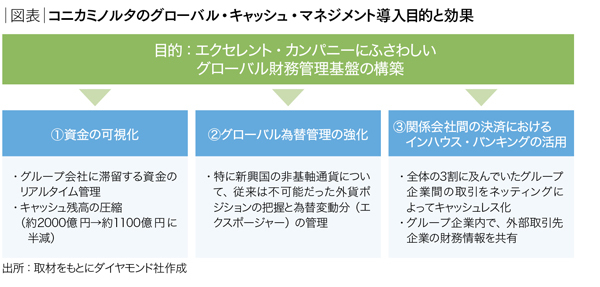

コニカミノルタ財務部は、キリバ導入に当たって、(1)資金の可視化、(2)グローバル為替管理の強化、(3)関係会社間の決済におけるインハウス・バンキングの活用という3つの大きな目標を掲げた。そして、その成果は着実に表れているようだ。

まず、資金の可視化によって、子会社や関係会社などが抱えている余分なキャッシュを洗い出せるようになり、グループ全体のキャッシュを導入前の約2000億円から約1100億円に圧縮することができた。

「ROA(総資産利益率)改善のためにも余分なキャッシュを減らすことは不可欠だが、グループ全体の保有状況が見えなかった時は、財務の安全性確保のため過分にキャッシュを抱え込んでしまう傾向があった。それをほぼ半減できたことは非常に大きな成果だ」(大森氏)

キャッシュが半減したにもかかわらず、2桁を超えるM&Aを実現しているのだから、投資効率が格段に向上しているのは明らかである。

日銀のマイナス金利導入によって、キャッシュを抱え込むほどコスト負担が増すことも懸念されているが、資金の可視化によるキャッシュの圧縮は、その対策としても期待できそうだ。

一方、グローバル為替管理の強化は、「キリバの導入により、グループ全体が保有する複数の新興国通貨のポジションにも意識が向かうようになった」と大森氏は語る。

特に欧州の各拠点は、ユーロに加盟していない北欧や東欧の通貨、英ポンドなども保有しているが、日本の本社からは、それぞれの拠点がどの通貨をいくら保有しているのかが見えにくい状況であった。

それが本社からでもモニタリングが可能となり、全世界の通貨ポジションのバランスを考慮した日本発のアドバイスや指示が発信できるようになった結果、為替リスクへの対応がより効率的になった。