ブルーム・エナジーのIPOで

燃料電池に再び脚光が

近くナスダックに、ブルーム・エナジー(ティッカーシンボル:BE)という会社が新規株式公開(IPO)されます。

ブルーム・エナジーは、著名ベンチャーキャピタルの後ろ盾を得て、キラ星のごとき有名企業を顧客としています。従って同社のIPOが成功すれば、このところすっかり忘れられていた燃料電池(フュエルセル)が再び脚光を浴びることが予想されます。

そこで今日は、ブルーム・エナジーを紹介します。

ブルーム・エナジーの創業者は

元々NASAの火星コロニー計画に参加

ブルーム・エナジーは、KRシュリドハー(KR Sridhar)により2001年に設立された会社です。当初はイオン・アメリカという会社名でしたが、2006年に現在のブルーム・エナジーという社名に変更されています。本社は、シリコンバレーのあるカリフォルニア州サニーベイルです。

ブルーム・エナジーの創業者で最高執行責任者(CEO)であるKPシュリドハーは、もともとアリゾナ大学の宇宙技術研究所のディレクターでした。彼の専門は、火星に人類のコロニーを作る際に必要となる酸素供給装置でした。これは電気から酸素を作る装置で、彼の試作品はアメリカ航空宇宙局(NASA)が採用し、実際に火星で稼働したそうです。

しかし、火星に人類のコロニーを作る計画自体は遅々として進捗しなかったため、KPシュリドハーはアリゾナ大学を辞し、起業家に転身しました。彼のアイデアは「電気から酸素を作る装置を逆にすれば、酸素から電気を作ることが出来るはずだ」というものです。

燃料電池は200年近い歴史があり

電源としての信頼性は高い

これは燃料電池(フュエルセル)と呼ばれる概念であり、この原理は1801年にハンフリー・デイビーというイギリスの発明家が考案、最初のプロトタイプは1839年にウイリアム・グローブにより完成されました。つまり、燃料電池自体は200年近い歴史があるのです。

さらに、燃料電池は有人宇宙飛行船の電気や水を供給する装置として今日利用されており、その信頼性や科学は実地で証明されています。

ブルーム・エナジーの燃料電池は

一般住宅でも使える「家電」を目指す

燃料電池には色々な方式がありますが、ブルーム・エナジーは「個体酸化物形燃料電池(Solid Oxide Fuel Cell)」という手法を採用しています。

ブルーム・エナジーの燃料電池は、貴金属、腐食性の酸、溶融材料などを一切使用していません。なぜなら、初めから量産を念頭に入れ、しかも住宅地などの我々の日常の暮らしにとけこむ「家電」のような存在であることを目指したからです。

なお、燃料には酸素ではなく、代わりに天然ガスを使用しています。これは発電効率を考慮してのことです。アメリカではシェールガスの生産により、天然ガスは廉価でふんだんに存在します。

なお、ブルーム・エナジーの燃料電池は、天然ガスを燃焼させるのではなく、化学反応させることで発電します。したがって安全ですし、二酸化炭素の排出量が極めて少ないです。

過去の燃料電池関連の銘柄は

ガソリン・エンジンの代用品を目指して失敗

さて、米国の株式市場では、ドットコム・ブームの頃に燃料電池株もブームになったことがあります。そのときは、バラード・パワー・システムズ(ティッカーシンボル:BLDP)、プラグ・パワー(ティッカーシンボル:PLUG)、フュエルセル・エナジー(ティッカーシンボル:FCEL)などの銘柄が人気を博しました。

しかし、それらの株はいずれも暴落し、現在ではそれら全てがペニー・ストック(=二束三文の安値に放置されている株)になってしまっています。

その理由は、これらの企業は主に内燃機関、つまりガソリン・エンジンの代用品として燃料電池で駆動する自動車の開発にフォーカスしていたからです。

つまり、目標が高過ぎ、大衆に普及できるようなコスト・パフォーマンスを実現することはムリだったのです。

ブルーム・エナジーが目指すものは、

「どんなことがあっても停止しない電源」

これに対しブルーム・エナジーは、データ・センターなどに設置する「どんなことがあっても停止しない電源」を供給することを目指しています。

アメリカは送電インフラの信頼性が低く、停電が多いです。でもデータ・センターや救急病院などの施設は、どんな時でも機能を停止してはなりません。そこで、自然災害や落雷で停電になったときでも稼働し続ける極めて信頼性の高い電源が必要とされているのです。同社はこの需要に目を付けたわけです。

もともと燃料電池は有人宇宙飛行船に採用されていることからもわかるとおり、極めて信頼度が高いです。

次に、ブルーム・エナジーがこれまでに失敗した他社と違う点は、コストを下げ、発電効率をどんどん高めることを経営の最重要目標に据えた点です。その結果、ちょうど「ムーアの法則(※)」に似たような着実な発電効率の向上を見込めるようになりました。(※ムーアの法則とは、集積回路のトランジスタ数は1年半ごとに2倍になり、コストがどんどん下がるという法則)

ブルーム・エナジーの発電装置は必要に合わせて「積み木」のように増設できるし、安全にホットスワップ(=電気を止めることなく交換すること)できます。

ブルーム・エナジーの顧客には

そうそうたる優良企業が名を連ねる

さて、こうした工夫により、既にAT&T、ホームデポ、ウォルマート、アップル、イーベイ、インテル、エクイニックス、カイザー・パーマネンテ、カルテックなどがブルーム・エナジーの顧客となっています。いずれも、それぞれの分野を代表するような優良企業や病院、研究機関です。

これらの機関は、ブルーム・エナジーの燃料電池を大変気に入っており、今後も追加発注する意向です。

また、燃料電池の特徴として、昼夜、天候に関係なく、一定の発電量を維持できることから、ソーラーパネルや風力発電を補完する、いわゆるベースロード(=基底)発電源として適しているという面もあります。だから、既にソーラーパネルや風力発電を導入している需要家が、ブルーム・エナジーのターゲット顧客として有望です。

ブルーム・エナジーには

多くの有力ファンドが出資

ブルーム・エナジーの支援者として特に有名な人物に、著名ベンチャーキャピタル(VC)、クライナー・パーキンスのジョン・ドーアがいます。ジョン・ドーアは、ネットスケープやアマゾン、グーグルなどを手がけた伝説的ベンチャー・キャピタリストです。

それに加えて、カナダ年金ファンド、クウェート投資庁、アルバータ州投資ファンド、ニュー・エンタープライズ・アソシエーツがブルーム・エナジーに出資しています。

過去の財務内容を見ても

ブルーム・エナジーの収益性を判断するのは困難

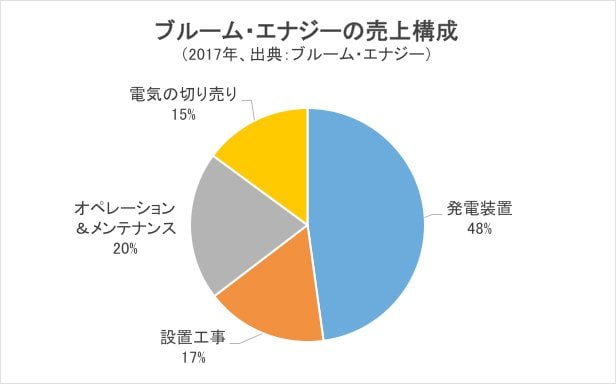

ブルーム・エナジーの売上高は、(1)発電装置の販売、(2)オペレーションならびにメンテナンスの2種類の課金方法となっています。(2)は、継続的にリピート売上が発生します。設置工事は「実費」であり、ここから利益を稼ぐつもりはありません。

ブルーム・エナジーの長期の財務モデルによれば、(1)のグロスマージンは30%、(2)のグロスマージンは15%を目指しています。つまり黒字化のメドは、十分に立っているのです。

なお、燃料電池はアメリカ連邦政府のクリーン・エネルギー奨励政策のおかげで、税控除を受けられるようになっています。2017年だけ政治的な理由でこの税控除が途絶えましたが、その後復活し、今後も継続する見込みです。

ブルーム・エナジーが営業を開始した当初、顧客の側では「電気は月々の電気代を支払うものであって、資本財を購入するものではない」という先入観がありました。その関係で「発電した電気だけを買う」、いわゆるパワー・パーチェス・アグリーメント(PPA)という販売方法が一部使用されました。この契約方式は、順次フェイドアウトさせてゆく方針です。

しかし、過去にそのような契約形態が存在した関係で、PPAの少数株主持ち株を資産として計上する必要が出ました。さらに債務も計上する必要があったし、PPAから得られる売上高は20年という長期間に渡って繰り延べて計上する必要がありました。

これらの特殊要因により、ブルーム・エナジーの収益性を過去の財務諸表から判断するのはとても困難です。

またPPAが存在したため、ブルーム・エナジーのバランスシートには大きな負債が載っています。

肝心なことは、今後の同社の業績は、顧客に発電装置を納品し、それが顧客から認証(=アクセプタンス)されたら、売上高に計上できるし、将来のオペレーションならびにメンテナンス売上が見込めるということです。

したがって納品認証の推移を主にフォローすることをお勧めします。

【今週のまとめ】

データセンターなど、新しい顧客をターゲットにした

燃料電池ビジネスに期待

燃料電池は1990年代に一度ブームが到来しましたが、その後、下火になりました。自動車の動力源にするという目標にムリがあったためです。

しかしブルーム・エナジーは、データ・センターなどの大口需要家にターゲットを絞りクリーンで信頼度の高い電力源を供給しています。顧客リストは素晴らしいし、今後も沢山の需要が見込まれます。

ただ、複雑な経理処理の必要から、過去の業績はブルーム・エナジーの潜在力を十分に反映していません。バランスシートに大きな債務が載っているのもその関係です。

| 【今週のピックアップ記事!】 | |

| ■ | 「バリュー投資のカリスマ」ジョン・テンプルトンの投資術を公開!"暴落時こそ絶好の買い場"を実現するため、買うべき株のリストと現金を常に用意すべし! |

| ■ | 夏のボーナスはどの銀行に預けるべきか?[2018年版] 定期預金の金利がメガバンクの39倍以上の銀行も! ~2018年夏・定期預金が高金利な銀行ランキング~ |

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2024年5月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄 | <現物取引>約定代金の0.495%(上限22米ドル)※買付時の為替手数料が無料/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株の取扱銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」対象21銘柄は、実質手数料無料(キャッシュバック)で取引が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加え、店頭取引サービスもあり日本時間の日中でも売買できる。また、NISA口座なら、日本株の売買手数料が無料なのに加え、外国株の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5300銘柄 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【SBI証券のおすすめポイント】 ネット証券最大手のひとつだけあって、米国から中国、韓国、アセアン各国まで、外国株式のラインナップの広さはダントツ! 米国株は手数料が最低0米ドルから取引可能で、一部米国ETFは手数料無料で取引できる。また、2023年12月1日から米ドルの為替レートを「0円」に引き下げたので、取引コストがその分割安になった。さらにNISA口座なら米国株式の買付手数料が無料なので、取引コストを一切かけずにトレードできる。米国株を積立購入したい人には「米国株式・ETF定期買付サービス」が便利。また、米国株の信用取引も可能。さらに、リアルタイムの米国株価、48種類の米国指数および板情報を無料で閲覧できる点もメリットだ。米国企業情報のレポート「One Pager」、銘柄検索に使える「米国株式決算スケジュールページ」や「米国テーマ・キーワード検索」、上場予定銘柄を紹介する「IPOスピードキャッチ!(米国・中国)」など情報サービスも多彩。「SBI 証券 米国株アプリ」は「米国市場ランキング」「ビジュアル決算」「銘柄ニュース」などの機能が充実している。 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4750銘柄 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシア、インドネシア)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。さらに、2023年12月からは米ドル⇔円の為替取引が完全無料! NISA口座なら米国株の売買手数料が0円(無料)なのもメリットだ。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能で、積立額は1回3000円からとお手軽。楽天ポイントを使っての買付もできる。銘柄探しには、財務指標やテクニカル分析などの複数条件から対象銘柄を検索できる「米国株スーパースクリーナー」が役に立つ。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆DMM.com証券(DMM株) ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約2400銘柄 | 無料 |

| 【DMM.com証券おすすめポイント】 米国株の売買手数料が完全無料なので、取引コストに関しては割安! ただし、配当金が円に両替される際の為替スプレッドが1ドルあたり1円と高いので、配当狙いで長期保有する人は注意が必要だ。他社と違う点としては、外貨建ての口座がなく、売却時の代金や配当が自動的に米ドルから円に交換されること。米ドルで持っておきたい人には向かないが、すべて円で取引されるため初心者にとってはわかりやすいシステムと言えるだろう。また、米国株式と国内株式が同じ無料取引ツールで一元管理できるのもわかりやすい。米国株の情報として、米国株式コラムページを設置。ダウ・ジョーンズ社が発行する「バロンズ拾い読み」も掲載されている。 |

|

| 【関連記事】 ◆DMM.com証券「DMM株」は、売買手数料が安い!大手ネット証券との売買コスト比較から申込み方法、お得なキャンペーン情報まで「DMM株」を徹底解説! ◆【証券会社比較】DMM.com証券(DMM株)の「現物手数料」「信用取引コスト」から「取扱商品」、さらには「最新のキャンペーン情報」までまとめて紹介! |

|

| 【米国株の売買手数料がなんと0円!】 | |

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |