前々回の「相続後」の節税対策の実例では、小規模宅地等特例と土地分筆の活用を紹介しました。そのポイントは、課税対象の評価を下げて、課税額を減らすこと。今回取り上げる配偶者税額軽減と事業用小規模宅地等の活用のポイントも同じです。相続納税を減らすには、こうした「技」が必要です。

相続人である配偶者の税額は

特例を活用して減額できる

第1回と第2回を通じて、 節税の最重要ポイントは、「評価を下げる」と「財産を減らす」ことであり、それによって納税額を減らした事例を紹介しました。

中でも配偶者の税額軽減の節税効果は大きいといえます。財産の半分、あるいは1億6000万円までの財産を相続しても納税はしなくてもよいという特例です。これは、大きなメリットとなります。

例えば、父親が亡くなったとき、二次相続のことを考えると、子どもたちが相続してしまった方がよいと判断する方が多いようです。ところが、多くの場合、母親の相続までは時間的な余裕があるため、特例を活かして一次相続の引納税を減らして次の相続までに節税対策をした方が有利です。というのも、二次相続の納税額を減らすことができるからです。

また、亡くなった人の事業を継承すれば、事業用に使っていた土地については400平方メートルまで80%減額できます。2015年から、居住用の土地と事業用の土地と合わせて730平方メートルまで特例が使えるようになりましたので、大きく節税できるようになりました。

今回は、こうした特例を最大限に利用して節税した例をご紹介しましょう。

特例を利用して

5460万円も節税した佐藤さんの例

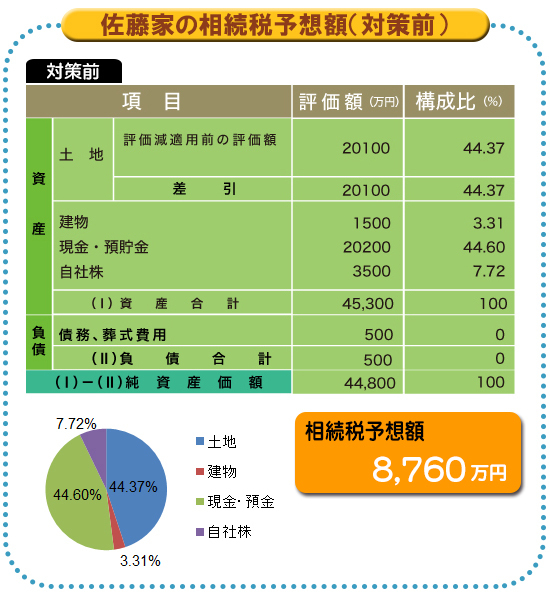

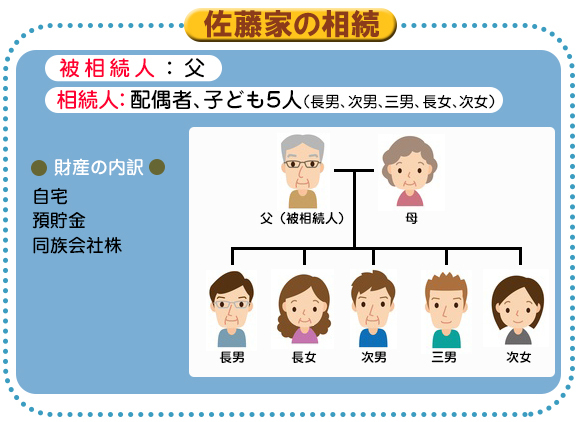

佐藤さんの父親は、2つの会社を創業、経営しており、長男と次男がそれぞれ会社を引き継いで運営しています。父親が80歳になったことから、そろそろ本格的な相続対策をしなくてはと思っていた矢先に、急病で亡くなってしまったのです。

父親は2億円も預金を残してくれましたが、母親と長男家族が住む自宅も、会社が使用する2カ所の不動産も必要なので、売却することができません。また、会社の経営にタッチしていない三男と長女、二女には預金を分割しなければならず、母親の老後資金も残しておきたいと思うと、相続税をできるだけ節税したいという気持ちで、相続の専門家を探しました。