「相続税対策は資産家が行なうもの、自分には関係ない」。そんな“常識”が通用しなくなる時代がやってくる――そう聞いてもピンと来ない方が多いと思います。ですが、相続の課税対象を増やすことを目的とした相続税の改正が2015年1月から始まり、「それほど財産はない」と考えている人に多額の納税通知書が届く「大増税時代」がいよいよ本格化するのです。

相続前と相続後では対策も異なる

2015年1月の相続税改正によって、課税対象者が増加することは間違いありません。しかし、家族の突然の死から相続税の申告・納税まであまり時間がないため、何ら対策をしてこなかった方、特に手持ちの現金がない方は、不動産を処分して納税しなければならない場合も出てきます。

国民の納税により、国の税収は増えます。しかし、それでは個人の資産が減ってしまうことになるのです。今回の税改正は課税対象者が増えると見込まれていますが、生前や申告のタイミングで適切な対策ができれば、節税の余地はたくさんあります。ですから、これからは、普通の家庭でも「一族の資産を守る」という意識をもって、家族で相談しながら対策を講じることが必須です。

私はこれまで1万3000件以上の相続相談を受け、実務をサポートしてきました。その経験から相続に関する大事な教訓を1つ挙げれば、「何事もオープンにして家族のコミュニケーションを取りながら選択、決断する」、これに尽きます。もちろん、専門家のアドバイスが有益なこともあるでしょうが、それより大切なのは、当事者とその家族が相続の知識を備えることです。

相続は、1人1人、家庭により事情が違います。何より、相続前と相続後ではできることが大きく異なります。そこで本連載では、家族が亡くなってからと生前とに分けて、「相続税の完全節税マニュアル」を実例で解説していきます。

まずは相続後の節税策から始めましょう。節税のキーワードは、「評価を下げる」+「納税を減らす」です。

「小規模宅地等特例」「土地の分筆」で

1655万円も節税した山本さんの例

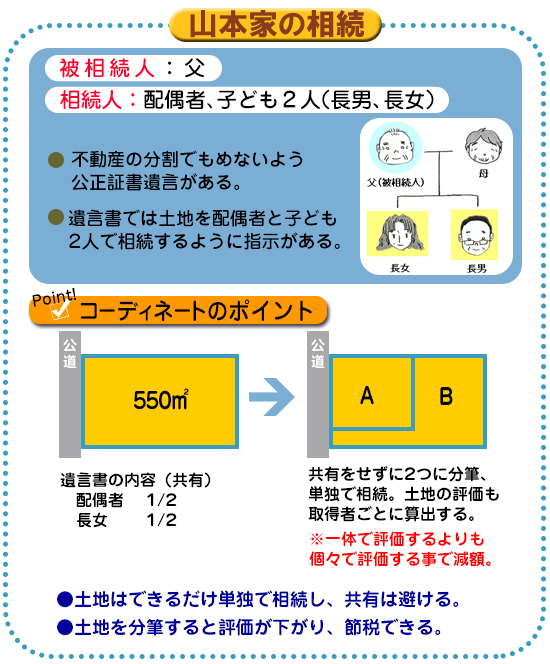

山本さんの父親は、農家の長男として生まれ、戦前の家督相続の時代に代々の土地を相続しました。農地はやがて宅地となり、自宅の他に貸店舗や貸家を作って賃貸業で生活をしてきました。

家督相続はなくなったとはいうものの、山本さんの父親の考えは、「土地は長男が継ぐものだ」という認識が強く、それでよいと考えていました。山本さんとすれば、父親の気持ちは有り難いものの、妹ともめたくないのが本音で、そのために父親に遺言書を作成してもらいたいと考え、生前に財産の評価をし、家族で相続のことを話し合いました。そうした経も経て、家族の合意のもとに、父親は公正証書遺言を作成されました。

その数年後、父親は病気を発症して亡くなりましたが、山本家では何年も前から相続の話し合いをしており、遺言もあるため、スムーズな手続きができました。

とはいえ、山本家の相続にも課題がありました。そのポイントは次の3つです。

●財産の大部分が土地で、負債もなく、節税対策ができていない

●納税資金がないため、できるだけ節税したい

●納税資金の捻出が必要

![[新連載]【グローバル経営とIT】リーマンショックが変えた「本社と海外拠点の関係」と「スピード感」](https://dol.ismcdn.jp/mwimgs/7/5/360wm/img_7518305d3b90ff29c166225651c2d3ec179830.jpg)