好調な米国の住宅市場に投資できる

「住宅ローン信用保険市場」とは?

先週は、米国の住宅市場が、景気回復や失業率の低下、連邦準備制度理事会(FRB)の低金利政策による住宅ローン金利の低下などを背景として、順調に回復していることを解説。さらに、そこに投資する方法として、宅建業者の株を買うというやり方を紹介しました。

【関連記事】

■着実に回復を続ける米国の住宅市場に投資しよう!米国のネットを介した不動産紹介の2/3を寡占し、「不動産のグーグル」とも呼ばれる「ジロー」を解説

今回は、先週に続いて米国の住宅市場に関連する投資アイデアとして、「住宅ローン信用保険市場」に焦点を当てます。

住宅ローン信用保険(mortgage insurance)は、銀行や住宅抵当証券の投資家など、「お金の出し手」を守る保険です。マイホームの購入者などの「借り手」を守る保険ではない点を、先ずおさえておいてください。

米国では賃貸で家賃を払うより

マイホームを買った方が有利

米国の税制では、住宅ローン金利は所得から控除できます。また、投資用でない自分が住む家を売却したときのキャピタルゲインは、25万ドルまで無税です。

こうした税制上の有利さに加えて、そもそも借家住まいよりマイホームの方が、コストが安いという点も見逃せません。

いま借家住まいの典型的アメリカ人は、収入の29%を家賃の支払いに充てています。ちなみに、過去25年の平均値は26%でした。一方、マイホームに住んでいる典型的アメリカ人は、収入の14%を住宅ローンの返済に充てています。ちなみに、過去25年の平均値は21%でした。

この二つの数字が何を意味するかというと、「今は低金利の関係で、住宅ローンを組んでマイホームを買ったほうが、借家住まいで家賃を払うより、ずっと有利だ」ということです。

しかし、現在のアメリカの持ち家比率は63.4%で、これはリーマンショック前のピークの69.5%から下がっています。

マイホームの方が有利なのに持ち家比率が下がっている理由は、頭金が用意できない人が多いからです。

米国で住宅ローンを借りるには

最低でも20%の頭金が必要

普通、アメリカでマイホームを買うときは、頭金として20%をマイホームの購入者が払う必要があります。

言い換えれば、マイホームの夢をかなえようと思えば、購入する家の代金の2割に相当するお金を、あらかじめ貯金することによって準備しておかなければいけないのです。

住宅価格は、上昇することもあるし下落することもあります。長期で見れば右肩あがりだけれど、ごく短期では、不景気や金利上昇などの理由で不動産の価値は値下がりすることもあるのです。

銀行が融資する際、家の購入代金全額、つまり100%を融資してしまうと、もし住宅価格が下がった時、すぐに担保価値割れを生じてしまいます。

それを避けるためのクッションとして、2割程度の金額を頭金としてマイホーム購入者に負担させれば、何かの理由でマイホーム購入者が住宅ローンを払えなくなっても、銀行はすぐに損をこうむらずに済みます。

このように、20%程度の頭金を積むということは、保守的で思慮深い取引を実行する上で重要な慣習なのです。

頭金20%を用意できない多くの若い人は

住宅ローン信用保険会社を頼る

しかし実際には、近年、借家の家賃の値上がりが激しかったので、ぜんぜん貯金できてない人が多いのです。とりわけ、ミレニアル世代と呼ばれる1980年から2000年までの間に生まれた若者層の中には、この準備が出来てない人が多くいます。

すると、「頭金20%を用意することはできないけど、マイホームの夢はなんとかかなえたい」という人たちの需要を充足するサービスが必要になるわけです。

そこで登場するのが「住宅ローン信用保険会社」です。

住宅ローンの借金を負っているマイホームのオーナーが、失業などの理由でローンを返せなくなったとき、住宅ローン信用保険会社が、住宅ローン未払い元本のうちの一部を銀行や投資家に対して支払います。

この保険があるので、銀行や投資家は、20%より少ない頭金しか用意できない借り手に対しても、住宅ローンをアレンジすることが出来るのです。その代り借り手は、住宅ローンの返済の他に、住宅ローン信用保険の掛け金(プレミアム)を払うことを要求されます。

トランプ大統領の就任により

住宅ローン信用保険市場から政府が撤退

住宅ローン信用保険は、基本、民間で行われているビジネスです。

しかし政治的な動機から、政府がこのビジネスに首を突っ込むこともあります。政府が住宅ローン信用保険を提供すれば、頭金を用意できない人への救済となり、人気が上がるというわけです。

実際、オバマ政権も連邦住宅局(FHA)を通じて、抵当貸付相互保険制度(FHA loan)を行ってきました。連邦住宅局は住宅都市開発省(HUD)の下部機関です。さらにオバマ政権は、去年、持ち家促進のため抵当貸付相互保険の掛け金(premium)を0.25%値引きし、0.60%にしました。

オバマ政権のこの行動は、賛否両論巻き起こしました。

たしかに、政府が住宅ローン信用保険を通じ保証をすれば、それは持家の促進につながります。しかしそれは、政府がリスクを肩代わりすることになり、モラルハザードを生みやすいです。しかも、最終的なツケは納税者に回ってくることはリーマンショックの例を見てもあきらかです。

これらの理由で、「政府がちょっかいを出すべきでない」と考えた米国民も多かったです。実際、トランプ政権は、オバマ政権の掛け金値引きを、さっさと撤回しました。

これは、ラディアン・グループ(RDN)、エッセント・グループ(ESNT)といった民間の住宅ローン信用保険会社にとって良いニュースです。

【ラディアン・グループ】

体質改善により優良顧客が増加

ラディアン・グループは、最大級の住宅ローン信用保険会社です。同社の保有契約高のうち88%が、リーマンショック以降に販売された保険です。

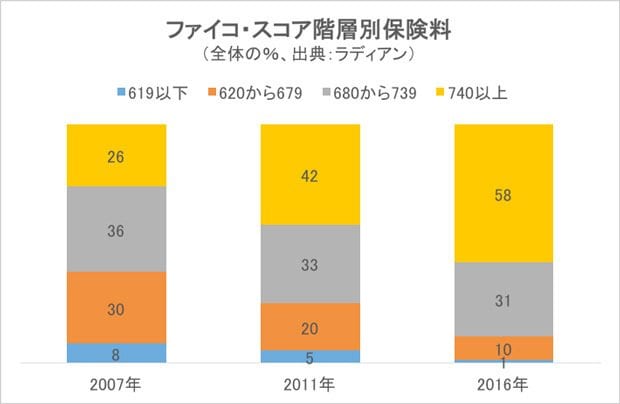

同社は、なるべく質の高い借り手と保険契約を結ぶべく体質改善に努めてきました。下はそれが実を結んでいることを示すグラフです。

ここでファイコ・スコア(FICO Score)というのは、個人の借り手の信用スコアを指します。クレジットカードの過去の支払い履歴、借入残高などから個人の信用力をランク付けするわけです。

300点から800点のスケールとなっており、750点以上が優秀(excellent)になります。つまり、上のグラフは、信用力の高い顧客の割合が増加していることを意味します。

このような保有契約内容の改善を受けて、格付け機関は最近、ラディアン・グループを相次いでアップグレードしています。

【エッセント・グループ】

大手金融機関から資本援助を受け、業容を拡大

エッセント・グループは住宅ローン信用保険市場で14%のマーケットシェアを持っています。

同社は、ゴールドマン・サックスならびにJPモルガン・チェースから資本の援助を受けており、下のグラフのように積極的に業容を拡大しています。

また、同社の場合も保険契約者の平均ファイコ・スコアは749であり、優良な借り手を相手にしています。

【まとめ】

トランプ政権により今後成長が期待できる

住宅ローン信用保険市場が狙い目

住宅ローン信用保険は、マイホーム購入の際、20%の頭金を用意することができない人のための保険です。トランプ政権になって、この分野における政府の役割は縮小される方向にあります。

それは、ラディアン・グループやエッセント・グループなどの大手民間企業にとって、競争が少なくなることを意味し、歓迎すべき展開です。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |