3月15日の米国は、投資家に取って

目が離せないイベントが目白押し

今週は重要なイベントが目白押しです。

具体的には、連邦公開市場委員会(FOMC)の結果が発表されるほか、連邦債務上限の適用停止期限が到来します。さらに、ホワイトハウスからトランプ減税案が公表される予定であり、欧州ではオランダ第二院(=下院)選挙が執り行われます。

これらのイベントは、すべて3月15日(水)に集中しています。

FOMCでは政策金利の発表予定

利上げ自体は織り込み済みだが……

3月14・15日の両日に渡って開催される連邦公開市場委員会(FOMC)は、15日に閉幕し、政策金利の発表があります。それに続きジャネット・イエレンFRB議長が記者会見します。

今回は、大方の市場参加視野が米国の政策金利であるフェデラルファンズ・レートが0.25%利上げされ、1.00%になると予想しています。したがって利上げが発表されてもサプライズではありません。

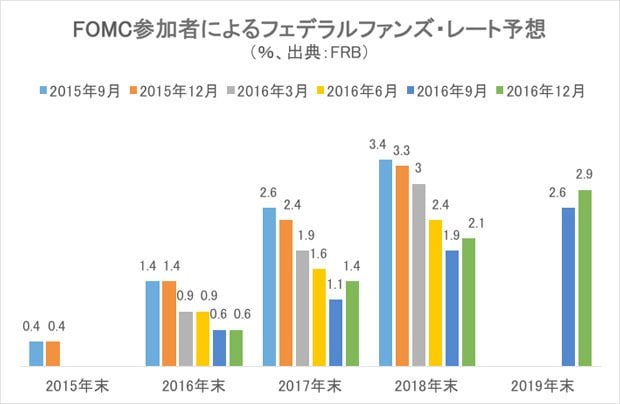

FOMC声明文には、今年最初の経済予想サマリー(SEP)が添付されます。これは、FOMC参加メンバーが各自の経済予想を持ち寄り、それを集計したものです。前回、SEPが発表されたのは去年の12月でした。そのときのフェデラルファンズ・レートのコンセンサス予想(緑色)のグラフを下に掲げておきます。

それによると、2017年末のフェデラルファンズ・レートのコンセンサスは1.4%でした。言い換えれば、年内、3回の利上げを織り込んだ予想だということです。今回、この予想が変わるかどうかに注目したいと思います。

連邦債務上限の適用停止期限が到来!

ただしリスクは限定的?

米国政府は、財政の健全性を維持するため、連邦政府の債務に上限を設けています。しかし大統領選挙期間中は債務上限を気にせず選挙に集中できるようにするため、債務上限の適用は一時停止されていました。

大統領選挙が終わったので、3月16日から債務上限が復活します。

現在、連邦政府の債務は上限を超えてしまっています。このため、債務上限が復活したら、短期債での調達を絞り込むなどの方法でやりくりする必要があります。究極的には、議会が債務上限を引き上げる議決を行う必要があります。

これは、米国政府が過去に何度も直面してきた問題で、問題回避の手順は確立されています。したがって財務省ならびに議会の不手際から、これが金融市場をかく乱する問題に発展するリスクは、極めて低いです。

いよいよトランプの税制改革案が公表へ

下院共和党の案との兼ね合いは?

3月15日にドナルド・トランプ大統領が、税制改革法案を公表すると予想されています。

すでに下院共和党の税制改革法案は、去年の6月に「Better Way」と題された法案が提示されています。したがって、今回のトランプ案はその対抗案ということになります。

去年の大統領選挙期間を通じて、トランプは自分の考えをかなり明らかにしているので、今回発表されるトランプ減税案がどのような内容になるか、大体の予想はついています。

最終的には下院案、トランプ案の双方が譲歩し、折り合いをつけると考えられます。

オランダの下院選挙では、EU反対を打ち出す

自由党の勝敗に注目が集まる

オランダでは、3月15日にオランダ第二院選挙があります。第二院というのは米国の下院に相当します。第二院は立法、内閣の監視などを主な仕事とし、第一院に優越しています。

定数は150で、主な政党は、自由民主国民党(VVD、40議席)、労働党(PvdA、35議席)、社会党(SP、15議席)などとなっています。

市場参加者が注目しているのは、自由党(PVV、12議席)です。なぜなら、自由党はEU反対を鮮明に打ち出しているからです。

今回の選挙では、自由党が議席を伸ばし、第一党に躍り出る可能性があります。しかしその場合でも連立政権を形成するには5~6政党と協力する必要があり、自由党と手を結びたいと考える政党は少ないです。

このため自由党が第一党となった場合でも、オランダがEU離脱に向けてまっしぐらに走り出す可能性は極めて低いと言えるでしょう。

なお、連立工作が難航すると「政府が無い状態」が続くことになりますが、オランダは過去にもそのような状態が長く続いた経緯があり、その意味では投資家は馴れっこになっています。

トランプ減税案に大型インフラ投資が

盛り込まれた場合、この銘柄が狙い目!

このように、今週はいろいろなイベントが集中しています。しかし、本当に市場のかく乱要因となるような大きな懸念材料はありません。

私としては、トランプ減税案に大型インフラストラクチャー投資が盛り込まれているかどうかに注目したいと思っています。市場参加者は、「大型インフラストラクチャー投資は後回しにされるのでは?」と考えていたので、それが盛り込まれていればこれは「うれしい誤算」です。

その場合の銘柄ですが、アーク溶接のツール、ならびに消耗品を作っているリンカーン・エレクトリック(ティッカーシンボル:LECO)に妙味があると思います。同社は米国でのシェアNo.1であり、売上の約半分が消耗品などのリピート・ビジネスから上がっています。

トランプ大統領の大型インフラストラクチャー投資計画の内容が、次世代型交通システムのハイパーループであれ、橋梁であれ、溶接作業はどのインフラ工事にも欠かせません。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |