一昔前、BRICs(ブラジル、ロシア、インド、中国)が投資の世界で持てはやされました。しかし最近は、ちっとも話題になりません。

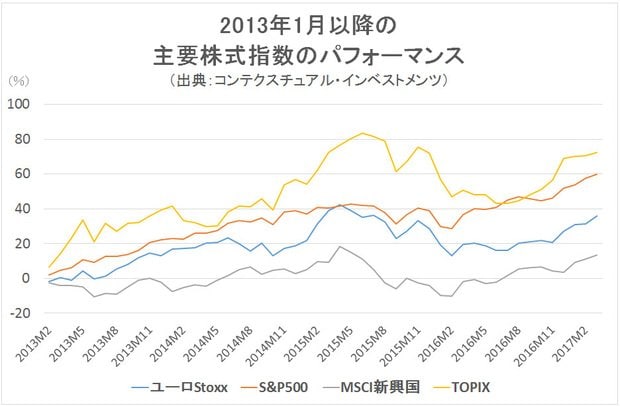

それもそのはず、下のグラフからもわかるように、新興国株式(灰色)はずっと先進国株式より出遅れていて、投資家が愛想を尽かしてしまったからです。

なぜ新興国株式は嫌気されたか?

「米国の利上げ」「世界の貿易の低迷」が背景に

それでは、なぜ新興国株式は嫌気されたのでしょう?

その最大の理由は米国の利上げに対する投資家の警戒です。

経験則として、連邦準備制度理事会(FRB)が利上げしはじめると、新興国に投資されていた資金がアメリカに戻されることが知られています。

リーマンショック以降、FRBは超緩和的な金融政策を貫いてきました。しかし2013年5月に量的緩和政策で買い入れる債券の金額を徐々に減らしてゆく、いわゆるテーパーリングの考えが打ち出されました。実質的な引締めのはじまりです。実際のテーパーリングは2014年を通じて実施されました。

また2015年12月からは、いよいよ政策金利の利上げが始まり、これまでに3回の利上げが行われました。

もうひとつ、新興国株式が嫌気された理由は、世界の貿易量の伸びがここ数年、低迷していたことによります。

これにはリーマンショックによる世界的な不景気という要因が関係しています。

それに加えて「人件費の安い新興国でモノを作り、それを先進国に売る」というビジネス・モデルが、だんだん通用しにくくなったことも関係していると思います。

新興国が工場を誘致し、輸出で稼ぐというのは、もっとも効率的な富の移転の方法です。

世界の貿易量は再び活性化!

新興国を巡る環境は好転へ

しかし最近になって、ようやく世界の貿易量は再び活発化の様相を呈しています。

これを受けて、先進国から大幅に後れを取っていた新興国の製造業購買担当者のマインドも、好転の兆しを見せています。

同様のことは消費者についても言えます。

冷え込んでいた新興国の消費者信頼感指数は、反発の兆しを見せています。

FRBは利上げのペースを落とす?

米国の保護貿易主義もトーンダウンで嬉しい展開へ

つぎにFRBの今後の金利政策ですが、ここへきて年内3回の利上げに対して懐疑論が出ています。その理由は、米国の利回り曲線がフラットニング(=平坦になること)を起こしているからです。

下のチャートで、青は3月8日、つまり3月15日の連邦公開市場委員会(FOMC)での利上げ実施前の状態を示しています。橙色は、最近の様子です。橙色の線の傾きは、青にくらべてなだらかになっています。これは(思ったより景気は強くないぞ……)ということをシグナルしており、景気が失速するリスクがあることを物語っています。

したがってFRBは利上げのペースを落とすことが予想されるのです。これは新興国株式にとって嬉しい展開です。

さらに「米国優先」を打ち出し、中国やメキシコをはじめとする新興国に厳しい態度をとっていたトランプ大統領は、ここへきて保護貿易主義の主張を大幅にトーンダウンしています。

つまり世界の投資家が恐れていた、貿易戦争のシナリオは、やや遠のいたのです。

【今週のまとめ】

新興国株式を悩ませてきた

三重苦が和らいだ今が新興国投資のチャンス!

以上のことから、新興国株式を悩ませてきた(1)米国の利上げ、(2)貿易の低迷、(3)トランプ大統領の保護貿易主義、という三重苦が、すこし和らぎました。これは投資家が新興国株式を見直すきっかけになると思います。

今後、新興国に投資する方法としては、アイシェアーズMSCIエマージング・マーケットETF(ティッカーシンボル:EEM)が手っ取り早く新興国に投資できるETFで、おすすめです

| 【今週のピックアップ記事!】 | |

| ■ | 「IoT関連株」で注目のおすすめ銘柄とは?世界の3大潮流「人口増加」「高齢化」「都市化」に、人手不足の解消や残業削減などで貢献する企業に注目 |

| ■ | 株主優待で食品や食事券がもらえる銘柄ベスト3!「株主優待+配当」利回りが最高23%超のお宝銘柄と株主優待銘柄の賢い選び方&買い方も紹介! |

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |