ミュージック・ストリーミング最大手の

スポティファイが4月3日に上場

ミュージック・ストリーミングの最大手、スポティファイ(ティッカーシンボル:SPOT)が、4月3日(火)にニューヨーク証券取引所(NYSE)に新規株式公開(IPO)されます。

スポティファイは、若者に熱烈に支持されているブランドです。先日IPOされたドロップボックス(ティッカーシンボル:DBX)と並んで、近年で最も注目されるIPOと言って良いでしょう。

スポティファイが採用した

「ダイレクト・リスティング」とは?

スポティファイは、ダイレクト・リスティングという珍しい方法によりNYSEにデビューします。ダイレクト・リスティングとは、引受主幹事を指名せず、いきなりトレーディングを始めてしまう方法です。

スポティファイはがダイレクト・リスティングという手法を選んだ第1の理由は、すでにスポティファイというブランドを知っている投資家が多く、いまさらロードショーを実施して「売り込み」をする必要が無いこと。第2の理由は、同社は無借金経営であり、すでに営業キャッシュフローも黒字化しているので、さしあたって新規の資金調達をする必要がないことが挙げられます。

普通のIPOでは、まず会社が新株を何株出すか決め、それを主幹事証券がマーケティングし、将来、安定株主になってもらえると思われる大手機関投資家を中心としてその新株をアロケーション(配分)してゆきます。

値決め価格は買い手にとって有利な値段に設定される場合が多く、それが上場し、取引が開始されると「株価が跳ねる」ことにつながる場合が多いのです。

こうしたIPOを巡る慣習は「巨大機関投資家ばかりを優遇している」という不満を生んでいます。実際、スポティファイが今回、ダイレクト・リスティングをえらんだ3番目の理由として、すでに同社のファンになっている顧客にも、広くIPOに参加する機会を平等に与えるという狙いがあります。

「ダイレクト・リスティング」では

上場後の株価乱高下に注意

一般の投資家が、上場初日から「すっ」と取引を開始できるということは、何を意味するのでしょうか?

まず、上に述べたような人工的な「株価が跳ねる」演出は行われませんので、いきなりぼろ儲けするシナリオは期待薄です。

また、通常のIPOでは、主幹事証券が上場後の株価の安定操作をします。具体的に言うと、需要が強すぎる場合は「冷やし玉」と呼ばれる売り物をぶつけ、逆に株価がIPO価格を割り込むようだと主幹事が買い支えます。

そのような人工的な株価安定策が講じられないため、スポティファイの上場初日取引は荒っぽい株価の乱高下が予想されるのです。

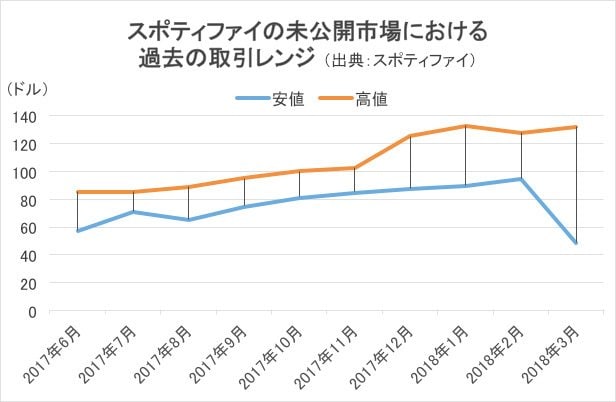

スポティファイ株は、これまで未公開株がプライベートに取引されてきましたが、その取引は下のチャートにみるように極めて幅広いレンジで推移してきました。

あくまでも私の「ドタ勘」ですが、4月3日の上場初日は、2018年3月の取引レンジ(49ドルから132ドル)の上限に近い130ドルくらいで取引を開始するのではないか、と思っています。そして場合によっては、かなり早い段階で140から150ドルを目指す展開になるかも知れません。

ただ、上に書いたようにダイレクト・リスティングではいきなり多数の個人投資家が参戦するので、まったく予想外の展開になることも考えられます。

「ダイレクト・リスティングの注意点は

ロックアップがないこと

もうひとつダイレクト・リスティングで注意しなければいけないのは、通常のIPOの際に存在するロックアップ契約というものが無い点です。

ロックアップ契約とは、既存株主が「IPO後の半年間は株を売りません」などという約束を主幹事証券との間で交わすことを指します。これは、IPO後の株価を安定させるために締結されます。

ロックアップ契約が無いということは、既存株主はいつでも自分の持ち株を売ることが出来るので、スポティファイの株が上場後急騰するようだと、いきなり大口の売り物が既存株主から浴びせられるという可能性もあることを意味します。

投資銀行は、スポティファイのIPOが

失敗することを願っている?

このようにスポティファイのIPOはこれまで大型のIPOとしては例のない、ダイレクト・リスティングという手法を使うため、たいへん注目されています。とりわけ投資銀行各行は、「スポティファイのIPOは失敗して欲しいな」と密かに願っています。

なぜ投資銀行が失敗を願っているかといえば、これがもし成功してしまうと、今後、ダイレクト・リスティングを選択する企業が増える可能性があるからです。

投資銀行にとって、IPOは資金調達額の7%を上限とする高いフィーを稼ぐチャンスです。いろいろなフィーが価格下落プレッシャーを受けている中で、IPOのフィーだけは頑固に7%が守られてきました。この「美味しいビジネス」が、スポティファイによって脅かされているのです。

したがって、我々個人投資家がスポティファイの相場に参戦する際、気をつけなければいけないもう一つの要因として、主幹事証券から「買い推奨」を受けるということが期待できないことがあります。

ライバルの「アップルミュージック」より高い

高い成長率を見せる

それを断った上でスポティファイの業績は良いです。すでに営業キャッシュフロー・ベースでは黒字化しています。

また、サブスクライバー(加入者)数を見ても、課金サブスクライバー数(橙色)が着実に増えており、ライバルのアップル・ミュージック(灰色)より高い成長率を示しています。

【今週のまとめ】

「ダイレクト・リスティング」なら

人気企業のIPOの「1階部分」から参加出来る!

ミュージック・ストリーミングの最大手であるスポティファイのIPOは、ダイレクト・リスティングという新しい手法を使うため、投資家や市場関係者から注目されています。

通常のIPOの場合、庶民には株は回って来ず、まず大口機関投資家だけが安い値決め価格で株の分配を受け、上場トレード開始になった後で小口投資家が乗ることになります。これに対してダイレクト・リスティングは、事前に株が安い値段で配られることはなく、個人投資家でも大口機関投資家と同じように参加出来ます。

一方、ダイレクト・リスティングでは、上場後の「株価が跳ねる」現象が起きないと予想されますが、取引自体は株価の収まりどころが定まるまで、かなり荒っぽく動くことが予想されます。

スポティファイは、個人投資家に知名度が高く、熱烈なファン・ベースが確立しているブランドであるため、前人気は高いです。今回のダイレクト・リスティングは、そんな人気企業のIPOの「1階部分」つまり最初の段階から参戦できる稀有なチャンスなので、注目に値すると思います。

| 【今週のピックアップ記事!】 | |

| ■ | ひふみ投信・藤野英人さんが"波乱相場"で勝つための投資術を伝授! ひふみ投信は、組み入れ銘柄をすでに「中小型株」から「大型割安株」にシフトしていた! |

| ■ | 株価の急落、混乱時には、業績安定の大型株や自社株買いできるキャッシュリッチ株でリスクを軽減せよ! 「どんな相場でも儲かる投資戦略」をプロが伝授! |

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |