<今回のまとめ>

1.2020年夏季オリンピックの経済効果は過大評価されすぎ

2.インバウンド観光は増えない

3.大型ディールは需給悪化要因

4.ていねいな仕事をしないと、相場自体を壊してしまう!

利益相反の無い傍観者の立場から見ると

日本株には強気になれない理由

私は1986年に日本の証券会社に入り、日本株を外人投資家へ売る仕事を1年ほどやった後、すぐ外国株に鞍替えしました。だから日本株については皆さんより素人です。

それを断った上で、日本株に対してなんの利益相反も無い、傍観者の立場から観察すると(これって、ちょっとヘンじゃない?)と感じることがあります。そこで今日はそれらについて書きたいと思います。

2020年夏季オリンピックの

経済効果への期待は過大である

第一番目の懸念は2020年夏季オリンピックが日本にもたらす経済効果が、過大評価されているという懸念です。

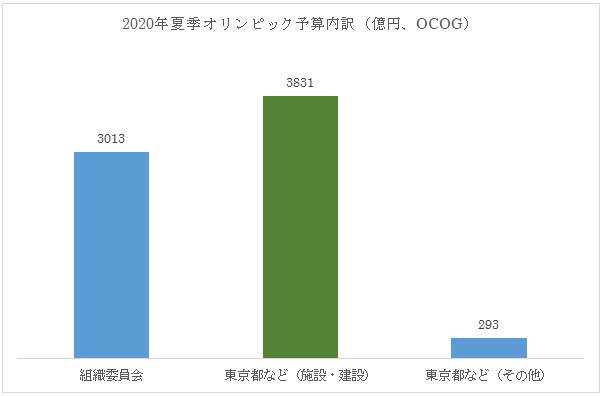

東京オリンピックの予算は約7100億円です。これはオリンピック競技大会組織委員会、略してOCOGが東京にオリンピックを招致する際に提出されたプロポーザルの公式な数字です。

7100億円という金額は、東京駅の前に建った新丸の内ビルディングの約8個分です。

この予算をハコモノ(緑)とそれ以外の運営費用(青)に分けて示すと、下のようになります。

ハコモノは約3800億円です。没になった新国立競技場の建設にかかる費用は2520億円と言われていましたが、それは当初予算では1300億円で組まれていました。つまり1000億円以上、当初予算より増えてしまったのが、仕切り直しになった一因というわけです。

なお、オリンピックのコスト・オーバーランは別に東京に限ったことではなく、過去のどのオリンピックでもフツーに見られた現象です。だから経済効果を計算するにあたって、そもそもその計算根拠になる予算自体が、1000億円や2000億円は簡単に狂って来るということをまず断っておきたいのです。

東京と一番似ている

ロンドン五輪を参考に試算をしてみた

さて、問題の経済効果の試算方法ですが、同じ先進国での開催で、しかも東京と同じ、コンパクトな五輪を目指したロンドン・オリンピックの事例が、いちばん参考になると思います。

ロンドン五輪の経済効果については、シンクタンクのオックスフォード・エコノミクスというところが詳細なスタディを残しています。それによると経済効果は建設費用、つまりハコモノについては×3、それ以外の運営費用に関しては×2をすれば、おおよその経済効果が試算できることがわかっています。そこでそれらを当てはめて計算された経済効果が、下のグラフになります。

緑のハコモノ部分が1.15兆円、青のそれ以外の部分が6600億円、合計で1.81兆円というわけです。

1.81兆円という金額は、日本のGDPの0.36%に過ぎません。つまり取るに足らないインパクトだということです。

オリンピックを契機とした

インバウンドの観光は増えるのか?

次にオリンピックを契機として日本が世界から注目され、インバウンドの観光が増えると期待する向きが多いですが、なるほどオリンピック開催年は訪日客が増えるものの、オリンピックが終わってしまえばすぐに観光客の足は遠のくと予想されます。

これに関しては欧州ツアー・オペレーター協会という組織が過去のオリンピックに関して追跡調査しています。

それによると、オリンピック開催がその後の開催国の観光に長期的なメリットをもたらすという推論は否定されています。もっと言えば、インバウンド観光は、増えなかったのです。

11月4日上場、日本郵政3社の

大型ディールで日本株の需給は悪化へ

さて、9月10日には、いよいよ日本郵政、ゆうちょ銀行、かんぽ生命保険の3社のIPO(新規株式上場)が上場承認される予定です。実際の上場日は11月4日がターゲットになります。調達金額は1兆円を超えると言われています。

巨大ディールは常に不確実性に満ちていますし、一つ間違えば大失敗のリスクもあります。一例として、近年ではフェイスブック(ティッカーシンボル:FB)のIPOが、コンピュータがパンクして、惨憺たる失敗に終わったケースが思い出されます。

私は、世界の民営化の案件に、マーケティングする側の立場で、数多く携わってきました。

その経験から言わせてもらうと、3つのディールを同時進行でやっつけてしまおうというのは狂気の沙汰に近いです。

さらに言えば郵政3社は、いわば国民の財産なのだから、それをこんな乱暴なスケジュールでハメコミしようとするのは、国民に対する背信行為に近いとすら感じます。

もっとしっかりスケジュールを練り直し、ていねいな仕事をしないと、せっかく近年、元気を取り戻してきた日本株の、相場自体を壊してしまうのではないでしょうか?

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |