<今回のまとめ>

1.銀行の決算が相次いで発表されている

2.米国の消費者は健全だ

3.石油・天然ガス業界ではたぶん倒産が起きる

4.石油・天然ガス業界への貸付は全体の1.9~5.6%程度

5.貸付けは個々の案件ごとに審査している

6.過剰反応は慎み、チャンスを狙え

銀行決算で明らかになった

米国の景気の実態とは?

先週からアメリカは決算発表シーズンに突入しています。すでにJPモルガン(ティッカーシンボル:JPM)、ウエルズファーゴ(ティッカーシンボル:WFC)などが決算を発表しています。

今回の決算発表は、世界の株式市場が軟調な中で行われているので、JPモルガンのジェイミー・ダイモンCEOとウエルズファーゴのジョン・スタンプCEOという金融界で尊敬されている経営者から決算カンファレンス・コールで直接考えを聞くことが出来る良い機会でした。

金融界のリーダー2人は

「米国経済は安泰だ」と楽観的

結論から言えばジェイミー・ダイモンもジョン・スタンプも楽観的でした。

米国経済の8割は消費から成り立っています。だから消費者の動向は極めて重要です。これに関しては両CEOともに、高水準の雇用創造、低い失業率、賃金が上がりはじめていること、消費者が家計の負債の圧縮につとめてきたこと、などにより「危険な兆候は見られない」と意見の一致を見ました。

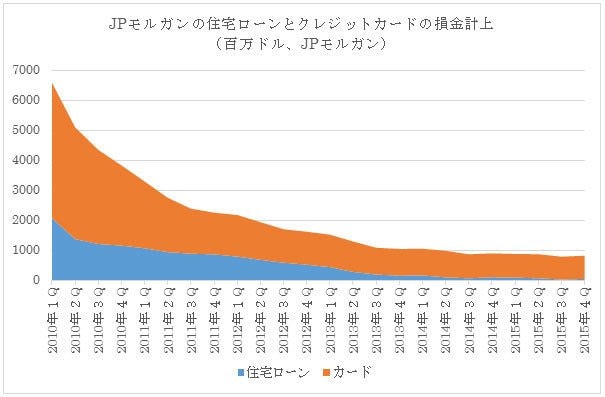

下はJPモルガンの住宅ローンとクレジットカードの損金計上のトレンドです。

歴史的に低い水準になっていることが読み取れます。

ウエルズファーゴは消費者とスモール・ビジネスを上得意の顧客としています。貸付け資産の内容は依然、改善基調です。

スタンプCEOは「最近のガソリン代の下落で消費者はラクになっているが、その分をすぐに消費に回すのではなく、借金の返済に回しているフシがある」とコメントしていました。

つまり消費者のフトコロ事情は、至って健全なのです。

もちろん、投資家が今心配しているのは消費者ではなくて、石油・天然ガス業界への貸付です。米国のシェール企業の採算ラインは原油価格にして50ドル前後なので、現在の30ドル割れの原油価格では倒産する企業も出てくると思われます。そこで次はそれを見ることにします。

石油・天然ガス業界への貸付は少なく、

リーマンショック時と状況は異なる

まずメガバンクの石油・天然ガス業界への貸付は下のグラフのようになっています。

銀行によって石油・天然ガス業界の定義には若干差異があります。しかし同業界への融資は1.9%~5.6%程度であり、比率としてはそれほど大きくないことがわかります。

2014年の石油・天然ガス業界全体のシンジケート・ローン借入総額は約2400億ドルでした。これに対し米国の一戸建て住宅の住宅ローンの残高は9.4兆ドル、集合住宅まで含めたローン残高は13兆ドルもあります。

だから石油と天然ガス価格の下落で「次のリーマンショックが起こる」と主張するのは、少し大袈裟だということがおわかり頂けると思います。

石油・天然ガス企業への融資は

有担保で、かつ個別に精査されている

JPモルガンのダイモンCEOは「同業界への貸し付けは全て有担保の融資であり、与信に際しては個々の案件ごとに資産の担保価値を精査している」と説明しました。

これはリーマンショックの引き金となったサブプライム問題の発生時とは好対照を成しています。

当時、サブプライム問題が表面化した際の問題として、小口のローンは証券化され、リスクに応じて「輪切り」にされた上でパッケージされ直し、転売されるという経緯がありました。

それは投資家がどのような資産が証券化商品のその中に混じり込んでいるかをよく理解せず、ただ格付け機関の言う事を鵜呑みにして投資するという状況を生みました。それが破綻した場合、権利関係をほぐす作業は困難を極めました。

今回は貸し手と借り手はお互いを良く知っているし、仮にシェール企業が潰れてもすぐに実物資産を差し押さえることが出来ます。

ウエルズファーゴの場合、石油・天然ガス業界への貸付のうち1億ドル(0.6%程度)を今回、損金計上しました。また8億ドルを「支払い遅延ローン」に分類しています。実際にはこの8億ドルの融資はちゃんと支払いが行われているそうです。しかし将来、ひょっとするとそれらの企業は支払いに困るかもしれないということを予期し、慎重には慎重を期す意味で、すでに「支払遅延ローン」に分類したというわけです。

こうして考えてくると、今後石油・天然ガス業界で倒産が相次いだとしても、それが金融市場に与える影響は限定的だということが見えてきます。

ひるがえって現在の市場参加者の反応を見ると、付和雷同的な過剰反応が多いです。石油・天然ガス企業の中にはバランスシートがしっかりしていて倒産するリスクが小さい企業も多いです。いまはそのような優良企業の絶好の仕込み場だと思います。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |