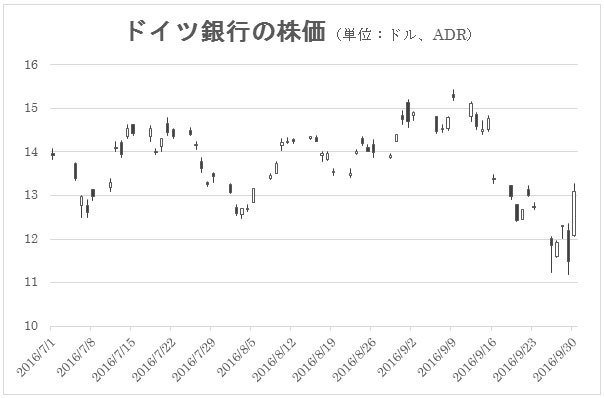

先週、ドイツ銀行(米国でのティッカーシンボル:DB)に関して不安が出て、世界の株式市場が振り回されました。

そこで今回はドイツ銀行の問題の本質を考えてみることにします。

ドイツ銀行のバランスシートは、本当にやばいのか?

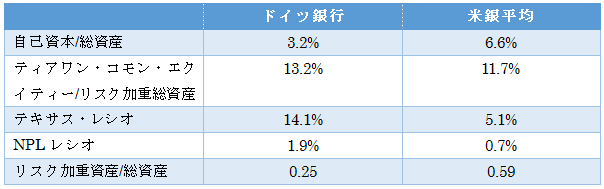

まずよく噂になっている「ドイツ銀行のバランスシート(貸借対照表)は、本当にやばいのか?」という点について検証します。

結論から先に言えば、ドイツ銀行の自己資本比率は、全ての基準(*)をクリアしています。

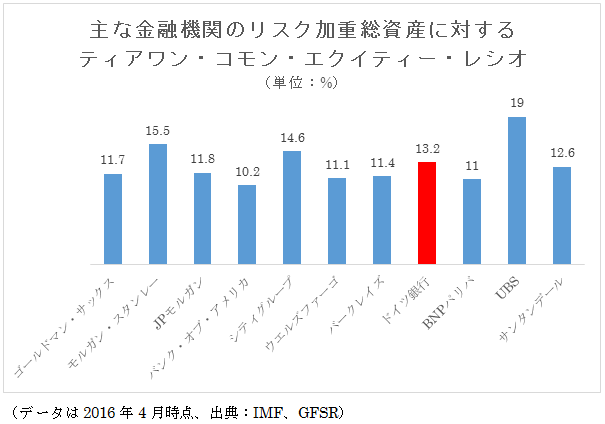

下はそれらの尺度のひとつ、リスク加重総資産に占めるティアワン・コモン・エクイティー・レシオです。なおティアワン・コモン・エクイティーとは「中核的普通株主自己資本」と訳される場合があります。

この数字は高い方が好ましいです。これで見るとドイツ銀行は世界の主要金融機関の平均(12.9%)より高いことがわかります。

自己資本の一部を調達していたココ(CoCo)債の問題点とは?

強いて言えば、ドイツ銀行は、他の欧州の金融機関の一部がそうであるように、自己資本の一部をココ(CoCo)債と呼ばれる社債で調達しています。これが問題視されています。

ココ債とは、自己資本比率が一定水準を下回るなど、引き金となる条件が満たされたとき、発行体(=この場合ドイツ銀行)の意向で、株式に転換できる社債を指します。CoCoはContingency Convertibleの略で、コンティンジェンシーとは「なにかあったとき」、つまり「有事」という意味です。コンバーチブルは「転換できる」という意味です。

したがって有事にはドイツ銀行の一存で株式に転換できるような社債というわけです。

ドイツ銀行がココ債を出したとき、債券市場の投資家は、ほんの少しそれが利回り面で有利だったので、喜んでそれを買いました。

ドイツ銀行からすれば、ココ債は株式市場の投資家が株主資本利益率(ROE)を手掛かりに投資判断する際、株式の発行による資金調達とはみなされないので、ROEを高く見せる効果がありました。

監督当局からすれば、「有事には銀行側の意思で強制的に株式に転換できるのだから、自己資本の増強は、出来たも同然だ」とみなしました。

このように誰から見ても、いいことずくめの社債だったのです。

しかし今回、ココ債が問題になったのは(ひょっとしてドイツ銀行はココ債を株式に転換するのではないか?)という観測が出たからです。その場合、発行済み株式数が増えて希釈化が起こるわけです。

特に債券の投資家は、ダラダラ下がるドイツ銀行の普通株式なんかもらったところで、迷惑以外の何物でもないので、(そんなことなら、面倒なことにならないうちにココ債を処分しておこう)というキモチが働き、ココ債を処分しました。

一方、株式の投資家は(ココ債が下がっている……これはココ債が株式に強制転換されて、株の供給が増える予兆ではないか?)という不安が走り、ドイツ銀行の普通株を売り叩いたわけです。

つまりココ債の下落とドイツ銀行普通株の下落が、ある種の相乗効果を生んで、スパイラル的な下落を演じたというわけです。

米国司法省に対する罰金140億ドルはあくまでも最初の提示金額

このドイツ銀行の経営不安を増幅した問題に、米国司法省に対する罰金の支払いがあります。これはリーマンショックの起こる前、住宅抵当証券の販売に、強引なところがあったとして、司法省がドイツ銀行だけでなく、世界の住宅抵当証券のディーラーに対して罰金を科したことにさかのぼります。

すでにバンク・オブ・アメリカなどの米銀は、司法省との示談が成立しています。だから順番として司法省は次に欧州の金融機関との交渉に移っているというわけです。たまたまその順番がドイツ銀行に回ってきて、司法省は交渉の口火を切る最初の提示価格として140億ドルの罰金を提示しました。

この140億ドルという罰金の提示価格が、アナリスト達が予想していた金額より多かったので、折からくすぶっていたドイツ銀行のバランスシート不安問題に「火に油を注ぐ」結果になってしまったのです。

しかし140億ドルという金額は、あくまでも交渉をすすめる上での最初の提示額であり、最終的にはもっと低い金額に「着地」すると予想されます。実際、先週金曜日には「54億ドル程度で済むのでは?」という観測が流れ、それに勇気づけられてドイツ銀行の株価は一時+14%も急騰しました(これを書いている現在、確報は入っていません)。

ドイツ銀行は、訴訟費用として予め60億ドルの引当金を取ってあります。だからそれ以内に収まれば、自己資本の毀損(きそん)は無いわけです。

ここまでの話をまとめると「なんだかんだ言って、結局、ドイツ銀行のバランスシートは、特別悪いわけじゃない」ということです。

ドイツ銀行の問題点は低い収益性、高コスト体質

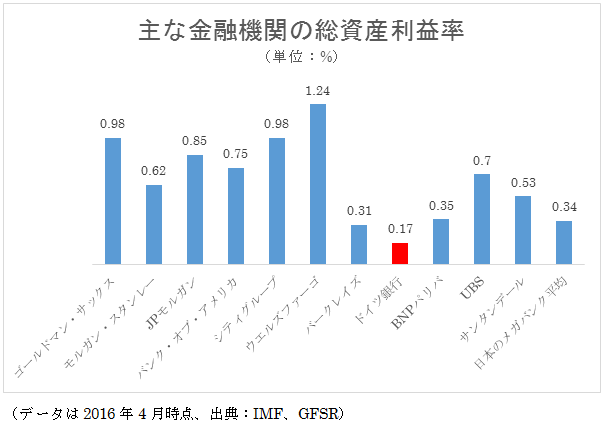

むしろドイツ銀行にとって問題なのは、慢性的な低利益率と、高コスト体質だと思います。

銀行の収益性の尺度としては、総資産利益率(ROA)がよく引き合いに出されます。

この数字は高い方が好ましいです。するとドイツ銀行は世界の主要銀行の中で、最も儲かっていないことがわかります。

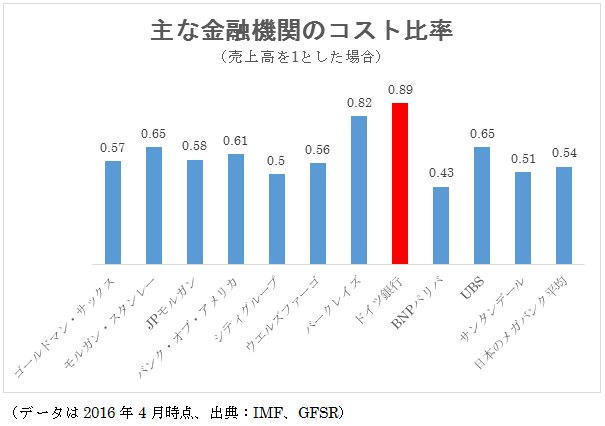

その一因は、ドイツ銀行のコスト比率が高すぎる点に求めることが出来ます。

要するに「儲かってもいないのに、お給料やボーナスばかり高い」わけです。あるいは「余剰人員が多い」のが原因と見る事も出来ます。

実際、ドイツ銀行の投資銀行部門の報酬体系をみると、他行に比べてストック・オプションなどの株価に連動する部分の比率が低く、サラリーのような「固定」の部分が大きいです。このことは行員が自社の株価に余り頓着(とんちゃく)しない、「ぬるい経営」の温床となっているわけです。

マネー・ゲーム的経営では国民の共感は得られない

最近、ドイツで行われた世論調査で、圧倒的多数が「政府がドイツ銀行を救済して欲しくない」と答えたそうです。つまりドイツ銀行は国民から愛され、尊敬される存在では無くなっているのです。

ドイツ銀行は最後まで債券トレーディングに傾斜した経営戦略を堅持してきて、それがマネー・ゲーム的な経営をやっているという批判を生みました。

新しいCEO、ジョン・クリアンは、ドイツ銀行のトレーディング依存体質からの脱却を図っています。しかし、一体、どのようなビジネスに同行の将来の成長を求めるのか? という命題に関しては、いまのところ株主の納得するような方向性は示せていないと思います。

成長が出来ないのであれば、せめてコストを抑えるため、ドイツ銀行はどんどん小さくなるべきです。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |