バークシャー・ハサウェイの年次会計報告書で

バフェットがバンク・オブ・アメリカに言及

先週末、バークシャー・ハサウェイの2016年の年次会計報告書が発表されました。その冒頭に掲げられるウォーレン・バフェットのメッセージは、アメリカの投資家にとって必読であり、そこに書かれていることに関し、投資コミュニティの中でいろいろな議論が巻き起こることで知られています。

今回のバフェットからのメッセージでとりわけ注目された点は、バンク・オブ・アメリカ(ティッカーシンボル:BAC)に言及していた点です。

普通、我々が「バフェット銘柄」と言った場合、アメリカン・エキスプレス(ティッカーシンボル:AXP)、ウエルズファーゴ(ティッカーシンボル:WFC)、コカコーラ(ティッカーシンボル:KO)などがイメージされ、これまでバンク・オブ・アメリカは注目されてきませんでした。

その理由は、バフェットが優先株を通じてバンク・オブ・アメリカに投資してきたので、そのポジションの大きさが、一般の投資家には把握しにくかったことによります。

しかし、ここへきてバフェットは、バークシャー・ハサウェイのバンク・オブ・アメリカへのコミットメントを積極的にアピールし始めています。その関係で我々一般の投資家も、ようやくバフェットがすごくバンク・オブ・アメリカに肩入れしていることに気がつき始めたというわけです。

バンク・オブ・アメリカの創業は1904年

メリルリンチなどの買収により、経営危機に

バンク・オブ・アメリカは、1904年にサンフランシスコで創業されました。1906年にサンフランシスコ大地震が起きましたが、同行は顧客の預金をいち早く安全な場所へ移したため、サンフランシスコの街が大火事に包まれたときも難を逃れました。

そして焼野原で、二本の樽の上に板を置いてデスクとし、この青空支店で復興のための貸付を行ったのです。

バンク・オブ・アメリカは、1960年代までに西海岸を代表する有力銀行となり、とりわけ法人への貸付と国際業務に強い銀行としての評判を築きます。同行が1969年に建てたカリフォルニア街555番地の本店は、52階建て237メートルの高層ビルで、映画「ダーティー・ハリー」や「タワーリング・インフェルノ」で有名になりました。

その後、同行は、1998年にネーションズバンクに買収されます。当時のネーションズバンクは、ヒュー・マッコールという立志伝中の経営者の下で急成長を遂げていました。マッコールは、ネーションズバンクよりバンク・オブ・アメリカの方がブランドとして消費者に良く浸透していたので、敢えて被買収企業の社名を残す決断をします。

2008年にサブプライム・ローン問題が顕在化し、金融セクターが不安に包まれる中、バンク・オブ・アメリカは住宅ローンを得意とするカントリーワイドを買収します。また政府からの強い要請もあり、経営危機に瀕していたメリルリンチを買収します。

しかしこれらの買収は、バンク・オブ・アメリカそのものの経営を危うくしました。そこでバンク・オブ・アメリカは2011年8月にウォーレン・バフェットの経営するバークシャー・ハサウェイに50億ドルの出資を仰ぎます。

バークシャー・ハサウェイがバンク・オブ・アメリカに出資

現時点で78億ドル相当の含み益に

このときバンク・オブ・アメリカがバークシャー・ハサウェイに対して発行した優先株は、6%の利回りが確約されていたうえ、2021年までに行使価格一株当たり7ドル14セントで7億株のバンク・オブ・アメリカ株を取得できるワラントが賦与されていました。先週金曜日のバンク・オブ・アメリカの引け値は25ドル44セントなので、一株当たり18ドル30セントの含み益になっているのです。

このため、ワラントの行使期限である4年後までのある時点で、バフェットが50億ドルを投じてバンク・オブ・アメリカのワラントを行使するのは確実です。その場合、現在同行の発行済み株式数は110億株なので、約6.3%の希釈化(既存株主の比率が薄められること)が起こります。

実はゴールドマン・サックスも金融危機の際、これと似たカタチでバフェットから支援を受けました。バークシャー・ハサウェイは、ゴールドマン・サックスの発行する優先株50億ドル分に投資する引き換えに、ゴールドマン・サックスの普通株4350万株を一株当たり115ドルで買うワラントをもらったのです。このワラントは、後に約20億ドルの含み益になりました。

ゴールドマン・サックスは、バークシャー・ハサウェイがワラントを行使すると発行済み株式数がドンと増えてしまうので、この20億ドルの含み益分に相当する1310万株を無償でバークシャー・ハサウェイに渡すことで大きな希釈化を避けました。

バンク・オブ・アメリカの経営陣は、このゴールドマン・サックスの事例に倣い、バフェットがバンク・オブ・アメリカのワラントで稼いだ78億ドルの含み益分に相当する3億株のバンク・オブ・アメリカ株を無償でバークシャー・ハサウェイに渡すことで希釈化を2.7%に抑える作戦に出ると予想されます。

投資対象としてのバンク・オブ・アメリカを評価

消費者向けビジネスが中核に

さて、バフェットとバンク・オブ・アメリカとの関わり合いがわかったかと思いますが、ざっくばらんに言って、投資対象としてのバンク・オブ・アメリカというのはどういう存在でしょうか?

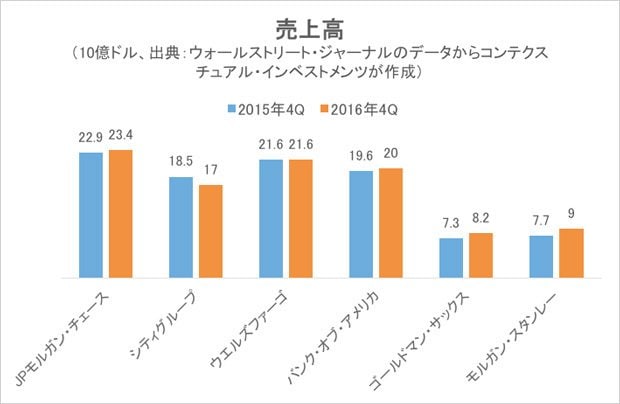

まず売上高で言うと、バンク・オブ・アメリカはJPモルガン・チェース(ティッカーシンボル:JPM)、ウエルズファーゴ(ティッカーシンボル:WFC)に次いで第3位です。

株主資本利益率では、他行より後れを取っています。

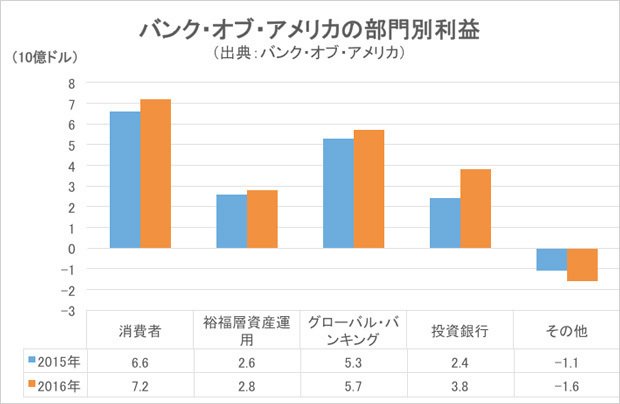

バンク・オブ・アメリカは、次の4つの部門からなっています。それぞれの部門が、去年より良い成績を出しています。中でも消費者向けビジネスは、同行の中核となっています。

消費者向けビジネスでは、住宅ローンの融資残高の伸びが著しいです。

同行の貸付内容は健全であり、焦げ付きは低水準です。また資本は強固で安定的な貸付け原資となる預金の伸びも良好です。このことは、同行がまだまだ貸付けを伸ばしてゆく余力があることを示唆しています。

折からアメリカ経済は好調で、連邦準備制度理事会(FRB)は今年3回程度の利上げを行うという観測が強まっています。

このことは現在、過去最低水準あたりをウロウロしている貸付け利ザヤが今後、じわじわと拡大することが期待できることを意味します。

【今週のまとめ】

バンク・オブ・アメリカの今後の業績にはウォーレン・バフェットも期待

ウォーレン・バフェットは、アニュアル・レポートの中でバンク・オブ・アメリカの優先株への投資が安定した配当収入を生んでいることに言及しました。それに加えて、ワラントが大きな含み益になっていることを指摘しました。

バンク・オブ・アメリカの業績は、米国経済の好調の恩恵を受けます。特に今後金利が上昇する局面では、貸付け利ザヤの拡大が期待されます。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2025年12月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |