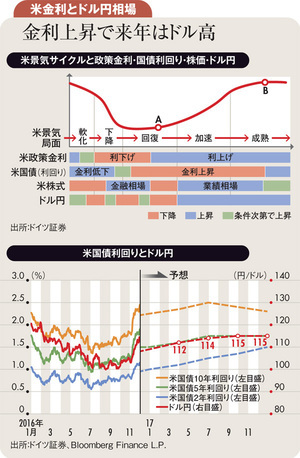

米大統領選挙でのトランプ氏勝利を受け、来年のドル円予想を90円台から115円超へ切り替えた。予想の一大転換は節操なく思われるかもしれないが、相場における節操とは有効な予測の根拠に軸足を据えることと考えている。

100円の節目を超えるか否かで中短期相場の潮目が一変し得ること、現局面のドル円の方向を決定づけるのは米経済の堅調さであることを、一貫して主張してきた。今年のドル円下落を日本の経常黒字や購買力平価対比での割高修正で説明する向きも巷間多かったが、それでは今回の相場の潮目を捉えられないことは明らかだ。

トランプ政権によって米経済は高速ギアにシフトすると判断し、ドル円予想を上方へ切り返したが、反省もある。選挙前には、大統領選も上下両院選も共和党が勝利する可能性、トランプ氏が打ち出した極端な政策案の実現性を、それぞれ低く見積もっていた。

115円予想の公表時には大きな反響があったが、現実の相場はその後2週間で114円台に達した。今や125円、130円の予想まで現れている(トランプ政権の政策にまだ多くの不確実性があるため、現段階でこのような予想にはくみし難いが)。