リーマンショック後に2期連続赤字、格付けはジャンク債寸前に転落した。その後、海外戦略を見直し、国内事業を中心に据えて安定収益を生み出す体質に改善したが、将来的には大きな課題も横たわっている。 (「週刊ダイヤモンド」編集部 松本裕樹)

大和証券グループ本社とSMBC日興証券の2位争いが白熱している。

「たった3カ月間で6.6兆円もの金をどうやって集めたのか」

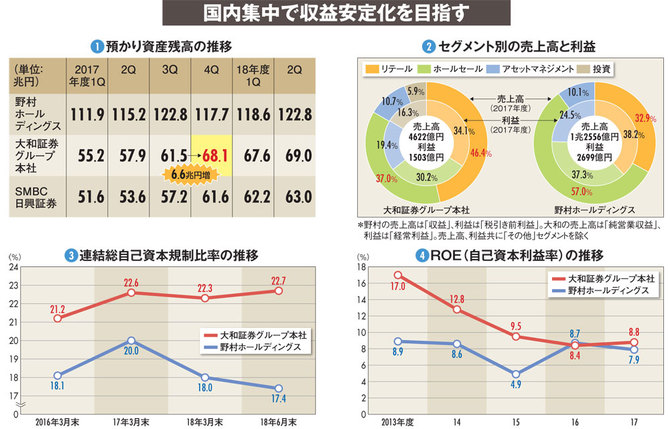

多くの証券関係者がそう首をかしげるのは、大和が2018年1月から3月までに増やした「預かり資産残高」のことだ(図1)。

預かり資産とは、顧客から預かっている株式や債券、投資信託などの資産のこと。金融庁が顧客本位の業務運営を金融行政方針に掲げる中、投信などの回転売買が難しくなり、各社は預かり資産残高の積み上げに伴う収益拡大にしのぎを削っている。

預かり資産残高では、最大手の野村ホールディングスが122.8兆円と他社を圧倒。2位が大和、3位にSMBC日興というのが定位置だ。

そこに、SMBC日興に千載一遇のチャンスが訪れた。17年末時点で大和との差は4.3兆円まで迫り、さらには今年1月のSMBCフレンド証券との合併により、預かり資産残高が一気に約4兆円も増えたからだ。