2019年中のドル円レートのレンジ幅(インターバンク市場で実際に取引されたレートの高値-安値)

出所:日本銀行金融市場局

出所:日本銀行金融市場局

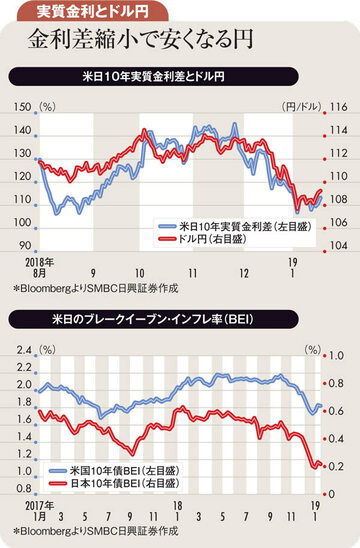

昨年のドル円レートは112円台と104円台の間を上下し、その差7.78円はこれまでで最小となった。日米欧の中央銀行は年内の政策金利の変更を示唆しておらず、市場では、今年のドル円レートも安定的で狭い範囲となるとの見方が多い。

もっとも内外の政策金利が不変との見立てが、為替レートの安定的な予想に結び付くとは限らない。長い目で見ると、内外の実質金利は均等化し、購買力平価が成立すると、内外金利差は内外インフレ格差に、インフレ格差は為替レートの変化に一致するからだ。つまり、金利の低い国の通貨はいずれ増価して収益の内外格差は解消される。このような円高予想があるからこそ対外投資に慎重になり、外国よりも低い金利が継続し得る。

為替レートはファンダメンタルズに見合った形で安定的であるのが望ましいが、日本の場合、緩やかな円高が望ましいということになる。この場合に為替レートが文字通り安定し続けると、ファンダメンタルズから乖離し、後の調整が大きくなりかねない。そのコストを小さくするには、ファンダメンタルズからの乖離を円高でも円安でも拡大させないことが肝要だ。

問題は為替レートへの対応が非対称的で円安については容認論が強いことだ。しかし円安にも交易条件を悪化させ、国民所得を悪化させるなど問題がある。喫緊の課題である社会保障制度改革にも影響を及ぼす。医療給付金については高齢化や医療の高度化が進む中、2040年度まで年平均で3.5%前後増えるとの試算を政府が出しているが、円安はそれを増やす要因になる。日本の医薬品、医療機器についての貿易収支は2兆円強、1兆円弱の赤字で、しかも今後増えることが想定され、円安がそれに拍車を掛けることになるからだ。円安は新興国との賃金格差を減らすので、介護のための外国人労働者の活用も難しくなる。

政策当局者の「円高のみ容認しない」という姿勢が変化し、シンメトリカルな対応となれば、市場もそれを織り込み為替レートの予想に影響を与え、為替レートの動きはファンダメンタルズに見合った緩やかなものに近づくだろう。

(キヤノングローバル戦略研究所特別顧問 須田美矢子)