新年早々、為替市場では円高が急激に進んだ。市場参加者が少ない中、取引量の少ないオセアニア市場の早朝に米大手IT企業の業績下方修正に係る報道が流れ、株安・米金利低下への思惑からドルを売る動きが殺到し、一気にドル円が105円を割り込んだ。

その後、流動性が回復した為替市場でドル円は値を戻し、また、米国株のリバウンドも手伝い、さらなる上昇余地をうかがう展開となっているが、正月のショックもあり、市場参加者の間では円高予想も増えてきた。

円高予想とともに高まりつつあるのが日本銀行の追加緩和政策に係る議論である。

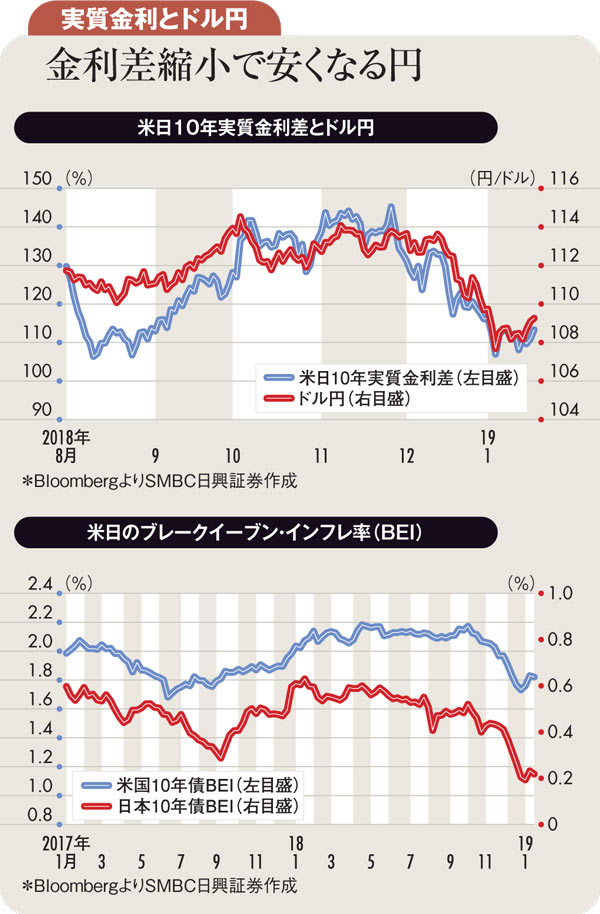

ドル円は米日の金利差、特に米日10年実質金利差と連動しやすい。2018年8月以降のドル円も、米日10年実質金利差との連動性を強めている。今回の円高の主因が米国10年実質金利低下にあるとすれば、円高阻止にはわが国の実質金利低下が必要だ。日銀が円高阻止を図るには、長期金利を押し下げる追加緩和政策を採らざるを得ない。

10年実質金利は名目10年債利回りと10年債BEI(ブレークイーブン・インフレ率)の差。BEI、つまり期待インフレ率が上がることで実質金利が下がるケースもある。6年前の急激な円安局面では、日銀の強力な金融緩和がわが国の期待インフレ率を押し上げるとの思惑で、日本の10年実質金利低下を介して円安が進んだ。

ただ、足元の日本の10年債BEIに注目すると、米国10年債BEIの30~40%程度の水準で、同様の上下動を繰り返しているだけだ。日銀の長年にわたる強力な金融緩和でも物価が上がらないことで、ほぼ完全にインフレ期待が収縮してしまった格好であろう。

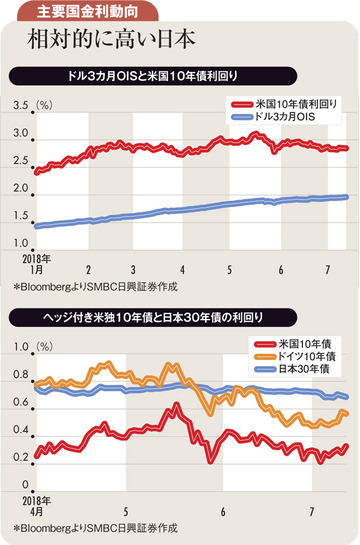

このような状況下、日本の10年実質金利を押し下げるためには、名目の10年債利回りを低下させる必要があるが、18年7月には長期金利の下がり過ぎを副作用と捉えた日銀が長期金利上昇容認の手はずを整え始めたばかりだ。

10年債利回りの上限を0.2%(変動幅を0%プラスマイナス0.2%)に引き上げたのだが、少々の円高で副作用を強めかねない長期金利低下を促すことははばかられよう。

米国10年実質金利低下局面でわが国の10年債利回りを上昇させないことで、日銀は米日10年実質金利差縮小を防ぐと予想される。現行政策の枠組みで一定量の国債買い入れを維持しながら、10年債利回り低下を容認しよう。

米国10年実質金利が一層低下し、円高が進む局面では現行政策の枠組みでの下限であるマイナス0.2%まで日本の10年債利回りが下がる可能性がある。

(SMBC日興証券チーフ為替・外債ストラテジスト 野地 慎)