2016年以降を展望した時、日銀の金融政策については大きく見方を変える必要がある。

2016年以降を展望した時、日銀の金融政策については大きく見方を変える必要がある。

いよいよ2015年も終わろうとしている。2016年を展望した時、これまでと大きく見方を変える必要があるとすれば、それは日銀の金融政策であろう。日銀自身、「CPI前年比2%」という目標の早期実現のためなら躊躇せず追加緩和するという姿勢を事実上、後退させている。

以下では、足下の景気動向を簡単に確認し、2016年以降の金融政策の焦点を見ておこう。筆者は、2016年は「札割れ」、2017年以降は早ければ「テイパリング」(量的緩和の縮小)が焦点になると考えている。

個人消費は底堅いが

実質賃金伸び悩みで反発力を欠く

足下にかけて発表されたデータを踏まえると、個人消費には一定の底堅さが見られるが、景気循環を規定する力が強い設備投資には下向きのリスクが残っている。

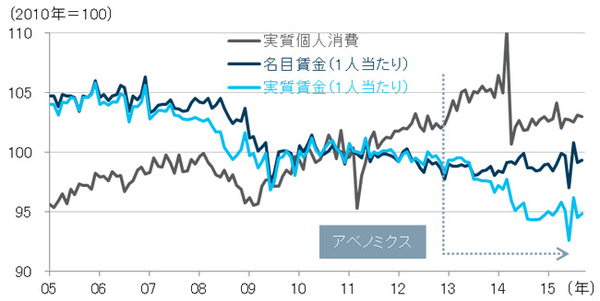

個人消費を包括的かつタイムリーに描写する統計が限られる中では、依然、発表までに時間を要する内閣府『消費総合指数』に頼らざるを得ない。実質個人消費を表す同指数は直近9月に前月比-0.1%と下がったが、均して見れば底堅さがある(図表1参照)。

ただし9月までの個人消費は実勢よりも強めだった可能性はある。特に、(1)プレミアム付商品券が9月末までに9割ほど販売された、(2)9月後半の大型連休(シルバーウィーク)の日並びがよかった、などでサポートされた部分もあるはずだ。

一方、実質賃金(こちらは1人当たり)が伸び悩んでいるのも事実。消費の底堅さは確認できるが、上向きの反発力は弱いといわざるを得ない。

◆図表1:個人消費は底堅いが反発力を欠く

注:「実質個人消費」は内閣府『消費総合指数』に基づく。

注:「実質個人消費」は内閣府『消費総合指数』に基づく。出所:厚生労働省『毎月勤労統計』、内閣府『消費総合指数』よりバークレイズ証券作成