相場には攻め時がある。ドル円では、2012年暮れ~13年の安倍相場初期が四半世紀に1度級の攻め時だった。このときドル円は75~80円で、15年には125円台へ上伸した。一方、足元のように腰を据えて臨みにくい局面も巡ってくる。ドル、ユーロ、新興国・資源国通貨全般に悩ましい事情があり、円相場も翻弄されやすい。

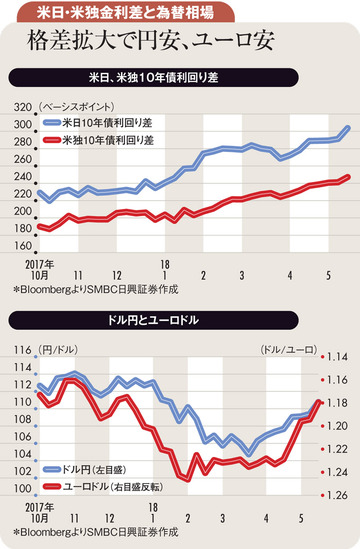

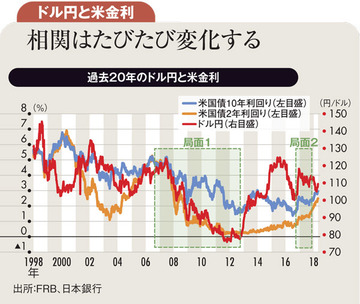

ドル円は米景気に連動する性向がある。12~15年の米景気の自律拡大は安倍相場の下地となった。このときのドル高が米景気を圧迫し始めた16年、ドル円は急反落した。その後、米トランプ政権のリフレ政策を受け、米経済成長率は17、18、19年と続けて2%を超え、FRB(米連邦準備制度理事会)は今年4回、来年も複数回利上げする公算大だ。この米景気・金利環境はドル円相場の下支えになる。

しかし、ドル円相場は既に上昇サイクル終盤にある。来年、米長短期金利が3%超へ上昇しても、ドル円の上値はせいぜい110円台前半と予測する。これでは日本投資家もドル購入に腰が入らない。今後ドル円上昇は短期投機筋主導と予想され、持続性を欠くだろう。

ユーロも盤石ではない。昨年のユーロ反発は、12年以降の南欧債務危機から欧州中央銀行の超金融緩和の過程で世界的に積み上がったユーロ売り・ユーロ資産過小保有の巻き戻しによる。しかし最も敏感な勢力の買い戻しは一巡し、米欧金利差は当面ドル有利のままだ。欧州各国では選挙など政治イベントのたびにユーロの信認が問われる。ユーロ下でがたつく経済・社会への憤まんがたまっていく。

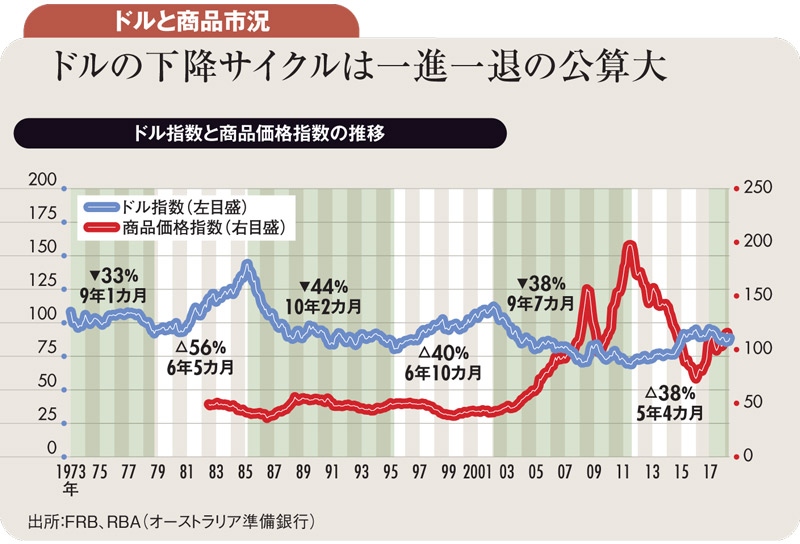

新興国・資源国通貨も上昇トレンド入りには程遠い。次の図でドル指数(貿易加重レート)は9~10年下降し、6年前後上昇するサイクルをたどってきた。世界的にドルがだぶつくドル安サイクルでは、高利回りの新興国、商品相場がドル資金流入で活況を呈しやすい。一方ドルが上昇サイクルに転じると、1980年代前半の中南米、90年代半ば以降のアジア・中南米・ロシア、そして12年以降の新興国・資源国通貨のように、ドル流出で苦境に陥る。

17年にはユーロ反発を主因にドル指数が軟化して、新興国・資源国通貨は持ち直した。しかし自律反発を持続できるほど各国の経済は改善していない。米景気は終盤ながら生き永らえる見込みであり、ドル指数の反発のたびに新興国・資源国は戻り売りを被ろう。

サイクル転換局面が長引いてもたつく中では相場トレンドを追いにくい。体のいい分かりやすい相場テーマでポジションを積むと、それ自らの巻き戻しによってあっさり裏切られやすい。110円付近のドル円は、上値追いより回転の速い逆張りで臨み、中期では既存の利益が出ているポジションの利食いも意識したい。新興国・資源国では向こう3年を視野に、対外債務の圧迫が軽い通貨が注目である(本稿は筆者の個人的見解である)。