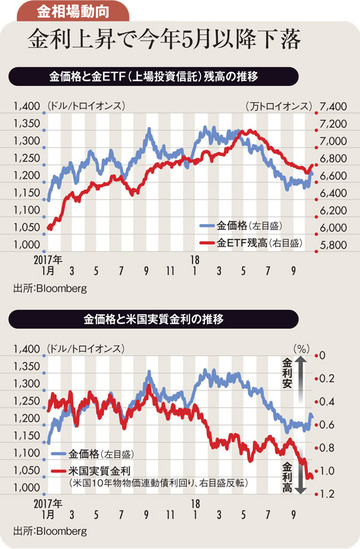

足元の金相場は一進一退を繰り返している。昨年末は世界的な景気減速や株価下落への懸念が深まり、投資家のリスク回避姿勢が強まる中、安全資産とされる金の相場は上昇基調で推移した。

年明け後も、財新・マークイットが2019年1月2日に発表した18年12月の中国製造業PMI(購買担当者景況指数)が政府による製造業PMI(18年12月30日発表)と同様に改善・悪化の分かれ目となる50を下回ったことで、中国景気減速懸念が強まり、金買いにつながった。3日は、前日に米アップルが売上高見通しを下方修正したことを受けて、安全資産買いが強まり、金相場は1トロイオンス=1300ドルに迫った。

その後、12月米国雇用統計が景気堅調を示したこと(1月4日)、米中両政府による次官級の貿易協議についてトランプ米大統領が「非常にうまくいっている」とツイッターに投稿したこと(同5日)などが投資家のリスク資産選好を強め、金には弱材料になった。

しかし、パウエルFRB(米連邦準備制度理事会)議長が利上げやバランスシート縮小について、必要とあれば政策スタンスを大幅に変更すると述べたこと(同4日)や、12月のFOMC(米連邦公開市場委員会)議事要旨で利上げペースの鈍化が妥当とする内容が見られたこと(同9日)が金の魅力を相対的に高め、強材料になった。

17日に、ムニューシン米財務長官が中国との貿易協議で関税撤廃を検討したと報じられたことや、18日に中国政府が米国からの輸入金額を1年当たり1兆ドル強拡大して24年までに対米貿易黒字をゼロにする方針だと報道されたことで、貿易摩擦が解消に向かうとの期待が高まり、今度はまた金には売り材料となった。

だが、21日には、IMF(国際通貨基金)の世界経済見通しの下方修正や中国の経済成長率が減速したと発表されたことで世界景気減速への懸念が再浮上した。22日には、トランプ米政権が中国による貿易問題での予備協議の開催提案を拒否したと報じられたことで貿易摩擦への懸念も強まり、金相場を支援した。1月のFOMCで利上げ休止姿勢が示されるとの観測も出る中、25日には金は一時1300ドルを上回った。

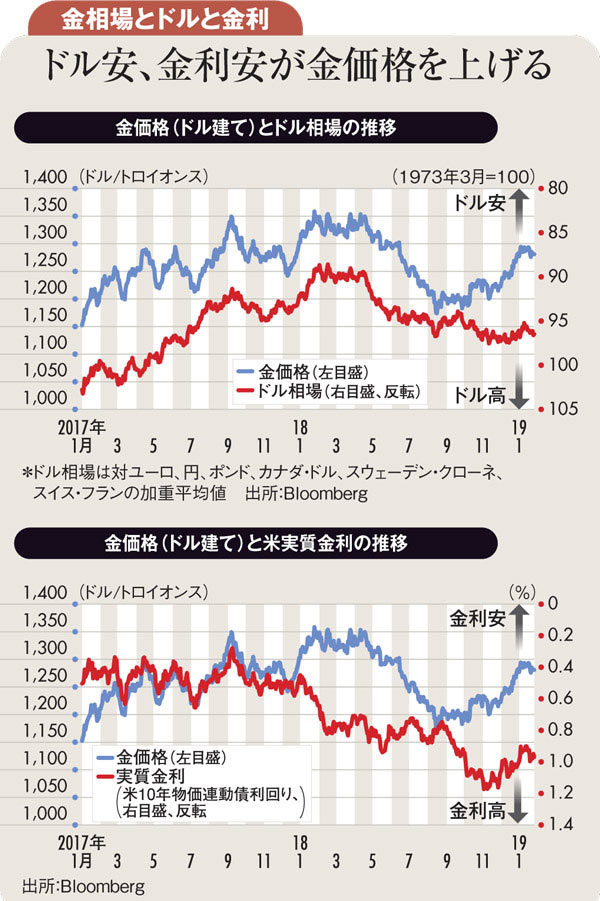

今後も、英国のEU(欧州連合)離脱交渉、FRBの政策スタンス、米中貿易摩擦、欧州の政治情勢など金相場を動かす材料は豊富だ。各国の景気減速を示す経済指標が増えており、市場金利低下とともに、リスク資産を敬遠する動きにつながると金相場は上昇しやすい。米国も景気減速との見方が強まるようだと、安全資産として、ドルよりも金を選好する流れがより明らかになる可能性もある。

(三菱UFJリサーチ&コンサルティング調査部主任研究員 芥田知至)