6月19日にゴールドマンが出したアナリストレポート。株価が低迷する中、生産性の改善によって過去最高益達成が可能という見方をしている

6月19日にゴールドマンが出したアナリストレポート。株価が低迷する中、生産性の改善によって過去最高益達成が可能という見方をしている拡大画像表示

まさに最悪のタイミングである。7月3日に2000億円もの公募増資を発表した全日本空輸(ANA)で、またもやインサイダー取引疑惑が浮上しているのだ。

増資インサイダー問題をめぐっては、今年3月以降に金融当局が相次いで問題案件を勧告。金融庁は目下、国内外12の証券会社に対し、社内の情報管理体制を自主点検した上で、8月3日までに報告するよう求めているところだ。

そうした最中、事情に詳しい金融関係者によれば、「証券取引等監視委員会(SESC)が、“青い鳥”の件でも調査を始めた」という。青い鳥とは、ANAを指す隠語。増資発表前日の2日、売買高がカラ売りによって過去3カ月で最大となったことを受けて、その実態調査に乗り出した模様だ。

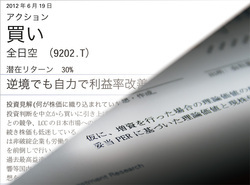

実際にインサイダー取引が行われていたかどうかは今後明らかになるとして、実は増資発表の2週間ほど前、証券界で話題を呼んでいたのが、米証券大手ゴールドマン・サックスが出したアナリストレポートだ。

ゴールドマンといえば、今回のANA増資における主幹事証券の1社。一般に主幹事証券は、増資発表の2週間前からアナリストがレポートを控える「ブラックアウト期間」に入る。だが、その直前となるきわどいタイミングの6月19日、主幹事証券が投資判断を「中立」から「買い推奨」に変更した上、中身も実に衝撃的だった。

「喫緊に現金確保の必要性はない」としておきながら、その直後に「仮に、増資を行った場合」という解説が始まる。発行株数の希薄化率が20~30%でも、株価は207~210円を維持すると分析、翌日の株価は約4%上昇した。

だが実際は、今回の増資によって発行株数は3割弱も希薄化し、株価は200円割れを続けるありさまだ(7月11日現在)。