路線価と実勢価格のギャップが相続税負担に!(写真はイメ―ジです) Photo:PIXTA

路線価と実勢価格のギャップが相続税負担に!(写真はイメ―ジです) Photo:PIXTA

7月1日、令和3(2021)年分の路線価等が国税庁より公表された。路線価とは、路線(道路)に面する標準的宅地1平方メートル当たりの価額のことで、相続土地の相続税額を算出する評価に用いられる。全国平均の前年度比率が0.5%下落。相続税が減り喜ばしいかというと、実はそれだけではない。(税理士、岡野雄志税理士事務所所長 岡野雄志)

路線価と実勢価格のギャップが

相続税負担になる理由

路線価が6年ぶりに下落したが、それ以上に実勢価格が下落している地域も多い。インバウンド需要などもあり、ここ数年、地価は高騰し続けた。路線価も、令和2(2020)年まで5年連続で全国平均が上昇。しかし、そこへ、このコロナ禍である。冷や水を浴びせられたように、地価は急落へと転換した。

そこで、国税庁は下落幅の大きい地域に対し、令和2年分の路線価を減額補正すると発表した。令和2年の一定期間に相続、遺贈または贈与によって取得した対象地域の土地や土地の賃借権などは、路線価に地価変動補正率を乗じて評価額を算出する。

しかし、減額補正できるのは限られた対象地域のみである(対象地域や対象期間は、国税庁サイトの『令和2年分の路線価等の補正について』で確認できる)。除外された地域でも、地価急落は生じている。土地の実勢価格が路線価よりも大幅に下がると、どうなるだろうか。

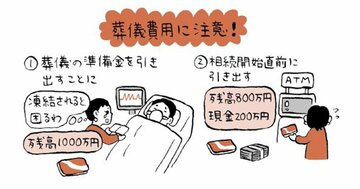

例えば、相続した土地を売り、現金化して相続税の納税資金に充てるとする。原則、路線価は時価の80%程度がめどとなっているので、土地を売却した資金で相続税納税は可能だ。しかし、実勢価格、つまり実際に売れる金額が路線価より低ければ、相続税を納めたら手元にはほとんど残らず、赤字もあり得る。

また、例えば、法定相続人が複数いて、遺産分割協議で相続土地を売却し現金を分け合おうと決めたとしても、思い通りの金額で売れる可能性は低い。こんな状況下で売れない土地は相続したくないと、放棄する相続人が続出するかもしれない。