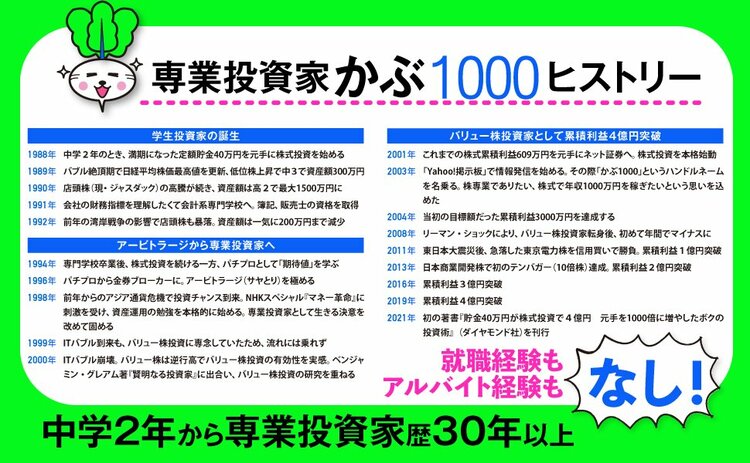

中学2年から株ひと筋で、株式投資歴30年以上のベテラン専業投資家、かぶ1000が『賢明なる個人投資家への道』を著した。中学時代から体育のジャージ姿で地元の証券会社に通い詰め、中高年の投資家にかわいがられ、バブル紳士にお金儲けのイロハを教えてもらった。中学3年生で300万円、高校1年で1000万円、高校2年生で1500万円へと株式資産を増やす。会計系の専門学校卒業後、証券会社の就職の誘いを断って専業投資家の道へ。2011年に“億り人”になると、2015年に3億円、2019年に4億円を突破。アルバイト経験さえない根っからの個人投資家が、学校では絶対に教えてくれないお金の知識と増やし方を徹底指南する。

暴落を何度も経験しながら右肩上がり

次に日本の株式市場に目を向けてみましょう。

日本の代表的な株価指数といえば、「日経平均株価」です。

東証一部(東京証券取引所市場第一部)に上場する約2200銘柄から、225銘柄を対象として算出しています。

日経平均株価の暴落といえば、なんといっても1991年のバブル崩壊です。

1989年12月末、日経平均株価は終値で3万8915円という史上最高値を叩き出しましたが、1991年のバブル崩壊から、2010年頃まで日本経済の低迷が続きます。

この間、リーマン・ショック時に一時7000円を割り込み、史上最高値からの下落率は実に82.04%にまで達しました。

コロナ禍でも日経平均株価は大きく下落しました。ワクチンがまだ存在せず、経済の先行きが不透明な状況で、2020年3月19日には一時1万6358.19円まで下落。

わずか2か月で32.1%の下落率となり、2016年11月以来、3年4か月ぶりの安値水準となりました。

ざっと株価指数をベースに過去の暴落を見てきましたが、ニューヨーク・ダウも、ナスダック総合指数も、日経平均株価も、暴落を何度も経験しながらも、長期で見ると力強い右肩上がりです。

2021年、ニューヨーク・ダウとナスダック総合指数は、史上最高値を更新しました。

日経平均株価は、バブルによる株価上昇があまりに極端だったので、まだ史上最高値を更新していません。

「東京都の山手線内側の土地代で、アメリカ全土の土地が買える」といわれたバブル経済の狂乱ぶりは、いまふり返ってみても飛び抜けて異常だったのです。

ところが、「時価総額」で比べると、東証一部の時価総額は2015年には、すでにバブル期の水準を超えています。

また、銘柄を適切に入れ替えていれば、日経平均株価は史上最高値に迫っている、または超えているという見方もできます。

アメリカでも日本でも株式市場は高い成長性を秘めているのですが、「暴落」というセンセーショナルな出来事にスポットを当ててしまうと、やはり「株式投資は怖い」と思ってしまうかもしれません。

しかし、私が推奨している株式投資は、中長期にわたって続けるスタイルです。

これまで見てきたように、短期的には数年に一度は暴落を経験しますが、長い目で見れば株式市場は右肩上がりで成長しているのです。

世界の経済と企業は成長を求めており、中長期的にはそれを実現してきました。

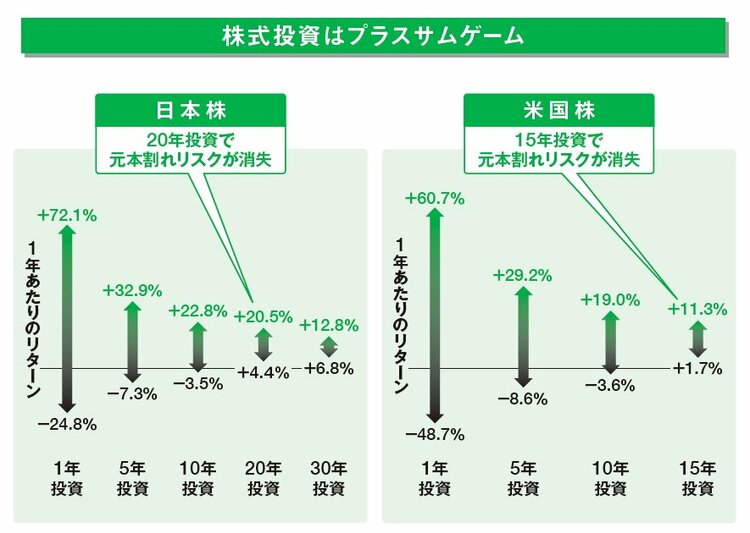

株式投資はつねに買い手と売り手が存在しますから、短期的には参加者の損益が相殺される「ゼロサムゲーム」ですが、中長期的には参加者の損益を合計するとプラスになる「プラスサムゲーム」なのです。

その証拠に、米国株では15年間、日本株でも20年間投資を続けていれば、上昇と下落が打ち消しあって、元本割れ(投資した元手を株式の価値が下回ること)のリスクがなくなるというデータもあります。

紙幣は刷れば刷るほどインフレを招き、お金の価値が下がります。

その点、株式は紙幣と違って、発行するか・しないかを企業側がコントロールできます。

特に、企業が自社の株式を買う「自社株買い」をすると市場に流通する株数が減りますから、1株あたりの価値が高まり、株価が上昇しやすくなる効果があります。

さらに株式市場には、新たな成長戦略を持った企業が続々と上場(IPO=新規株式公開)します。

一方、業績不振で倒産してしまったり、他社に吸収されたりと市場からの退場を余儀なくされる企業もあります。

こうして新陳代謝が盛んに行われることにより、よりよい企業が株式市場に残ることになり、ひいては市場全体の成長につながるのです。

しかし残念ながら、日本の株式市場はアメリカに比べると新陳代謝がそれほど活発とはいえません。

東京証券取引所では2022年4月から、これまでの東証一部・二部・ジャスダック・マザーズという4つの市場を、プライム(グローバル企業)・スタンダード(中堅企業)・グロース(新興企業)という3つの市場に再編することになっており、それが新陳代謝の活性化につながるかどうか、私は注目しています。