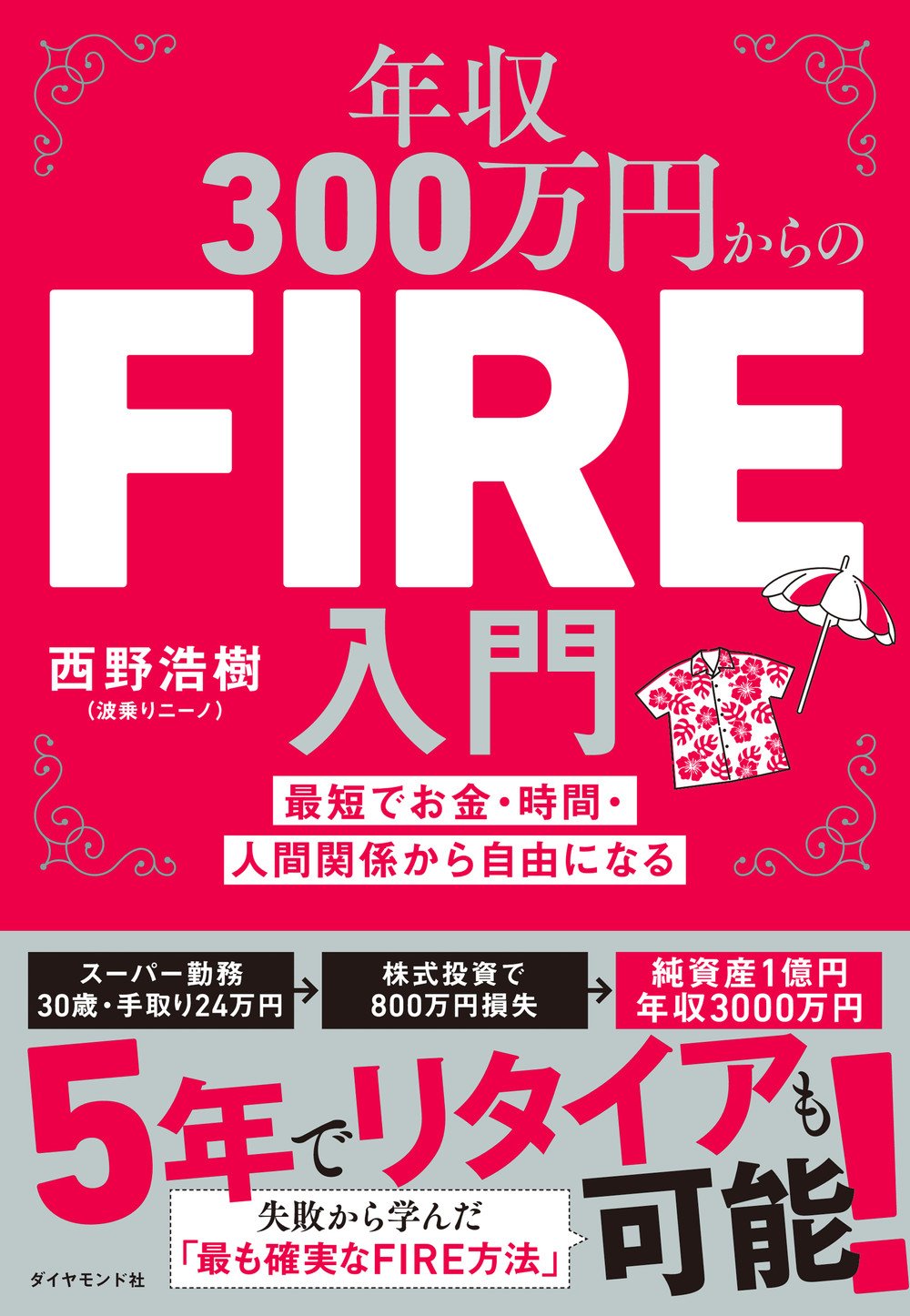

FIRE(経済的自立と早期リタイア)を実現すると、人生はどう変わるのか――。会社勤めの傍ら、さまざまな投資で資産を築いてFIREを実現した『年収300万円からのFIRE入門』の著者・西野浩樹氏に話をうかがった。

Photo: Adobe Stock

Photo: Adobe Stock

FIRE計画の立て方

FIREを目指すときに最初に考えるのは、「何歳でFIREしたいのか」という目標の年齢をイメージすることです。

FIREするまでの期間が短ければ短いほど、FIREするのは難しくなります。そのため、今の自分の年齢からFIREしたい年齢を逆算して考える必要があります。

次に考えなくてはいけないことは、定年退職年齢からFIREしたい年齢の逆算です。こちらは、長ければ長いほど不確定要素が大きくなって、FIREするのが難しくなります。

仮に20代の人は70歳定年、30代、40代の人は65歳定年、50代の人は60歳定年と考えて逆算しましょう。

FIREが成功しやすい条件とは?

裏を返せば、なるべく早くに(若くに)FIREを目指し始めて、定年退職年齢に近ければ近いほど、FIREは簡単に達成することができます。

例えば今が25歳で、55歳のFIREを目指すのであれば、30年間も準備期間があり、定年までの期間は15年なので、FIREすることが可能な資産を低リスクで増やすことができるでしょう。

一方で、25歳という年齢で、30歳のFIREを目指すとなると、準備期間が5年間しかなく、定年退職年齢まで45年もあります。

これでは、結婚や住宅購入や子どもの数などの不確定要素が多すぎます。私は、30歳のときに40歳のFIREを目指し、43歳でFIREしました。

13年間かけて21年のフリータイムを手に入れたことになります。

ただし、不確定要素が多いからといって悲観することはありません。不確定要素があることを理解して、その分の準備をすればよいだけです。

結婚しない予定でも、運命の人と出会うかもしれません。子どもはいらないと思っていた夫婦でも、FIREしたらストレスが減って子どもが生まれたという話もよくあります。

独身時代は一生賃貸派だった人も、結婚して子どもが生まれたらマイホームが欲しくなるかもしれません。

賃貸か持ち家かの論争は、住んでいる地域や何を優先するかによってまったく違うので、意味がないと思っています。

「野球とスケートボードはどっちが難しいか?」という質問くらい無意味な論争です。

FIREするなら、持ち家にしてFIREするまでにローンを完済するか、完済できる状態にもっていくことが賢明だと思います。

完済できる状態とは、売却しても利益が出る状態であり、最悪の場合には賃貸に出しても、家賃収入がローンの返済を上回る状態のことです。

私のまわりのFIREした人たちは、マイホームを激安で仕入れて、リノベーションをして住んだあとに、高額で売却し、「居住用財産を譲渡した場合の3000万円の特別控除の特例」を使ってキャピタルゲインに対する課税を無税にしています。

例えば、東京でマンションを実勢売買価格よりも安く買い、10年住んでから売却して1000万円のキャピタルゲインを出しています。

数年間、家賃と同じか、それよりも安く住んで、オマケに1000万円の利益をお小遣いでもらったようなものです。

その間、その家族がやったことといえば、買う前に吟味して、将来値上がりすると予想したエリアを選択して割安なときにマンションを買い、10年間住んだだけです。

FIREすることをいつ報告したらいいか

子どもの教育費については、ざっくりですが、高校受験から大学卒業までの7~8年間で1人当たり1000万円くらいを目安に資金を確保する必要があります。

年齢が早い段階でするとなると、結婚するかどうか、子どもの人数は何人かなど、不確定要素が多すぎますが、最低でも3人分くらいの子どもの数を予定しておくほうがいいでしょう。

子どもの数が少なかった場合や、大学に進学しなかった場合は、ラッキーくらいに思って、多めの計画を立てることが大切です。

FIRE後に結婚するとなると、パートナーの両親に説明するのがものすごく面倒になります(まわりから見たら、FIREは無職に見えるかもしれません)。

ちなみに、結婚していたとしても、FIRE後に両親にリタイアしたことを話すのはなかなか厄介です。私のまわりのFIRE組も、両親に話している人と話していない人は半々くらいです。

それほど日本では、FIREはまだまだ一般的ではありません。そして、一般的でないものはよくないものだと思われがちなのです。

皆さんもFIREする前に、親への報告をどうするかを考えておいたほうがいいと思います。

ちなみに、私の家は子どもが2人だったのですが、毎月、教育費として分割して払えるだけの自分の法人への貸し付けが1000万円程度積み上がっていました。

また、住宅ローンの残債は500万円を切っていました(実際は「心の賃貸併用住宅」があるので、貸している戸建てが住宅ローンを払っている状態です)。マイホームの実勢売買価格は1500万円程度なので、1000万円の含み資産があることになります。

そして、高齢になった実の両親にはFIREする前にカミングアウトしていました。妻の両親には、FIREしたあとに話しました。自分の両親からは「自分で何度も考えて決めたことなら信じて頑張りなさい」と言ってもらい、心がすっとしたのを覚えています。