金融庁も新しいNISAの正しい知識」が広まることを望んでいる

金融庁も新しいNISAの正しい知識」が広まることを望んでいる

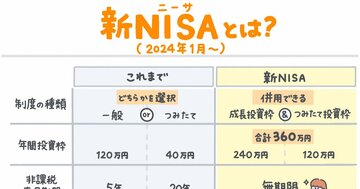

2024年からはじまる新しいNISAは、従来のNISAより大幅にパワーアップ。どう変わる?現行のNISAでは買えたが、新しいNISAでは買えなくなる金融商品とは? アエラ増刊「AERA Money 2023春夏号」より。

2024年からの「新しいNISA」で、公式資料だけではわかりにくい部分を金融庁に直接取材した。新しいNISAで大きく変わったところは次の通りだ。

●年間の非課税枠が最大360万円に大幅増。これまではつみたてNISAで40万円、一般NISAで120万円が上限だった

●新しいNISAでは、年間最大120万円の「つみたて投資枠」と、同240万円の「成長投資枠」を併用可。これまでつみたてNISAと一般NISAは併用不可

●「非課税保有限度額」が合計1800万円に大幅増。これまではつみたてNISAが800万円、一般NISAが600万円だった

●非課税で保有できる期間が「無期限」になった。これまでのつみたてNISAは買った年から最長20年、一般NISAは最長5年

●制度そのものが恒久化。いつでも、何歳まででも投資できる

●新しいNISAで買った金融商品を売却すると、売却した商品を買ったときの価格(簿価)分の非課税枠が翌年に復活する

国の大盤振る舞い

「非課税保有限度額」という新しいキーワードがあり、難しい。「この金額までは非課税で保有できるという意味だ」(金融庁)

非課税保有限度額は、つみたて投資枠と成長投資枠の合計で1800万円。つみたて投資枠だけを使う場合も1800万円までだが、成長投資枠だけを使う場合は1200万円まで。

つみたて投資枠でも、成長投資枠でも、同じ投資信託(以下、投信)をつみたててもいい。この場合は1800万円まで利用できる。個別株や東証ETF(※)、海外ETFなどの成長投資枠でしか買えない商品だけを買いたいなら1200万円までということだ。

※つみたてNISAで買える東証ETFが7本ある(取り扱いは大和証券)