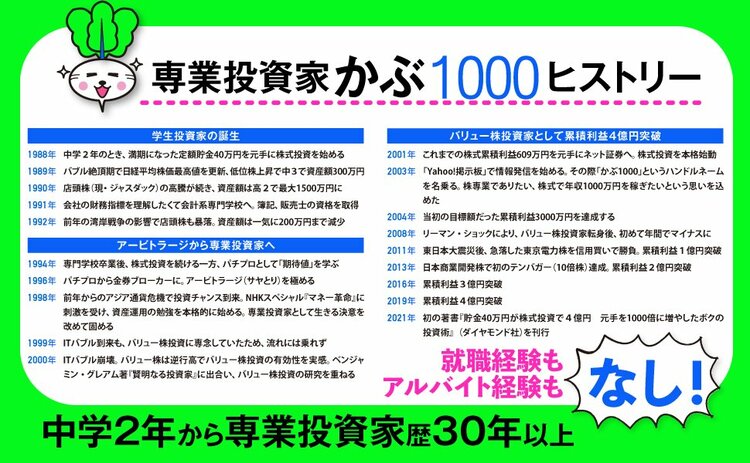

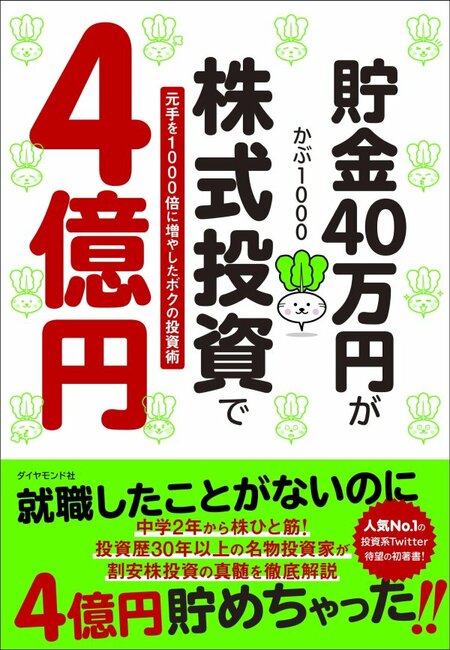

株式投資歴30年以上のベテラン専業投資家『賢明なる個人投資家への道』の著者・かぶ1000さんは、中学2年生のころから体育のジャージ姿で地元の証券会社に通い詰め、バブル紳士にはお金儲けのイロハを教えてもらった。中3で300万円、高1で1000万円、高2で1500万円へと株式資産を増やし、会計系の専門学校卒業後、証券会社の就職の誘いを断って専業投資家の道へ。2011年に“億り人”になると、2023年には累積利益5億円を突破! アルバイト経験さえない根っからの専業投資家が、お金の増やし方を徹底指南する!

※本稿は、『賢明なる個人投資家への道』より一部を抜粋・編集したものです。

ステージ4 3000万~5000万円未満

(年間期待運用収益:300万~500万円未満)の投資法

●金融資産で上位20%前後に入り「アッパーマス層」の仲間入り

●会社員の平均年収に近い収益が期待できる

●銘柄数を最大10銘柄まで増やす

●FIRE(経済的自立と早期退職)が目指せる

●守りに入って住宅ローンを返済する

投資家として目指す境地

これまでの運用で個別株投資に自信をつけたら、FIREをして兼業投資家から専業投資家になり、アッパーマス層を超えて準富裕層、富裕層まで上り詰めるという積極的な生き方もあり得るでしょう。

独身なら失敗を恐れずに株式資産のさらなる上乗せを狙う手もありますが、家族がいるならより保守的な生き方を選択するかもしれません。

3000万~5000万円未満の金融資産があれば十分だと思い、会社員生活を続けながら、資産をできるだけ減らさない保守的な運用を選択するのも悪くないでしょう。

ショックが少ない投資を

500万円未満(年間期待運用収益:50万円未満)のステージ1なら、保有株が10%下落しても含み損は最大50万円ですが、ステージ4では10%の下落で会社員の年収分が吹き飛ぶ恐れがあります。

それだと、かなりショックが大きくなります。そのペースで資産が減り続けたら、アッパーマス層から転落する恐れもあります。

そう聞いたら、それまで株式投資を応援してくれていた家族も心配になってしまうでしょう。

不動産でインフレへの備えも

ここまで築いた資産を守るため、この段階で個別株投資からインデックス投資に切り替えたとしても、5年後には4260万~7100万円、10年後には6000万~1億円の資産を築くことが期待できます。

持ち家などの住宅ローンを抱えている人のなかには、この段階でいったん利益確定をして、ローンを完済する人もいます。

不動産という資産は、好立地なら株式同様にインフレに対する有力な備えにもなります。

仕切り直しで個別株投資

住宅ローンを完済しても、まだ現金買付余力が残っているなら、仕切り直しで個別株投資を再び始めるのもよいでしょう。

住宅ローンを返済すると、少なくともそれまでのローン返済額と同じくらいの金額は、毎月証券口座に追加入金できるはず。

そのお金で、保守的かつ堅実なインデックス投資に切り替えるという考えもあるのです。

※本稿は、『賢明なる個人投資家への道』より一部を抜粋・編集したものです。