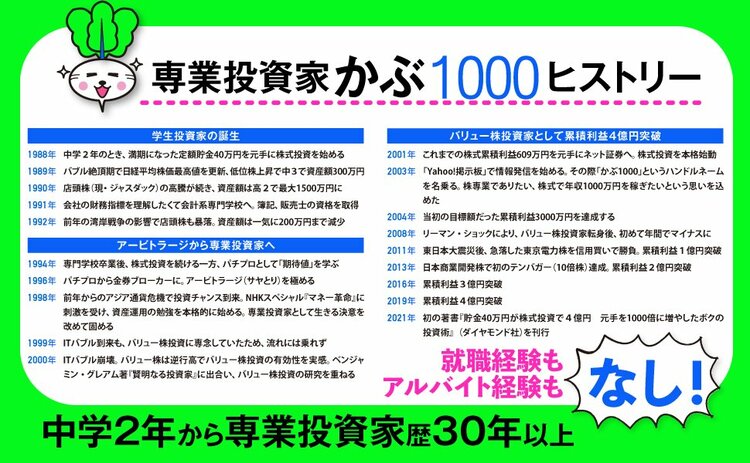

株式投資歴30年以上の専業投資家『賢明なる個人投資家への道』の著者・かぶ1000は、中学2年生のころから体育のジャージ姿で地元の証券会社に通い詰め、中高年の投資家にかわいがられ、バブル紳士にはお金儲けのイロハを教えてもらった。中3で300万円、高1で1000万円、高2で1500万円へと株式資産を増やし、会計系の専門学校卒業後、証券会社の就職の誘いを断って専業投資家の道へ。2011年に“億り人”になると、2015年に3億円、2019年に4億円を突破! アルバイト経験さえない根っからの専業投資家が、お金の増やし方を徹底指南する!

※本稿は、『賢明なる個人投資家への道』より一部を抜粋・編集したものです。

資産1億円に向けたロードマップ

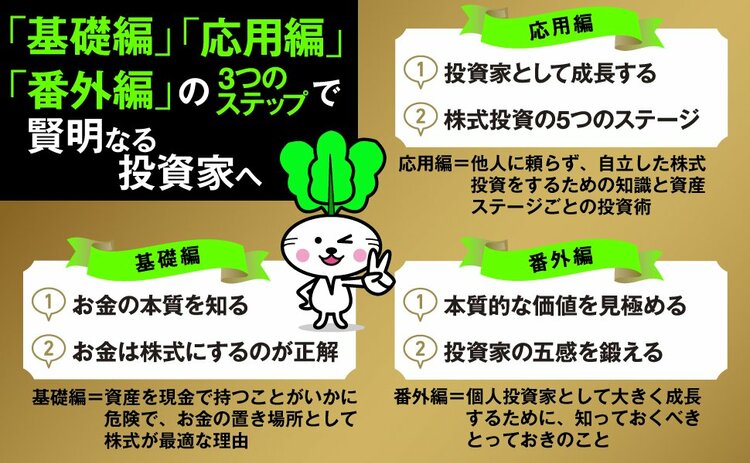

ここからはより具体的に、目標とする株式資産額をクリアするための手段を探っていきましょう。ここで大事なのは、資産運用のステージによって手法や投資法を少しずつ変えていくことです。

ひと口に株式投資といっても、いろんなアプローチがあります。現在の資産、将来の目標額はもちろん、年齢やリスクがどこまでとれるかを踏まえることで、どういう手法が自分にとって最善なのか考えていくことが非常に大切です。

投資以外に収入のある兼業投資家なのか、私のような専業投資家なのかによっても、スタイルは大きく異なります。ここでは、「資産運用額」というシンプルな切り口で、5つのステージに応じた資産運用をガイダンスしたいと思います。

カッコ内は平均10%の運用利回りを想定した1年間の期待運用利回りです。すでに株式投資などである程度の資産を築いている人は、それに応じたステージから読むのもよいですが、ステージ1の項目に大切なことが多く盛り込まれていますから、復習を兼ねてステージ1から読み進めることをおすすめします。

ステージ2 500万~1000万円未満........(年間期待運用収益:50万~100万円未満)

ステージ3 1000万~3000万円未満.....(年間期待運用収益:100万~300万円未満)

ステージ4 3000万~5000万円未満.....(年間期待運用収益:300万~500万円未満)

ステージ5 5000万~1億円未満.............(年間期待運用収益:500万~1000万円未満)

ステージ1 500万円未満(年間期待運用収益:50万円未満)

●効率重視。株式投資よりもタネ銭せんづくりに専念する

●毎月の給料やボーナスに余裕があれば追加入金

●節約は必須。無駄なものをとことん排除する

●分散投資と節約を兼ね、優待利回り5%以上の銘柄への投資もアリ

●身近で自分が得意なBtoC(消費者向け)分野から投資先を決める

●最低2単元(通常200株)買ってみる

タネ銭を500万円に増やすことが第一関門

このステージには、株式投資の成否を決めるポイントがギュッと詰まっています。ここできちんとした基礎固めをしておくことによって、その先の投資家人生が順風満帆になる確率が高まります。

ここでは資産運用額を500万円未満としましたが、500万円まで資産が貯まる前に株式投資をしたいと思っている人がほとんどでしょう。仮に元手100万円を投資して運用利回り10%を得られたとしても、運用収益は年間10万円(月額8300円)ほどにとどまります。

ですから、このステージの初期段階では、投資をする以前に元手となる「タネ銭」を増やすことに重きを置きたいところです。100万円を300万円まで増やせたら、運用利回り10%で運用収益は年間30万円(月額2万5000円)となります。

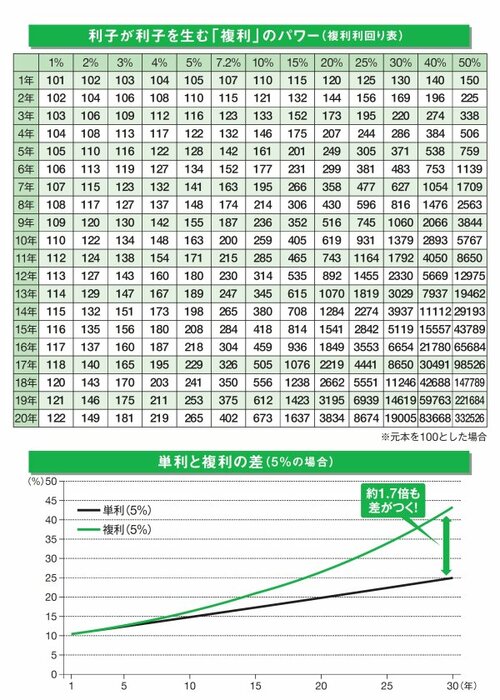

利子が利子を生む「複利」のパワーを利用するために

次の複利の表を見直してみましょう。100万円を年利10%で複利運用すると、5年後に161万円、10年後に259万円になります。一方、タネ銭を500万円まで増やせたら、5年後に805万円、10年後に1295万円になります。

5年後に車1台買えるくらいの305万円、10年後に地方都市なら中古ワンルームマンションが買えるくらいの795万円の収益が得られる計算です。

『賢明なる個人投資家への道』52ページに掲載

『賢明なる個人投資家への道』52ページに掲載

タネ銭を増やすいちばん確実な方法は、給料やボーナスから決まった金額を定期的に証券口座に追加入金することです。会社員のように毎月の給料やボーナスが得られるなら、生活費を差し引いた余裕のあるお金は証券口座に入金する習慣をつけていきましょう。

投資初期段階は「節約」してタネ銭づくり

追加入金以外では、オーソドックスな手法ながら有効なのが、「節約」です。節約というと、わずかな出費すらケチる生活をイメージするかもしれません。しかし、私が推奨したいのは、そういう節約ではありません。

自分なりに工夫をすることで、生活の質を落とさず、自分にとって必要なものやサービスを見極めながら支出を見直して、その過程で浮いたお金を証券口座に入金してタネ銭を増やしていくのです。

目標は500万円までタネ銭を増やすこと。そのレベルまで資金を増やすことができたら、投資効率もぐんとアップします。

節約のなかで投資へのヒントが見つかる

なかには、「夢はでっかく“億り人”なのに、節約とかセコい話につき合っている暇はない!」などと頭によぎった人がいるかもしれません。

もちろん、考え方は人それぞれです。でも、タネ銭が少ないうちは投資収益より支出を見直すほうが、トータルでの資産形成の効果は高くなります。

また、節約する過程で「この部分は節約ができないな」と思ったとき、「その商品やサービスを提供している企業に投資したら儲かるんじゃないか」など、投資へのヒントも同時に得られます。

「節約ができないモノやサービスを提供している企業は、不況になっても強いんじゃないか」など、自分の実体験から投資のヒントが得られることもあり、節約や支出を見直す作業はとても大切だと私は思います。

※本稿は、『賢明なる個人投資家への道』より一部を抜粋・編集したものです。