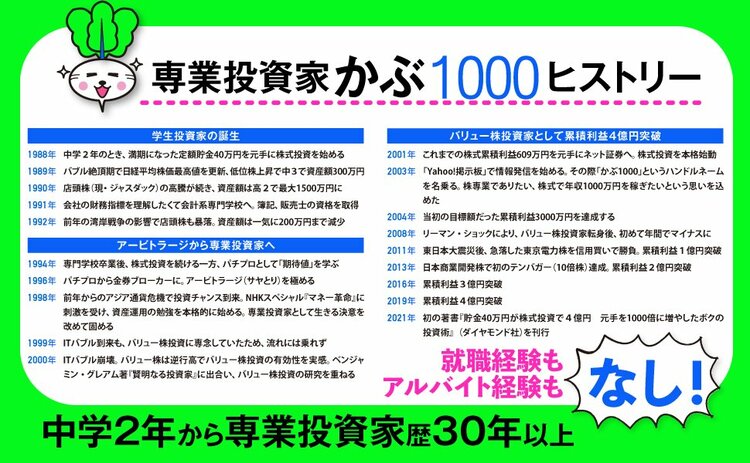

株式投資歴30年以上の専業投資家『賢明なる個人投資家への道』の著者・かぶ1000は、中学2年生のころから体育のジャージ姿で地元の証券会社に通い詰め、中高年の投資家にかわいがられ、バブル紳士にはお金儲けのイロハを教えてもらった。中3で300万円、高1で1000万円、高2で1500万円へと株式資産を増やし、会計系の専門学校卒業後、証券会社の就職の誘いを断って専業投資家の道へ。2011年に“億り人”になると、2015年に3億円、2019年に4億円を突破! アルバイト経験さえない根っからの専業投資家が、お金の増やし方を徹底指南する!

※本稿は、『賢明なる個人投資家への道』より一部を抜粋・編集したものです。

アナタは見落としていませんか?

年利10%の運用収益に匹敵すること

タネ銭が小さいうちは、投資による利益よりも節約や支出を見直すほうが、実際のところ効果は大きくなります。節約や支出の見直しで真っ先にとり組みたいのは、毎月支払っている固定費の見直しと削減です。

簡単に再考できて影響が大きいのが、携帯電話の利用料金。大手キャリアだとデータ通信と通話料で毎月1万円近くかかっているものが、大手のサブブランドや新興のMVNO(仮想移動体通信事業者)の格安プランなら、ほぼ同等のサービス内容を保ったまま、毎月2000円前後で済ますことも可能です。

これで毎月、差し引き8000円のプラスであり、100万円の元手を年利10%で運用した場合の収益に匹敵します。同じように、インターネット料金や保険料などは、事業者を乗り換えるだけで節約につながることも少なくありません。

テレワーク対応のライフスタイルで節約もアリ

固定費のなかでは、住居費の見直しも効果が大きいです。生きるために欠かせない衣食住では、住居費が占める割合がいちばん高くなっており、平均するとサラリーマンの収入の20~30%を占めているようです。

住居については、特に独身の場合、家賃が安いところに引っ越せるのならば、思い切って引っ越すのも手です。コロナ禍以降、テレワークが主体となり、出勤機会が減ると、都市部から離れた郊外の住居費と生活費が安いところに転居しても、不便を感じない場合もあるからです。

いまだに「現金主義」という悪弊

支払い方法を変えるだけで節約につながることもあります。日々のこまごまとした代金を精算する際、いまや「現金」で支払うのはナンセンスです。できる限り、クレジットカード払い、キャッシュレス決済などを利用しましょう。

最近では、国民年金や住民税などの公共料金をクレジットカード払いにできる自治体も増えてきました。ネット通販では、楽天市場のように「毎月5と0のつく日は楽天カードの利用でポイント5倍」などとポイントが増額になる仕組みもあります。

巷に転がる節約を見落とさないで!

食料品などの生活必需品では、イトーヨーカドーで「毎月8のつく日はハッピーデー」と称し、店頭で対象カードを利用すると5%オフになる仕組みもあります。このほか、金券、プリペイドカード、QUOカード、株主優待券などは、金券ショップで買うと額面よりも安く手に入ります。

特に利用期間に限りがあるものは、期限が近づくと格安でゲットできることがあります。

各自治体から、地元商店街の活性化などの目的で発売される「地域商品券」は、通常の還元率が20%と、1万円で1万2000円分の買い物ができる計算です。コロナ禍では、さらに上乗せして還元率を30~50%にしたプレミアム付き地域商品券も、限定発売されました。

●現金 ➡ 100%

●クレジットカード ➡ 実質97~99.5%(還元率0.5~3%)

●PayPay、auPAY、dポイント ➡ 実質70~99.5%(還元率0.5~30%)

●金券、ジェフグルメカード ➡ 額面の94~96%

●地域商品券 ➡ 実質80%(還元率20%)*プレミアム付きの場合、実質70%(還元率30%)

●プリペイドカード、QUOカード ➡ 額面の95~98%

●図書カード ➡ 額面の94~97%

●株主優待券 ➡ 額面の50~90%

※本稿は、『賢明なる個人投資家への道』より一部を抜粋・編集したものです。