一番売れてる月刊マネー誌『ダイヤモンドZAi』のオンライン講座「決算書1枚で見つかる10倍株・連続増配株!」。全4回の講座で、ザイのアナリスト2人が決算書を要領よく読むコツを徹底解説。今回は、連続増配株の発掘に不可欠な「キャッシュフロー(CF)計算書」の読み解き方と、CFの3つの項目を組み合わせることで浮かび上がる「企業の性格診断」について学んだ。この記事では、その内容を一部お届けする。(ダイヤモンド・ザイ編集部)

【※決算書1枚で見つかる10倍株・連続増配株!第4回の「その1」はこちら】

⇒今の利回りにダマされるな!35年増配の花王から学ぶ“未来の10倍株”の見抜き方【決算書1枚で見つかる10倍株・連続増配株! 第4回:その1】

キャッシュフロー計算書の

「3つの箱」を理解せよ

ザイ優待アナリスト 小林大純(こばやし・ひろずみ) 早稲田大学法学部卒、早稲田大学大学院ファイナンス研究科(現経営管理研究科)修了(MBA)。金融情報サービス会社などを経て2022年6月より現職。日本株アナリストとして各種メディアで活動中。

ザイ配当アナリスト 仲村幸浩(なかむら・ゆきひろ) 立教大学経済学部卒業。日本証券アナリスト協会 認定アナリスト(CMA)。証券会社や金融情報サービス会社を経て2023年10月より現職。マーケットアナリストとして各種メディアで活動中。

仲村

仲村前回は、利益だけでなく現金の流れを見ることの重要性を学びました。

今回は、実際に決算書のどこを見ればいいのか、具体的な項目の見方を解説します。

小林

小林有価証券報告書にある「キャッシュフロー計算書」ですね。項目がたくさんあって難しそうですが。

仲村

仲村見るべきポイントはたった3つです。

1. 営業キャッシュフロー(本業で稼いだお金)

2. 投資キャッシュフロー(設備投資や資産売却によるお金)

3. 財務キャッシュフロー(借金や配当によるお金)

小林

小林それぞれの意味をもう少し詳しく教えてください。

仲村

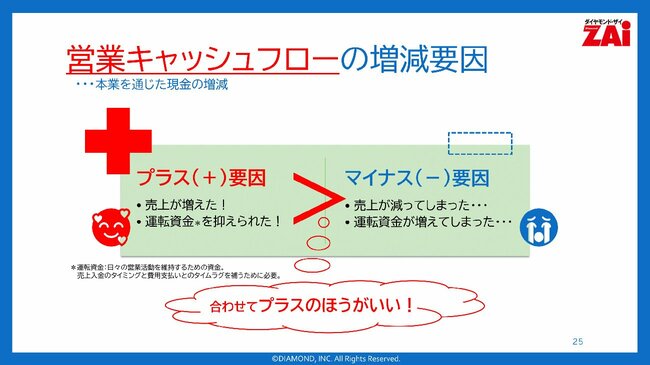

仲村まず「営業CF」。これは本業の稼ぎですから、プラスであればあるほど良いです。

逆にここがマイナスだと、本業でお金が流出しているという緊急事態です。

小林

小林次に「投資CF」ですね。

仲村

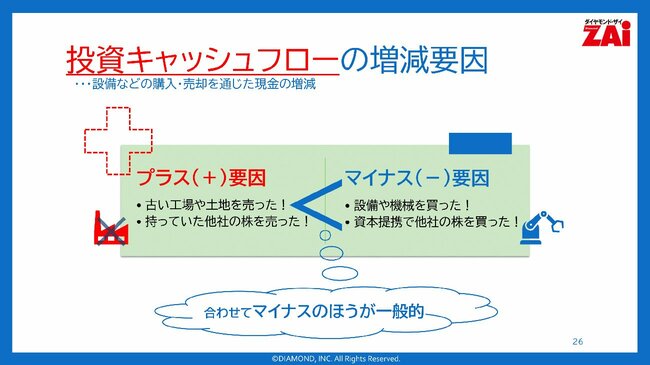

仲村ここは工場を建てたり機械を買ったりすると「お金が出ていく」のでマイナスになります。

逆に、持っている株や不動産を売ると「お金が入ってくる」のでプラスになります。

小林

小林そして「財務CF」。

仲村

仲村銀行から借金したり株を発行したりして資金調達すればプラス。借金を返したり、配当金を払ったりすればマイナスになります。

小林

小林なるほど。ここで注意したいのは、「マイナス=悪いこと」とは限らない点ですね。

仲村

仲村その通りです! これがPLとの最大の違いです。

例えば、投資CFがマイナスなのは「将来のために投資している」証拠ですし、財務CFがマイナスなのは「借金を返せるほど余裕がある」「株主に配当を出している」証拠なので、むしろ健全な場合が多いんです。

小林

小林もう一つ、計算書には載っていませんが重要な指標がありますね。

仲村

仲村「フリーキャッシュフロー(FCF)」です。これは「営業CF + 投資CF」で計算します。

小林

小林本業で稼いだお金から、必要な投資分を差し引いた残り、ということですね。

仲村

仲村はい。これがプラスであれば、企業が自由に使えるお金が手元に残っている状態です。

連続増配企業を探すなら、このFCFが潤沢な企業を選ぶのが鉄則です。