税務編の1回目は「消費税の性質やしくみ」をご説明しました。そこで、第2回は、「消費税の計算方法と増税に関する注意点」についてご説明したいと思います。中小企業経営者の皆様は、決算の際に、顧問税理士から、消費税の納税額は○○○円ですと説明され、その納付金額の大きさにびっくりされているかと思われますが、具体的な消費税の計算方法については、聞かれたことはないかと思います。

実は、消費税には3種類の計算方法があり、納税者が選択することができるのです。会社が大きくなるにつれて、選択肢の幅は狭まりますが、計算方法を理解することにより、少しでも節税できるかもしれません。

3種類の計算とは

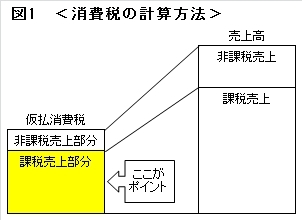

消費税の納付税額は、基本的には、売上に係る消費税額(仮受消費税)から課税仕入れ等に係る消費税額(仮払消費税)を差し引いて計算しますが、課税売上に対応する部分の仮払消費税(図1)のみが対象となるので、消費税を計算するにあたっては、控除することができる仮払消費税の金額がいくらになるか計算することがポイントとなります。そこで、消費税法では、大きく3種類の計算方法を認めています。

それでは、3種類の計算方法によって、消費税の納付税額がどれだけかわるか、具体的に次ページ図2の不動産事業者の例をみてみましょう。

図2にあるように、仮払消費税の全額を控除すると、仮払消費税の中にも、非課税売上に対応する部分が混ざっているので、この不動産事業者は、150万円還付を受けることができ、得をすることになります。そこで、仮払消費税に課税売上部分の割合(課税売上割合)乗じて、仮払消費税を圧縮することにより控除できる仮払消費税を計算することが必要となるのです。