金融庁が金融機関の監督・検査姿勢を大きく転換、森信親長官の名を冠した「森ドクトリン」が注目を集めている。その対象は銀行、とくに影響が大きいのは地方銀行(地銀)だ。この転換は貸出が減少し、国債金利の低下で収益が厳しい地銀の経営に与える影響が極めて大きいと考える。金融庁の試算でも、2024年度には地銀の6割超が赤字になる見通しまで示している。

リスクオフからリスクオンへの大転換

従来の銀行に対する金融庁の監督・検査は、不良債権を作らせないことがメインであった。最近、イタリアの銀行で増加している不良債権問題を見ても分かるように、銀行にとって、不良債権が少ないことが銀行経営の健全性において重要指標であることは間違いない。

しかし、その面ばかりが強調されると、銀行経営が「守り」一辺倒になってくる。たとえば中小企業への貸出は担保を前提としたり、さらに当局の信用保証協会(マルホ)の保証を前提としたり、リスクを最小限に抑えるようになってきた。

加えてビジネス面では、地銀の経営基盤は本来地方にあるが、そのエリアの経済が低迷する中、まだ比較的景気がいい東京など都市部での貸出を伸ばしてきた。

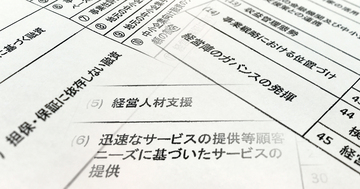

その姿勢が転換されたのだ。今後、地銀は地場企業を育て、地域経済の成長に重点を置かなくてはならない。しかも創業支援までもが項目に入っている。

今後、地銀は自身の分析と判断によって、企業への融資判断をすることになる。確かに、それは金融業本来の姿といえる。

求められる地銀の経営転換

この姿勢の転換は大きい。180度といってもいいかもしれない。銀行の企業に対する融資というものは、あくまでも一般論であるが、企業の経営が安定してくる前に行うものではなかった。これまでは、銀行本体に不良債権を作らないことを最優先に、リスクを極めて低減させていたわけだ。