金融政策を司る日本銀行は、2016年1月の金融政策決定会合で、当座預金にマイナス金利(マイナス0.1%)の導入を決定し、2月から導入された。これは日本銀行に当座預金を開設している銀行(金融機関)に向けた施策で、貸出金利の低下および当座預金の残高低下、つまり貸出あるいは国債買入などの増加を期待してのことだ。しかし実際には、経済本体の構造改革が進んでいないために、資金需要が伸びることはなく、逆に融資残高が減少した。しかも、利ザヤの縮小により銀行の経営は悪化した。

現在、日本の銀行で預金と貸出の関係はどうなっているか。金額でいうと、全国銀行協会(全銀協)加盟行では預金の約7割しか貸出に回っておらず、残りの約3割は運用として国債の購入等に振り向けられていた。メガバンクではそれが約6割:4割だ。その後、国債の金利もマイナス金利となってしまったために、経営の悪化が見込まれた銀行株が下落し、日本のみならず海外の株式市場にも影響を与えた。

9月の金融政策決定会合では、日銀は長短金利操作(イールドカーブコントロール)を開始した。これは長期金利(10年物国債金利)を「0%程度」で推移させることを目標としたものだ。この結果、短期金利(当座預金金利)がマイナス0.1%、長期金利が0%程度となり、、必然的に10年物以上の国債の金利はプラスになることになる。銀行は一般的に10年物以上の国債、20年物国債を中心に購入しており、銀行の株価は安定していくことになった。

トランプノミクスで日本の長期金利も上昇

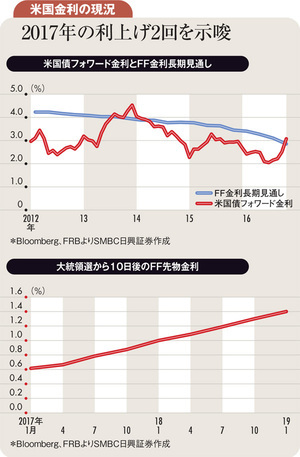

しかし金融市場というものは予想外のことが起こるものである。昨年11月の米国大統領選でドナルド・トランブ氏が勝利し、1月に就任の後、規制緩和と減税、インフラ投資の財政政策を主とした景気刺激=財政赤字拡大型のトランプノミクスが導入された。これにより、米国長期金利も上昇し、大統領選直前の約1.6%から約2.6%まで約1%も上昇した。株式の連れ高・連れ安と同様に、連られて日本の長期金利も上昇することとなった。

1月下旬には、日銀は国債買入オペ(公開市場操作)を一部スキップしたが、これは予想外のことで、日銀と市場との対話がぎくしゃくし、国債価格の下落(金利の上昇)につながった。さらにタイミングの悪いことにく、1月末にはトランプ大統領が為替レートを意識して、日本の大量の資金供給(≒金利のコントロール)を非難した。このことをきっかけとして、2月2日には長期金利は終値ベースでプラス0.1%、2月3日にはプラス0.15%まで上昇。この事態に日銀は“金額無制限で買入を行う”指し値オペまで行った。