みずほフィナンシャルグループは、前期に落ち込んだ業績を今期で回復させると打ち出した。来るシステムの減価償却費を補うには、新社長の下でさらなる収益力の強化が必要だ。(「週刊ダイヤモンド」編集部 田上貴大)

「2018年3月期の業務純益(一般企業における営業利益)のレベルは、非常に厳しいという前提でいる」

今年4月に就任したみずほフィナンシャルグループ(FG)の坂井辰史社長は、“デビュー戦”となった18年3月期決算の発表会見で、こう危機感をあらわにした。

日本銀行の異次元緩和がもたらした低金利環境により、今や銀行は“構造不況”業種。全国銀行協会の統計によると、全国116行の合計業務純益は昨年比で12.5%の減益となるほどだ。

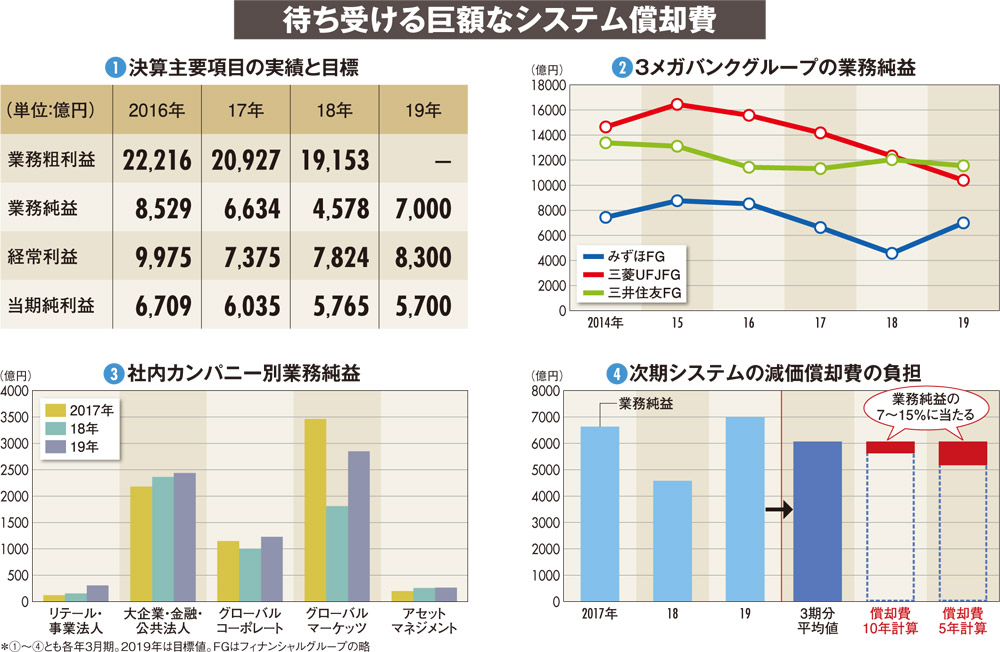

その中で、みずほFGも業務粗利益(一般企業における売上総利益)と業務純益は年々右肩下がりを続け、18年3月期の業務純益は昨年比31%減の4578億円まで落ち込んでいる(図(1))。

経常利益こそ昨年比6%増となったが、こちらは一過性の増益要因によるもの。融資先企業の業績が好転したことで、貸し倒れに備えて費用として積み立てた引当金が必要なくなり、約1500億円を利益として計上したのに加え、株式の売却によって約2700億円の利益を生んだためだ。

他方、競合の2メガバンクグループはどちらも業務純益が1兆円を超えており、その背中は依然として、遠いままだ(図(2))。

ところが、19年3月期の業績目標を見ると様相が異なる。低金利環境の継続を見越して、他の2メガは減益か据え置きの手堅い予想をする中、みずほFGは18年3月期で低迷した分の業績が急回復するという見立てなのだ。

どういうことか。みずほFGの事業部門ごとの業績目標を基に、この見立ての根拠を見てみよう。

みずほFGは、16年から銀行・信託銀行・証券会社などの子会社に横串を刺し、顧客層に応じてグループ横断で一括管理する「社内カンパニー制」を導入している。この各カンパニーの過去2期分の実績と19年3月期目標の推移をまとめたものが図(3)だ。