米ニューヨーク市場の原油先物価格は、11月に入ってから下落傾向が続く。ついに10月3日の年初来高値からの下落率が20%を超えてしまった。

特段の売り材料が出たわけではないが、米中貿易摩擦をよりどころとする世界経済の減速が原油需要を弱めるとの思惑が強まったという声が多い。ただ、世界経済減速については2018年夏あたりより市場で懸念され始めており、これを受けて銅などベースメタルの価格は下落傾向にある。

原油価格についても下落圧力がかかっていたことになるが、他方、米国の対イラン制裁が促す供給減リスクなどが意識され、むしろ上昇していた。

足元では中東情勢への不安が大幅に低下したとはいえない中、ベースメタル対比で割高に推移していた原油価格が急落した形である。これに大きく寄与したのが米国(ドル)の実質金利上昇であるといえる。

ドル建てで取引される商品価格とドルの実質金利は逆相関の関係にある。ドルの実質金利が上昇すると商品からドルの現金(債券)に、ドルの実質金利が低下すると現金(債券)から商品にマネーが流れやすいと考えられている。

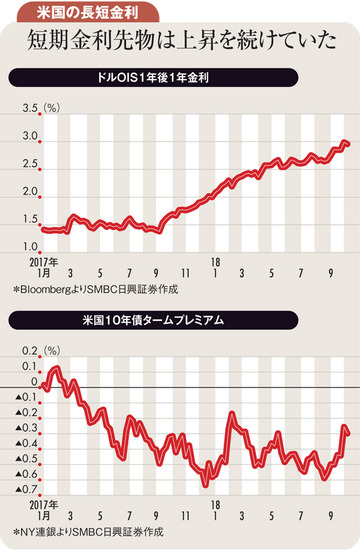

9月あたりまでは一定の幅の中で推移していた米国10年実質金利が同国の中間選挙前あたりから大きく上昇している。やや遅ればせながら実質金利上昇が原油価格の下落に寄与した可能性が高い。

米国10年実質金利は中間選挙後のトランプ政権(共和党)の財政拡張リスクなどを意識して上昇してきたが、そのことが原油価格下落を促した格好であるといえる。

原油価格の下落は期待インフレ率を表すBEI(ブレークイーブン・インフレ率)の低下につながりやすく、11月に入ってからの原油価格下落でBEIは低下している。ただ、これが実質金利上昇を促す構造ともなっており、循環的な原油価格下落が促されている。

名目の10年債利回りはBEIと実質金利を足し合わせたものだが、もしBEIが低下する中で名目の10年債利回りが高止まりすれば、10年債利回りとBEIの差で表される実質金利は上昇する。

足元ではトランプ政権による財政拡張やFRB(米連邦準備制度理事会)の利上げへの前向きな姿勢から名目の10年債利回りが低下しにくく、BEI低下と実質金利上昇が同時に起きている。

これでは原油価格は下げ止まらず、原油価格下落の副作用(エネルギー産業や資源国への打撃)も懸念され始めた。原油安を止めるには、こうした懸念が株安などを介して、まず実質金利を大きく下げる必要がある。米国10年債利回りに潜在的な強い低下圧力がかかりつつあるといえそうだ。

(SMBC日興証券 チーフ為替・外債ストラテジスト 野地 慎)