文系だから読めないが通用する時代ではなく、「ビジネススキル」としての「数字を読む能力」は求められています。ましてや、経営者は財務戦略を敷くにあたり、「数字が読めない」では、通用しません。新刊『財務諸表は三角でわかる 数字の読めない社長の定番質問に答えた財務の基本と実践』から財務戦略の基本をわかりやすく紹介。先代から事業を引き継いだ2代目社長の質問に答えていく形ですすめます。

(下町工場株式会社2代目社長からの質問)

「仮払金は僕が会社のお金をちょっと借りちゃってたんです。すみません。給与を顧問税理士に税率を考えて決めてもらったんですが、足りなくて少し持ち出してしまったんです。給与を少し上げてもいいですかね? 他の社長さんはどうやって給与を決めてるんですか?」

オーナー社長の給与は、中小企業のP/Lに大きなインパクトを与えます。「給与1,000万円で利益0円の会社」と「給与0円で利益1,000万円の会社」の利益は実質的に同じですが、財務諸表の利益は1,000万円違います。

では、いくらが適正なのでしょうか?

法人税と個人の所得税の税率を勘案して決めているケースをよく見ますが、税率でいえば年間695万円超の個人所得で所得税23%、住民税10%の計33%と、法人所得800万円超の実効税率とほぼ同じになってしまいますから、個人ではあまりとらないほうがよい、という判断になってしまいます。

しかし、会社と社長はそもそも別人格です。社長の給与を決めるためには、法人の利益をどのようにするかと同時に、社長個人の生活水準と今後のライフプランも考慮しなければいけません。

生活費がいくらかかって、趣味にいくら使って、子どもにいくらお金が必要で、何歳まで働いて、老後はどのように過ごすのかを考えて、どのくらい資金が必要なのかを算出します。

何歳までいくらの役員給与をもらって、いくら退職金をもらってといった具合に計算していかなければ、その適正額は算出できません。ただし個人のライフプランで適正な役員給与が算出できても、その金額を払うと会社の利益が赤字になったり、銀行に応援されない利益水準になってしまったりしてはいけません。

下町工場株式会社の場合は、経常利益がマイナスになってしまっているので、来期以降回復させる計画が立てられないのであれば役員給与を減らす必要があるかもしれません。

また視点を変えると、ほとんどの中小企業の社長はその会社の株主でもありますから、会社の株主としての出口戦略も考慮する必要があります。

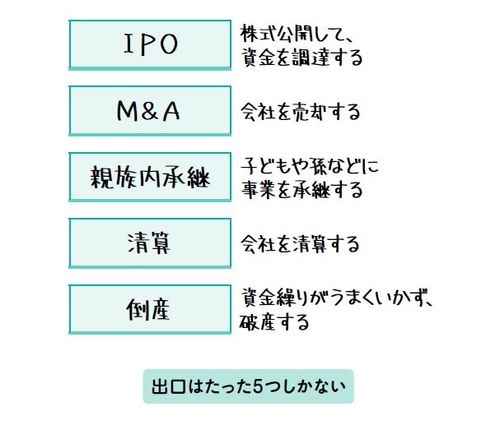

会社の株主としての出口戦略は、株式上場(IPO)、会社売却(M&A)、親族内承継、清算、倒産の5 つしかありません。

中小企業のほとんどは、M&A か親族内承継でしょう。M&Aにより売却するのを出口とするのであれば、老後の資金は株式の売却代金でまかなえるかもしれません。株価を上げるために役員給与を低くして内部留保を多くしておくという戦略もとれます。

親族内承継の場合は、退職金を最大限とることで、株価を下げて子どもに承継し、退職金と会長職などの収入で暮らしていくことになるのかもしれません。

いずれにしても、個人の財務戦略抜きに社長の給与は決められません。

大久保圭太(おおくぼ・けいた)

Colorz国際税理士法人代表社員。税理士。

早稲田大学卒業後、会計事務所を経て旧中央青山PwCコンサルティング(現みらいコンサルティング)に入社。中堅中小企業から上場企業まで幅広い企業に対する財務アドバイザリー・企業再生業務・M&A業務に従事。再生業務において、過去節税のために生命保険に加入した経営者が、業績悪化とともに借入等が返済できなくなり、保険金欲しさに自殺するのを間近にみて、自分の無力さに悩む。税理士の適切でないアドバイスにより会社の財務が毀損し、苦しんでいる経営者が多数いる現実を変えるには、税理士業界の意識を変える必要があることを痛感。2011年に独立し、再生案件にならないような堅実な財務コンサルティングを中心に、代表として年間数十社に及ぶプロジェクトを統括している。著書に、

『借りたら返すな! いちばん得する! 儲かる会社に変わるお金の借り方・残し方』(ダイヤモンド社)がある。

■著者からのメッセージ

中小企業の経営者は、営業力や技術力、新しいビジネスモデルを創造する発想力など、みなさん、さまざまな能力を活かして起業されたり、会社を引き継がれたりしています。ただ、残念ながら、そういった能力がある中小企業の経営

者でも、会計の知識はほとんどありません。ましてや、簿記を勉強している人はごくわずかでしょう。

しかし、企業の経営活動はすべて複式簿記で会計処理され、財務諸表(いわゆる決算書)、主に貸借対照表(B/S)・損益計算書(P/L)・キャッシュフロー計算書(C/S)の3種類で表現されます。

財務諸表がわからないと、自社の本当の実力を把握したり、適切な戦略を立てたりすることができないのです。

そんな状況のなか、数字に強くない経営者のために上梓したのが『財務諸表は三角でわかる 数字の読めない社長の定番質問に答えた財務の基本と実践』です。前著『借りたら返すな! いちばん得する! 儲かる会社に変わるお金の借り方・残し方』は、会社をつぶさないために、そして儲かるために、お金を借りることの必要性を説きましたが、本書は財務諸表を少しでも理解できるように、会計がわかる本を買って読んでみるものの理解できたようなできなかったような……そんなモヤモヤを取り払った内容となっています。

会計の解説書は、上場企業などの財務諸表をサンプルに解説しているケースがほとんどですが、上場企業と中小企業の財務諸表は、規模はもちろん、会計基準も違うので参考にならないケースが多いでしょう。また、財務戦略に関しても上場企業は必要なお金を市場から資本として調達できますが、中小企業で資金を投資家から集められるところは非常に少ないですし、集められても上場企業の新株発行に比べると桁が違いすぎます。

上場企業向けのさまざまな財務分析の指標も、中小企業の財務分析には役に立たないので必要ありません。そもそも、中小企業の経営者にとって必要なのは、財務諸表を理解することよりも自社の経営にそれをどう活かすか、自社の財務戦略をどのように立てるのかを考えるために財務諸表を読めるようにすることなのです。

企業の経営にとって、ビジネスモデルと財務戦略は両輪です。財務戦略のベースは、みなさんの会社の財務諸表です。ぜひ財務諸表を経営に活かし、ビジネスモデルを支える財務戦略を立案し、強い中小企業になっていただきたいです。

新刊のお知らせ

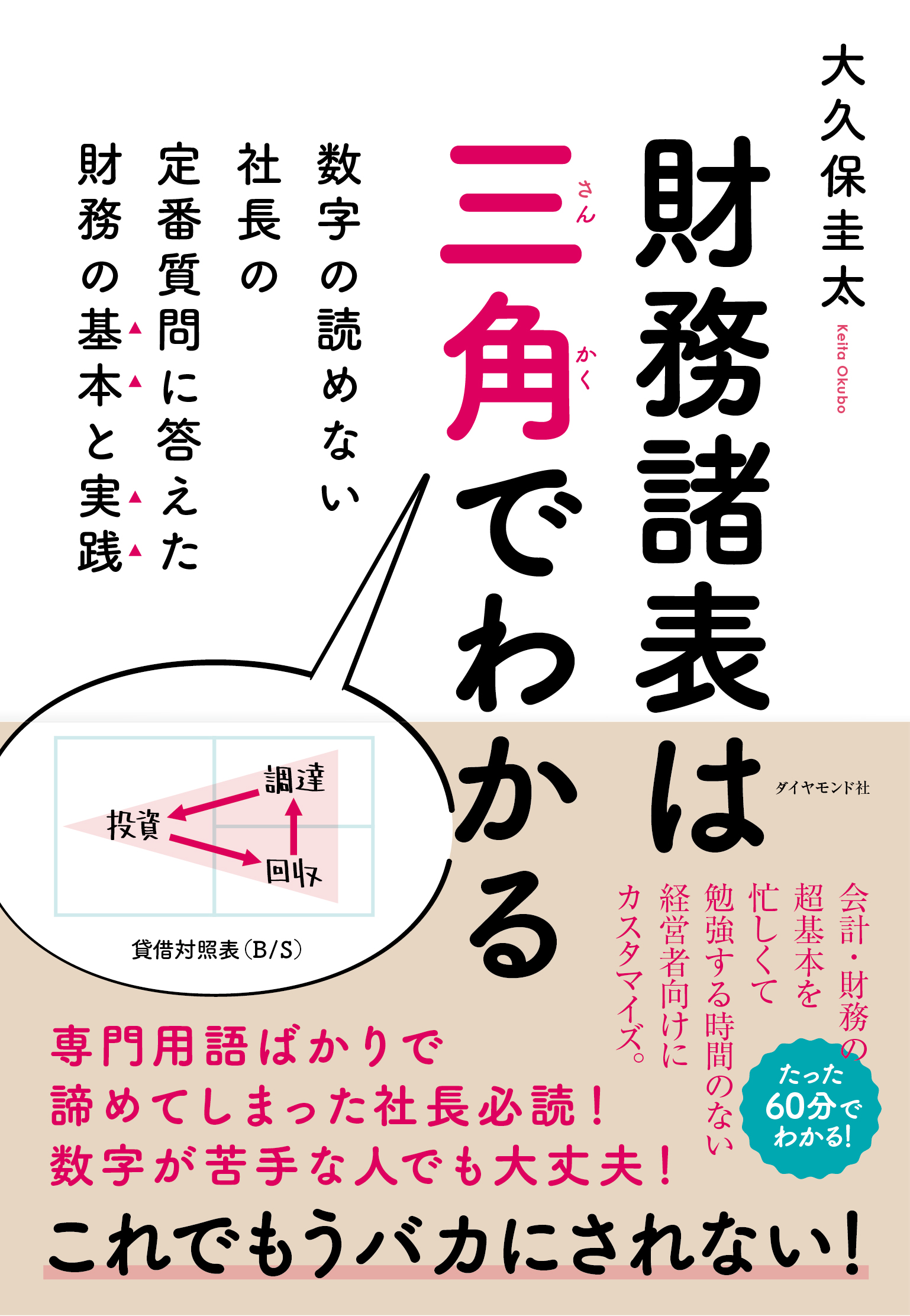

『財務諸表は三角でわかる 数字の読めない社長の定番質問に答えた財務の基本と実践』

会社をつぶさないようにする戦略を指南した『借りたら返すな! 』の著者による第二弾です。

経営に危機感を感じている経営者のベーシックな質問からみえてきた、「これだけ知っていれば何とかなるだろう」を基準にした財務の基本です。

本作のサブタイトルにあるように、数字の読めない社長の定番質問に答えた内容です。財務諸表は、調達、投資、回収の三角で考えていけば、わかりやすくなります。

ご購入はこちらから![Amazon.co.jp][紀伊國屋書店BookWeb][楽天ブックス]

既刊本のお知らせ

『借りたら返すな! いちばん得する! 儲かる会社に変わるお金の借り方・残し方』

儲ける会社ほどお金を返さず、ジリ貧な会社ほど律儀に返す。

この裏にあるストーリーが分かったとき、会社の財務体質が劇的に変わります!

どうすれば会社を潰さずに、儲かる会社に変えることができるのか。答えは「会社にお金があればいい」、それだけです。お金がないから会社は潰れていき、十分な投資ができず、儲けることができないのです。

過去の「会計」ではなく、未来の「財務」を考えましょう。1日でも「長く」「多く」手元に資金を残す方法を考えていけばいいのです。 会社を守るのは「利益」ではなく、「現預金」です。とにかく手元の現預金を増やすには、どんどん借入をして現預金を集めるべきです。そのための方法を本書でわかりやすく紹介します。

ご購入はこちらから! [Amazon.co.jp] [紀伊國屋書店BookWeb] [楽天ブックス]