老後に2000万円必要だという報告書は、年金改革への足掛かりになるかもしれません Photo:PIXTA

老後に2000万円必要だという報告書は、年金改革への足掛かりになるかもしれません Photo:PIXTA

金融庁が6月初めに公表した「高齢社会における資産形成・管理」の報告書が、国会で大きな焦点となっている。これ自体は長寿化にともない、健康寿命だけでなく資産寿命も伸ばすことの重要性を訴えたものに過ぎない。

ただ、(1)発表主体が民間機関ではなく金融庁という政府機関であったこと、(2)年金給付だけでは老後の生活が困難なこと、(3)平均2000万円の資産積立が必要という具体的な金額、などから、厚労省が掲げていた「100年安心年金」の約束違反だという批判を浴びている。

報告書に欠けている重要な視点

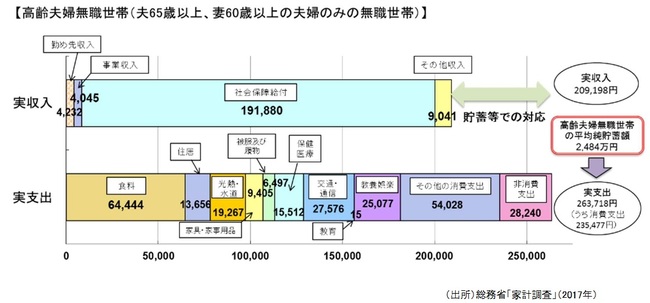

この金融庁報告書の試算方法は、まず現実の高齢夫婦無職世帯の毎月の収入(その大部分は年金)と支出の赤字額は約5.5万円(年額66万円)という、『家計調査(2017年)』の数値に基づいている。これと2015年人口推計での全人口の約4分の1が95歳まで生存することを前提として30年間で約2000万円の金融資産の取り崩しが必要という、きわめて単純な計算である。

金融庁「高齢社会における資産形成・管理」の報告書より 拡大画像表示

金融庁「高齢社会における資産形成・管理」の報告書より 拡大画像表示

もっとも、この基礎資料を家計調査の代わりに、よりサンプル数の大きな『全国消費実態調査(2014年)』に置き換えれば、毎月の赤字額は約3.4万円で、必要な積立額は30年間で約1200万円と大幅に減少する。そもそも、このレポートの本来の趣旨は、既存の金融資産を効率的に運用すれば、老後に必要な資産額はより少なくて済むことを示すことであり、これが年金制度の信頼性の議論と結びつけられるとは夢にも思わなかったであろう。

この金融庁の報告書に欠けている重要な点は、日本の高齢者の資産全体に占める住宅などの実物資産の重要性を、わずか1行で片付けていることである。日本の高齢者の所得に対する住宅資産の保有率は米英と比べて3倍もある(OECD, Aging and Income)。これは米国では子どもが育った後の夫婦は小さな住宅に住み替え、その差額を金融資産で運用するのが普通だが、日本では固定資産税率の低さなどから住宅の住み替えが進まない。このため広い住宅を求める子育て世代との時間的なミスマッチが生じており、空き家問題などの1つの要因ともなっている。