時価総額が小さい(300億円以下)

簡単にいうと、時価総額は「その会社を丸ごと買うときの値段」です(第6回参照)。

1年以内に株価が3倍以上になりそうな会社をみつけるということは、1年以内に時価総額が3倍以上になりそうな会社をみつけるということでもあります。

「株価」が3倍になるということは、「時価総額」が3倍になるということです。

時価総額は、キャベツにたとえるとわかりやすいです。

「キャベツ1玉」=時価総額

「千切りしたキャベツの1かけら」=株価

時価総額は、小さいほうが伸びしろはありますから大きなリターンを狙うなら投資対象として有望です。

たとえば、時価総額が100億円と1000億円の会社であれば、1年以内に株価が3倍以上に成長しやすいのは、時価総額100億円のほうです。

上の表にあるように、時価総額1000億円の「中型株B社」が株価3倍へと成長するには、時価総額をさらに2000億円も増やさなければいけません。

これに対して、時価総額100億円の「小型株A社」が株価3倍へと成長するには、時価総額を200億円増やすだけでいいのです。

このように時価総額で比べてみると、小型株のほうが株価3倍になるハードルが低いことがわかります。

ここで押さえておきたいのは、「増えた時価総額の正体はなにか?」ということです。

答えから先にいうと、増えた時価総額とは「その会社が世の中に提供した新たな“価値”」のことです。

ちょっと漠然としていると思われたかもしれませんが、まだ時価総額の小さい会社がきちんと世の中に価値ある商品・サービスを提供すれば、時価総額が数倍になるのも難しくはありません。

でも、すでに時価総額が大きい会社が時価総額を数倍に増やそうと思ったら、桁違いに大きなインパクトのある価値(商品・サービス)を新たに提供しなくてはいけません。

これが時価総額の小さい会社のほうが、株価が何倍にも成長しやすい理由です。

投資対象となる時価総額は300億円以下が目安です。

ちなみに日本企業の時価総額トップ3は以下のとおりです

(2019年11月27日時点)。

●トヨタ自動車(7203)………約25兆924億円

●日本電信電話〈NTT〉(9432)………約10兆8637億円

●NTTドコモ(9437)………約10兆424億円

これらの会社の株価が3倍以上になるには、新たに数十兆円規模の巨額の価値(商品・サービス)を生み出す必要があります。

ですから、こうした巨大企業の時価総額が、1年以内に3倍以上へと急成長することは現実的ではないのです。

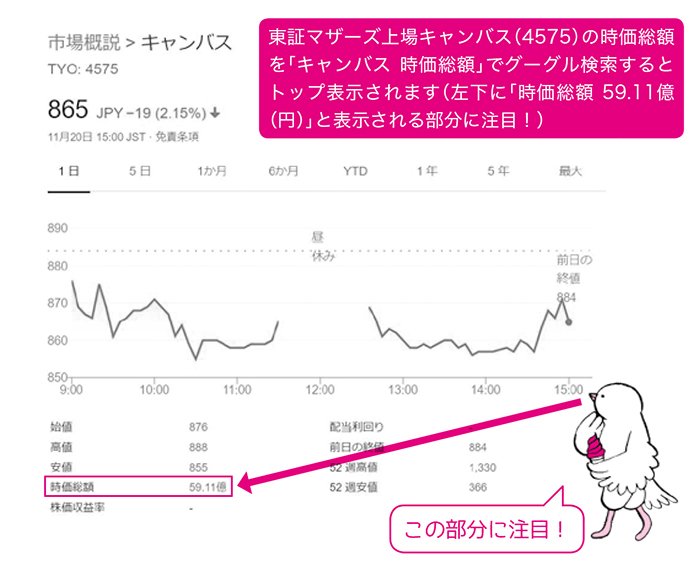

時価総額は、「会社名 時価総額」というキーワードでネット検索すれば、簡単にチェックできます。投資先を選ぶときには、必ずこの時価総額をチェックしてください。

<次回へ続く>