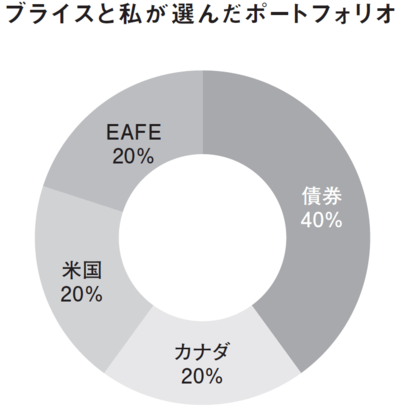

全米で話題の若手エリートがこぞって取り入れているライフスタイル、早期リタイアして自由に暮らす生き方「FIRE」(Financial Independence, Retire Early)。その第一人者で、ニューヨーク・タイムズなど多数メディアで取り上げられているクリスティー・シェンとブライス・リャン夫妻の初の著書となる注目の1冊『FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド』がついに発売となった。本連載では、本書の内容から、最速で経済的な自由を手に入れるための方法をお伝えしていく。

ポートフォリオのリバランシング

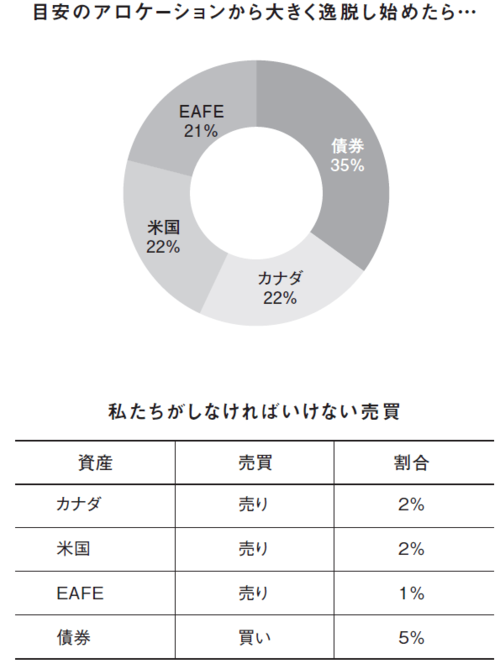

現代ポートフォリオ理論では、資産のアロケーション(配分)を決めた後、時間とともにどのように変動していくのかをしっかり把握しておくことが必要です。資産が目安としているアロケーションから大きく逸脱し始めたときには、リバランシングをしなければなりません。

例えば、私の資産のアロケーションが下の円グラフのように当初の目安から逸脱してきたとき、現代ポートフォリオ理論に従えば、私はその下の表のような売買をしなければなりません。

このリバランシングという単純な行為は些細なことのように見えるかもしれませんが、結果的に投資家は非常に賢明な措置を講じていることになります。

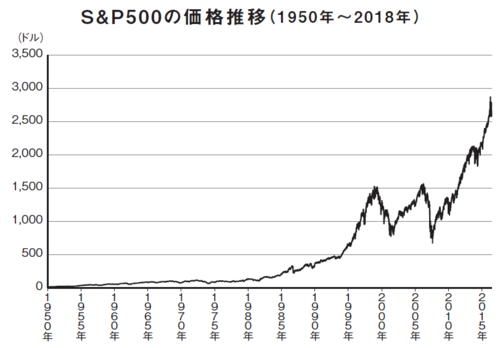

第1に、リバランシングをすることでお金を失い続ける最悪の事態を回避できます。株式市場は毎日上げ下げを繰り返しますが、長期的には指数は右肩上がりです。

S&P500の開始当初からの推移は下のグラフのようになります。

この期間には、1950年以降に起きた東西冷戦やキューバ危機、9・11などあらゆる災難が含まれていますが、指数はそのたびに回復してきたのです。

仮にインデックス投資家が下落相場に巻き込まれても、資金を取り戻すには待てばいいだけです。直感に反するように聞こえるかもしれません(市場が下落しているとき、本能的には売りたいと思うものです)が、実際はそのまま投資を続けることが常に最も賢明なアプローチなのです。

ブライス(私の夫)は、2008年のあの日にそのことを知っていました。下落時に売って、回復期に利益を逃すことこそが、お金を失い続ける唯一のパターンなのです。

リバランシングを行うことによって、そうした事態を回避できます。あなたがある資産を売るのは、その資産のアロケーションが目安を上まわるときだけです。

つまり、売るのは上昇した資産だけなのです。下落した資産を売ることはありません。

2番目に、リバランシングを行うことで、正しい投資行動が強要されます。すでに述べたように、あなたは上昇した資産だけを売ることができます。逆を言えば、目安を下まわっている資産だけを買うことが許されるのです。

つまり、下落した資産しか買うことができないということです。

安く買って、高く売る。株式市場でお金を稼ぐための鉄則です。

最後に、リバランシングを行うことで、投資につきまとう2つの大きな感情に投資行動が左右されなくなります。強欲と不安です。感情に左右されないことがどうして重要なのか理解できないのであれば、暴落時に何が起こるのかを見てみましょう。

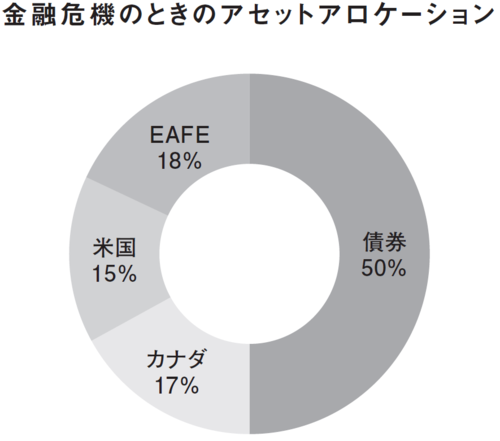

2008年の金融危機のとき、株式市場は数日ごとに胃をかき混ぜられるような500~700ドルもの下落に見舞われました。

私の資産は半分以上が株式だったため、ポートフォリオ全体が下落することになります。ところが、アセットアロケーションを引っ張り出してみると、下の円グラフのようになっていました。

私のポートフォリオ全体は下落していましたが、債券の保有額は上がっていたのです! これは金融危機が起きると、お金がリスク資産(株式)から安全資産(債券)へ流れるからです。

不安感をあおる見出しを毎日のように目にし、ポートフォリオがどんどん減っていくのを目の当たりにしながら、私の中のあらゆる本能は資産をすべて売却し、悲鳴を上げながら森の中へ逃げ込み、二度と投資をしないよう訴えていました。

ところが現代ポートフォリオ理論が求めている行為は違いました。火事になっていない唯一の資産(債券)を売却し、株式市場が下落を続ける中で株を買い増せと言うのです。

当時はわかりませんでしたが、これがまさしく取るべき行動だったのです。