JPモルガンは、景気が極めて好調になりインフレが金利を押し上げる時期に備えている PHOTO: AMIR HAMJA FOR THE WALL STREET JOURNAL

JPモルガンは、景気が極めて好調になりインフレが金利を押し上げる時期に備えている PHOTO: AMIR HAMJA FOR THE WALL STREET JOURNAL

――投資家向けコラム「ハード・オン・ザ・ストリート」

***

長期戦では、時に目先の利益をあきらめるのも肝要だ。

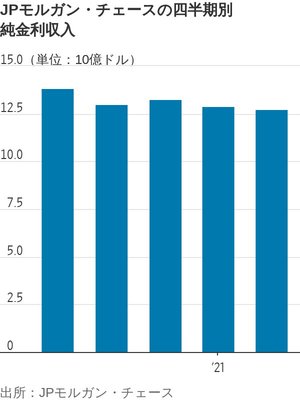

米金融大手JPモルガン・チェースが13日発表した4-6月期(第2四半期)決算について、多くの投資家は引当金戻し入れやそれに関連した増益には目もくれず、コアの収益力の目安となる項目、中でも純金利収入に目を向けるだろう。市場はおおむね、純金利収入はもう改善し始めていてもいいはずだと考えている。

JPモルガンは予告通り、2021年12月期の純金利収入見通しを550億ドル(約6兆0800億円)から約525億ドルに引き下げた。一方で、営業費用は10億ドル上方修正し、約710億ドルになるとの見通しを示した。いずれも、将来の引当金計上前の純収入にとっては押し下げ要因となる。多くの投資家は、貸倒引当金の影響を除いた重要な指標としてこれに注目している。

投資家にとってはどれも想定外のことではないだろう。JPモルガンは、ジェームズ・ダイモン最高経営責任者(CEO)の長年の方針を忠実に実行している。今は国債のような低利回り証券の購入を増やすべきではなく、景気が極めて好調になりインフレが金利を押し上げる時期に備えるべきというのが、ダイモン氏の考えだ。JPモルガンの平均預金残高は4-6月期に前期比14%増加した。一方、証券投資残高はほぼ横ばいだった。四半期別平均ローン残高は、全体で1%の増加にとどまった。