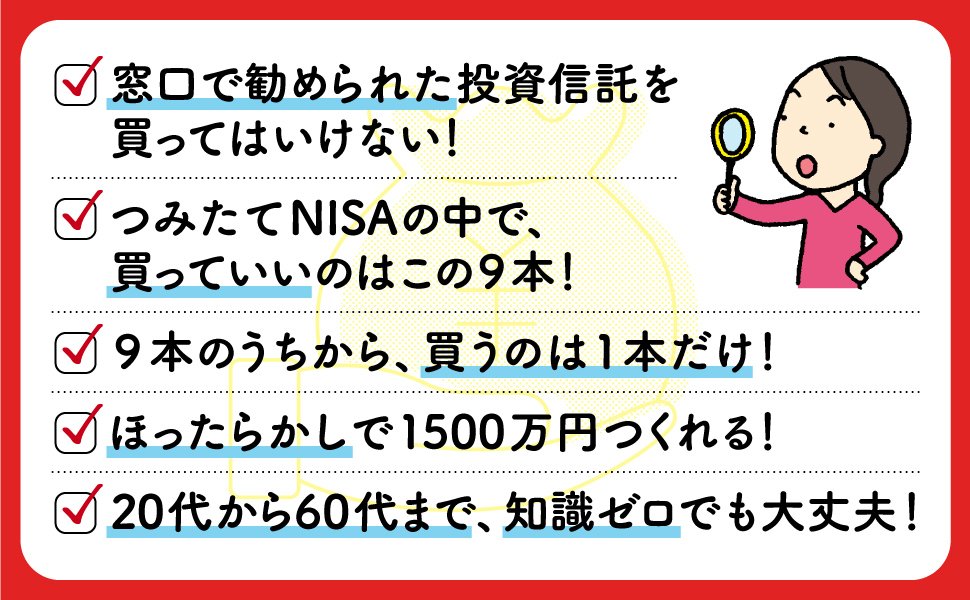

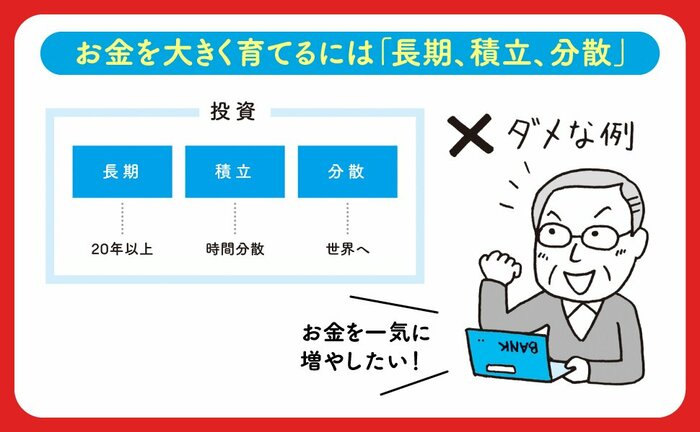

コロナ禍のリモートワークなど生活スタイルの変化により注目されたのが、資産形成に対する関心が高まったこと。特に、20~30代の若い人たちの間で、つみたてNISAの口座開設が急増した。そんな状況の中、つみたてNISA本の決定版ともいえる『最新版 つみたてNISAはこの9本から選びなさい』(中野晴啓著、ダイヤモンド社)が3月16日に発売。本連載では、つみたてNISAを利用して長期投資や資産形成をしてみたいという人に向けて、失敗しないつみたてNISAの賢い選び方・買い方について、同書から抜粋して公開する。「つみたてNISAってなに?」という投資ビギナーの人でも大丈夫。基本的なところからわかりやすくお伝えしていくので、ぜひ、お付き合いください。

Photo: Adobe Stock

Photo: Adobe Stock

国際分散の分け方は、大きく2つある

国際分散投資の比率は、何を基準にして決めるのでしょうか。ここには2つの考え方があります。

ひとつはGDPの規模で決める、もうひとつは株式や債券市場の時価総額で決める、というものです。ちなみにGDPというのは、「国内総生産」のことで、国内総生産は、その国で生み出された「価値」の総額のことです。

両方とも、それなりにまともな国際分散投資のポートフォリオではよく見かける分散のための基準です。個人的にはGDPではなく、市場の時価総額で基本的な投資配分比率を決めるほうがいいと考えています。

なぜなら、GDPの規模で決めようとすると、どうしても新興国への投資配分比率が高くなるからです。何しろ新興国は、どんどん経済が成長していて、GDP値は先進国と比べると軒並み高くなっています。

それに対して、新興国の資本市場は先進国より小さく脆弱です。そうした現実の中でGDPを基準とすると、どうしても新興国への配分が厚くなってしまいます。

また、新興国の経済に付加価値を提供しているのは、新興国自身の産業よりも、先進国の産業が果たす役割が大きくなります。あの中国でさえ、経済がテイクオフしていく段階においては、日本企業や欧米先進諸国の企業が中国を「世界の工場」と位置づけ、そこに生産拠点を置いたことが、今の中国の経済発展につながっています。

投資初心者は、まずはバランスファンドを中心に選ぶ

それを考えると、新興国のGDPの規模に合わせて、新興国の企業に多額の資金を投じたら、おそらく相当に歪んだポートフォリオになってしまうはずです。

それを避けるなら、GDPではなく市場の時価総額で投資配分比率を決めるほうが理にかなっていると思います。なぜなら、運用は市場を通じて行われるものであり、実体経済に直接、資金を投じるものではないからです。

つみたてNISAで運用する際は、投資初めてさんは特に、バランス型ファンドを中心に保有すればいいと考えています。

最近、バランス型のインデックスファンドが、つみたてNISAの対象ファンドとして増えているのも、つみたてNISAの運用にはバランス型が適しているという考え方が、販売金融機関の間で広がりつつあるからです。

しかし、バランス型ファンドの中には、その中身をチェックしてみると、「全世界にバランスよく投資する」という目標にはほど遠いものが存在するので、十分に注意が必要です。

セゾン投信代表取締役会長CEO

一般社団法人投資信託協会副会長、公益財団法人セゾン文化財団理事

1987年明治大学商学部卒業、クレディセゾン入社。2006年セゾン投信を設立。2020年6月より現職。つみたてで、コツコツと資産をふやす長期投資を提言。国際分散型投資信託2本を15年以上運用し、個人の長期資産形成を支えている。客観的な定量評価を行う「R&Iファンド大賞」最優秀ファンド賞を9年連続受賞。口座開設数16万人、預かり資産5000億円を突破。

主な著書に『最新版 投資信託はこの9本から選びなさい』『投資信託はこうして買いなさい』(以上、ダイヤモンド社)他多数。